高端市场WiMAX运营策略探析

2009-06-29

作者:中兴通讯

WiMAX到底应该如何运营?什么是适合WiMAX的商业模式?要寻找这些答案,高端市场的运营商给我们提供了一些参考和借鉴。

运营商B是日本领先移动运营商A与Intel以及其他一些本地财团共同出资组建的专门提供WiMAX商业服务的运营商,自09年2月26日起正式提供WiMAX无线宽带服务,预计2012年将在日本全境部署2万个基站,覆盖93%的人口,是全球最大的WiMAX运营商之一。那么从这样的领先运营商身上我们能够发现哪些值得借鉴的经验呢?

1、采用什么样的定位来切入潜在市场空间?

对于任何一个WiMAX运营商来说,找寻合适的市场机会空间无疑是其运营发展的首要课题,不同的市场定位将会决定运营商采用可能截然不同的发展策略。WiMAX通常的应用模式主要分为三种:无线宽带(Wireless DSL),移动宽带(Mobile Broadband)和手机多媒体应用(Handset Multimedia)。

和大部分Emerging market不同,对日本这样的高端市场而言,铜线甚至是光纤资源都非常的丰富,几乎绝大部分的区域都已经有DSL甚至是光纤覆盖,wireless DSL的定位显然并不适合。B运营商很清晰的看到了这点,因此将其业务定位分2步走,第一阶段为移动宽带,以USB Dongle或内嵌WiMAX芯片的方式,支持PC、Laptop和上网本等终端的full internet应用;第二阶段为手机多媒体应用,随着支持WiMAX的多模终端的逐渐成熟和WiMAX网络覆盖的完善,发展基于手机的多媒体业务和语音服务。

对第一阶段移动宽带业务,B运营商主要针对四个目标市场:1、未来新增的宽带用户,虽然日本市场宽带渗透率已经较高,但仍然存在一些尚未使用宽带的用户可以发掘,通过移动宽带比有线宽带安装快速简便等有利条件来吸引;2、针对现有的移动数据卡用户,通过更合理的、更有吸引力的资费包来吸引用户转网;3、针对现有PHS数据卡用户,通过WiMAX可以提供更高速率的优势来吸引哪些对于用户体验有较高要求的用户;4、公共区域的无线宽带,通过WiMAX泛在的移动特性来吸引用户。B运营商计划至2012年,从这些市场获取5百万移动宽带用户。

2、采用什么样的市场策略

做好市场定位仅仅是第一小步,要吸引用户还需要提供合适的市场策略,那么B运营商采用了什么样的市场策略呢?

业务提供和资费策略

B运营商从2月份开始推出试商用服务,免费提供给东京23区、神奈川横滨市、川崎市等5000名自愿参与试商用的用户至6月底。7月1日起转为正式商业运营后,将推出4480日元每月的flat 资费包。作为新运营商,初期为了打出品牌,也为了方便客户认知,没有采用复杂的资费模式,而是采用了最简单的Flat费的策略,4480日元包月不限流量,初期可以聚焦高端用户。预计随着业务的发展,后续将会逐步推出在日本市场相当流行的double flat、double flat light的资费,从而将用户群从高端向中低端逐步延伸。

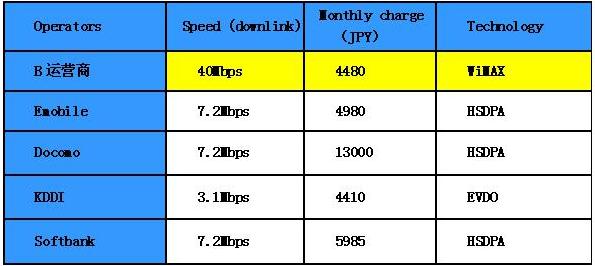

通过对B运营商和其他运营商的Flat资费进行了对比分析,发现B运营商的资费是明显低于Docomo, Softbank等主流运营商的,比另一个提供HSPA的激进新兴运营商Emobile也略低,但高于KDDI。一方面是由于KDDI采用的EVDO技术,带宽上WiMAX有明显优势,不需要通过低价来竞争,另一方面也是因为KDDI是B运营商的大股东,这样的定价不至于对KDDI现有业务造成较大的冲击。从资费对比我们可以看出,B运营商采用的还是低资费的策略,但也综合考虑技术优势等其他因素,并不是完全依靠价格战来进行恶性竞争。

终端发展策略

为了更好的配合业务发展,B运营商也做了完整的终端发展规划。该计划分为两步走,第一步,在试商用阶段推出B运营商自有品牌的数据卡,在商用阶段,推出内置WiMAX的laptop和上网本,秋季推出手持移动上网终端;第二步,推出WiMAX、WiFi双模室内网关,提升室内覆盖的业务能力。

目前在试商用阶段,B运营商同日本本土制造商Shinsei Corporation合作,定制推出了4款数据卡,包含了目前最典型的3种数据卡应用模式:USB/PCMCIA/Express card。这四款数据卡全部采用B运营商自有品牌,为了加强宣传推广效果,每种数据卡都有一些特殊的亮点,比如:UD01SS,宣称是行业最轻USB dongle;UD01NA,USB接口可以180度自由旋转。

网络覆盖策略

B运营商的整体网络覆盖规划分为三个阶段,第一阶段为08~09年,将建设4000个基站,覆盖东京都、神奈川、横滨市等重要都市区,使人口覆盖率达到50%;第二阶段2010~2011年,覆盖将延伸至全国所有主要城市,基站数达到14000个,覆盖85%的人口;第三阶段2012~2013年,人口覆盖进一步拓展到90%以上,基站数达到18500个。

除了室外覆盖外,在局部热点地区(比如地铁站、机场及人口密集室内区域)会采取Pico BS补充覆盖。初期以地铁车站和机场为中心展开,和JR东日本公司一起合作,在JR铁路沿线部署了44个基站,覆盖地铁线路;在日本最繁忙的机场---羽田机场也部署了室内基站,并于09年4月在羽田机场第一塔楼、第二塔楼推出了WiMAX服务。后期将采用 Mobile Repeater作为补充形式,进一步提升JR地铁列车内的覆盖。另外,B运营商也在积极研发低成本改进和拓展覆盖的802.16j产品,期望后续能进一步降低基站成本并扩大基站通信容量。

3、发掘新的商业模式---移动宽带MVNO

日本政府为了推动宽带市场的发展,加强市场竞争结构,在发放WiMAX牌照时,要求获牌的WiMAX运营商对其他运营商开放MVNO服务。这不仅仅是一种竞争限制,同时也为B运营商提供另外一种商业模式创造了条件,通过MVNO的方式,B运营商不仅仅可以通过零售方式获取用户,还可以通过转售的方式提供wholesale服务,从而增加收入来源。

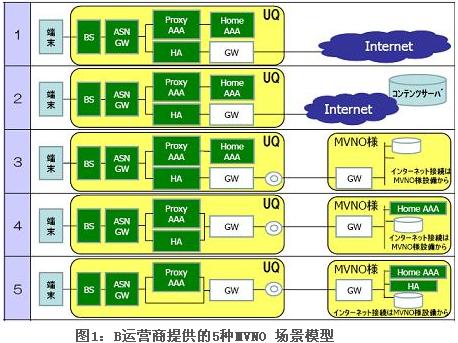

如图1所示,B运营商设定了5种MVNO的模型,根据MVNO租用其网络资源的多少来决定属于那种模型。第1,2两种模型,适用于完全没有网络维护经验,但有较强市场运作能力的运营商,全部租用B运营商网络,自己没有任何网络资源,只做品牌和市场拓展;第3种场景,适合有一定网络运营经验和资源的运营商,租用B运营商的基础网络,但通过自有Internet网关接入internet;第4种场景,MVNO租用B运营商基础网络,但自建internet网关和用户认证计费系统(AAA);第5种场景除了自建Internet GW和AAA外,Home Agenda也采用自建。可以看出从场景1到场景5,对MVNO的网络能力要求越来越高,MVNO可以根据自身的实际需求选择合适的方式。

不同的场景MVNO的收费模式也不相同,总体来说,租用网络资源越多的MVNO需要交给B运营商的租金就越贵。对于第1,2两种场景,需要缴纳的租金最高,为每用户每月3300日元,对照B运营商自身的零售资费每月4480日元,可以看出实际MVNO的差价只有1180日元,要求MVNO要有很强的市场能力和成本控制能力,才能在除去市场运营等成本后保持盈利。其他的3种场景,每种又可分为a和b 2种方式计费,方式a是和1、2模式一样,按照每用户每月收取,但月租费会比1、2场景少,方式b是按照每用户每月收取一定的基础租费,其余部分,按照流量收取,这种方式适合流量并不是很大的MVNO。

除了收取基础网路租用费之外,3/4/5类MVNO还需要缴纳网关租用费,按照接口方式是电口还是光口来分别计费,电口20万日元每端口每月,光口为30万日元每端口每月。另外由于B运营商的网关和MVNO的网关相连,经常需要进行数据配置的操作维护,因此还需缴纳10万每月的设备配置费用。

从上述的分析可以看出,最为高端市场的领先WiMAX提供商,B运营商在市场定位,市场发展策略及MVNO商业模式创新上都做了许多新的尝试和探索,对于目前许多正处于困惑中的WiMAX运营商来说,无疑提供了一个很好的参考借鉴。