石头科技提交注册,小米生态链是点金石还是紧箍咒?

2019-12-15

来源:亿欧网

当与小米间业务合作关系被频频问询,剪不断、理还乱的生态链标签让即将上市的石头科技颇为头疼。随着越来越多的成员壮大自立,小米生态链已经越不像“生态”,而像“围城”。

12月6日,小米生态链明星企业北京石头世纪科技股份有限公司(下文简称“石头科技”)提交注册,距离上市近在咫尺。继赴美IPO的华米和云米,新三板上市的动力未来(青米科技),科创板上市的光峰科技(峰米科技)之后,石头科技有望成为第五家上市的小米生态链企业。

不管是在问询答复还是招股书中,有关小米的内容长篇累牍。

无疑,小米生态链成就了成员的迅速崛起,也让监管机构和投资者对生态链企业能否自立成长有所疑惑。亿欧科创通过分析石头科技和已上市的四家小米生态链企业的小米业务,试图全景展示小米生态链的围城之问。

从“石”变“金”:随生态链崛起,独立性存疑

成立于2014年的石头科技依托小米的品牌和渠道,在2016年9月推出米家扫地机器人后一炮而红。该款扫地机器人在发布后的4个月内销量超过15万台,让石头科技迅速成为行业龙头之一。2017年和2018年石头科技先后推出自由品牌“石头智能扫地机器人”和“小瓦智能扫地机器人”,并在2019年推出小米定制品牌“米家手持无线吸尘器”。

作为小米生态链在扫地机器人赛道上的尖兵,石头科技近年来业绩亮眼。自2016年以来,石头科技的年营收分别为1.83亿、11.19亿、30.48亿,年复合增长率高达155.38%。

2019年上半年,石头科技营收达21.25亿元,据招股书披露,预计2019 年全年实现营业收入约 37.95-41.75亿元,同比增长约 24.38%-36.82%,预计实现归属于母公司股东的净利润约7.02-8.24亿元,同比增长约128.13%-167.80%。

根据上市规则,石头科技选择了五项标准中的第一套标准,本次拟发行股份不超过1,666.6667万股(含1,666.6667万股,且不低于本次发行后公司总股本的25%),均为新股,不涉及股东公开发售股份。

对比11月11日的上会稿,本次注册稿的改动是核心技术阐述的数个段落和境外主体公司注销状态的更新,变化不大。

作为小米生态链的成员之一,有关小米的内容依然占据了招股书大量的篇幅。与小米合作模式相关的经营风险有十条,涉及大量关联交易、ODM业务依赖、代工厂选择等内容;另外,其他小米生态链企业的相似业务和小米模式销售比重也被纳入风险之中。

当度过初始增长期后,独立性将成为成员企业发展的核心议题。

“点金石”:新业务从无到有,从小到大

小米生态链一直扮演着“点金石”的角色,拥有着“点石成金”的魔力。

在生态链的名号打响之前,小米已经通过MIUI和小米手机聚集了一批对科技充满兴趣的年轻群体。

小米生态链的两端,链接着“米粉”的需求和厂商的能力。小米的线上需求和渠道结合石头科技的激光导航技术,促成了石头科技在家用扫地机器人赛道上的爆发。

而光峰科技激光电视业务的崛起之路,则更具代表性。

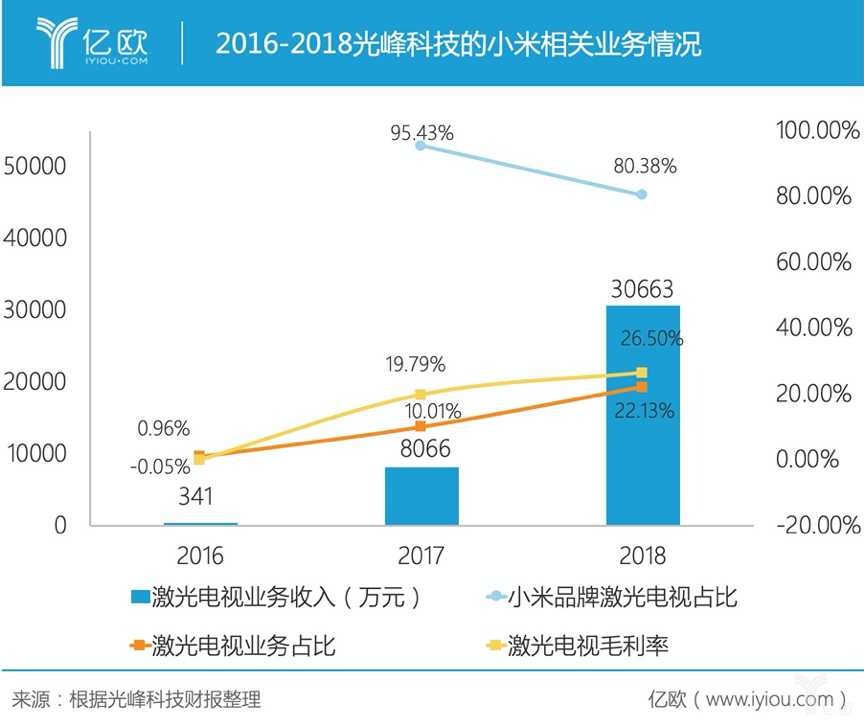

成立于2006年的光峰科技,本身就是激光显示领域的佼佼者,有强大的B端竞争力和业务规模。在C端,光峰科技也早早进入激光电视赛道,在2013年就与LG合作,推出了世界首款100英寸激光电视,打造产品标杆。然而经过了五年的市场培育,光峰科技承受着激光电视的成本压力推行降价促销,销量仍不见涨,毛利率一度为负(-0.05%,2016年)。

2017年,小米与光峰科技合作,成立峰米科技。在小米的帮助下,峰米抓住家庭消费的需求,打造万元价位的激光电视,成功打开市场。该业务的收入迅速从2016年的340.59万元,增长到2018年的30,662.88万元,在光峰科技的营收占比也从0.96%提升至26.50%。

小米生态链“点石成金”的效应,可窥一斑!

不过,小米生态链产品“高性价比”的定位和利润分成的模式,都会导致产品毛利率偏低的情况。光峰科技也适时推出了自己的“WEMAX”系列激光电视,不仅在一年的时间里占据自身近两成的激光电视业务,毛利率也有所提升。

“紧箍咒”:过度依赖,长期被动

和光峰科技原本有稳定庞大的B端业务不同,大多数小米生态链企业诞生和崛起于生态链模式。这种强力的赋能效应固然给企业带来了稳定可观的“基本盘”,但是若自有品牌进展不顺,则后续难有更大发展。

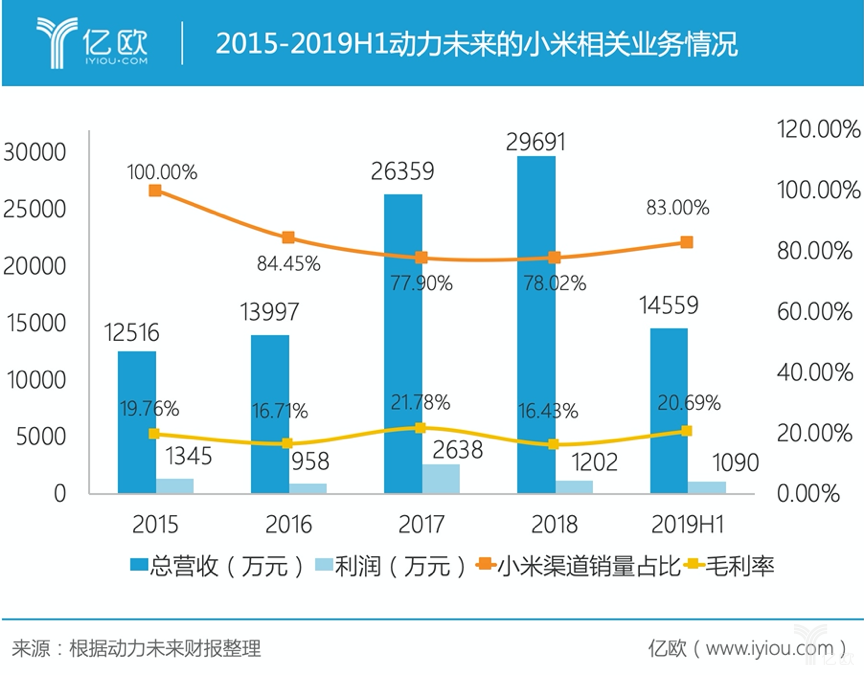

动力未来和小米合作的青米科技推出了一系列爆款插线板,其美观、简洁的设计语言“革新”了整个国内插线板产品的外观。从2015年到2018年,动力未来的营收实现了从12,515.85万元到29,690.70万元的飞跃。

尽管青米从2015年就开始推出自有产品,并尝试通过京东众筹的方式打开新销路,不过小米(包括米家商城、京东/天猫小米旗舰店、小米实体店)依然包揽了青米的销售渠道。京东虽然从2016年开始就成为动力未来的五大客户之一,并在2018年跻身第三大客户,但销售占比不过从0.56%提升至1.61%。

树立不起自有品牌形象、开辟不了其他线上渠道,动力未来在战略上略显被动。其毛利率受制于上游成本,不得不充当小米维持终端价格优势的缓冲区。所以,2018年动力未来的营收虽然保持增长,利润却遭腰斩。这种情形无疑给其他生态链企业拉响了警报。

“生态”还是“围城”?自强则必须自立

生态链企业不仅需要通过自有品牌自立,而且需要通过自定战略面对市场变化,更需要利润支撑下的自强。而这种“自立自强”的进程,似乎是对小米“高性价比”旗帜的某种背叛。小米是否会因此采取某些“反制措施”?

华米在小米生态链中可谓首屈一指,其推出的小米手环,帮助小米在极短的时间内击败了包括Fitbit在内的老牌智能穿戴设备厂商。根据IDC的报告,小米在2019 Q3稳居全球智能穿戴设备的第二把交椅,市场占有率达到14.6%。

与此同时,华米“去小米化”的进程也在同步推进。从2015年到2018年,小米品牌在华米的营收占比已从97.1%下降至66.9%。自有品牌的毛利率从7.9%提升至31.8%,整体的毛利率从12.3%提升至25.8%,小米定制品牌的产品则从“发动机”变成了“拖油瓶”。

尽管尚无官方消息证实华米与小米已生间隙,不过小米最近推出了自研的智能手表,在华米代劳的米家手表番号外“另起炉灶”。

除了潜在的“失宠”外,生态链企业间还有可能面临“同室操戈”的风险。

石头科技就在招股书中指出,同为小米生态链企业的云米科技也推出了家用扫地机器人。后者立足于全屋互联网家电,产品覆盖智能冰箱、智能净水器、智能烟灶等多个产品,已于2018年9月在纳斯达克上市。

智能扫地机器人及其配件收入之和占营收达94.24%的石头科技不能输,也输不起。

石头科技一方面在不断降低对米家品牌的依赖度,通过自有品牌提升利润率;另一方面也在寻求开辟新业务,从家用扫地机器人的红海市场中突围。

本次石头科技科创板上市募资,除了通过开发新一代扫地机器人、开发石头智连数据平台、补充营运资金三个途径夯实原有业务外,还将有2.8亿元投入商用清洁机器人的开发,以期切入商用清洁的蓝海市场。

随着越来越多的生态链企业成功上市,小米生态链的金字招牌必然将吸引更多的厂商寻求合作,谋求“围城”的户口;而“围城”之内,同时有越来越多的生态链企业发展壮大,需要走出“围城”,闯向更大的市场空间。

华米、云米、青米、峰米和石头等先驱,固然为后来者展现出“八仙过海”的神通和宝贵经验。但对比最初打造生态圈的宏伟愿景,当下生态围城的现状无疑需要雷军及其背后的小米系左右思量:生态链,究竟向何处去?