华尔街不懂特斯拉

2020-02-16

来源:搜狐科技

2月4日,全国新增确诊新冠肺炎3887例,创下疫情发生以来单日最大新增记录。

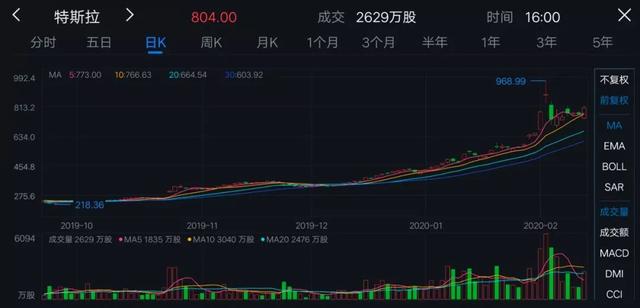

同一天,大洋彼岸纽约,纳斯达克证券交易所的一只股票,以968.99美元的高值创下该公司股价最高记录,它就是特斯拉。不过,特斯拉的股价也在次日暴跌17%收场,这当然是华尔街空头们戮力同心的结果。

多空双方的交锋日趋激烈,多头说马斯克是要载入史册的伟人,空头放言他是早晚要进监狱的骗子。可是,过度的褒贬并不能回答人们心中的一个疑问——特斯拉未来的价值到底几何?

一、两款车型或将全球放量

2004年,马斯克入主特斯拉,立志改变人们对电动汽车的低端印象。所以与传统车企不同,特斯拉的造车路是从昂贵的电动跑车开始的。

不鸣则已一鸣惊人,三年后,Roadster电动跑车以2.1秒的百公里加速彻底改变了人们旧有的认知。特斯拉的高端品牌形象和新能源汽车领航者的魅力,从此凿在了世界人民心中。

随后,主打高端市场的Model S和Model X相继问世,使特斯拉跨过了量产挑战,成为了一家真正的汽车生产厂,让一部分人先开上了特斯拉。

三款车型探明前路后,马斯克的三步走战略到了最后一步——“造大家都买得起的电动汽车”。用当下时髦的话说,特斯拉开始发力下沉市场了。

发起冲锋的产品是Model 3 和中端SUV的Model Y,我们先说Model 3。

该车定价3.5万美元起,2017年开始交付,此后销量连年攀升,2019全年卖出30.09万辆,占特斯拉总销量的82%,成为公司收入顶梁柱。2019年1至11月的数据显示,特斯拉Model 3北美市场卖出12.8万辆,超过同级别宝马2/3/4/5系销量之和(10.4万)、奔驰C/CLA/CLS/E系之和(9.5万)、奥迪A3/A4/A5/A6之和(7万),成为独占美国中型轿车市场42%份额的超级爆款。

2019年底,上海超级工厂的量产交付为特斯拉插上了展翅高飞的翅膀。一夜之间,特斯拉在中国新增了15万辆的Model 3年产能,一解产能危机的同时,也将“自建工厂+降价走量”的模式搬到了中国,打开了一个比美国更大的新能源汽车市场。

国产Model 3更为物美价廉也让特斯拉基本盘更为稳固。在特斯拉主动降价3.2万、政府新能源补贴2.4万、购置税减免10%的三重优惠之后,国产特斯拉价格突破30万关口,降至29.9万。这个价格令业人士大喊无情,大众消费者的购买欲井喷,拥有一辆特斯拉已成为社交网络上热门的2020新年目标。

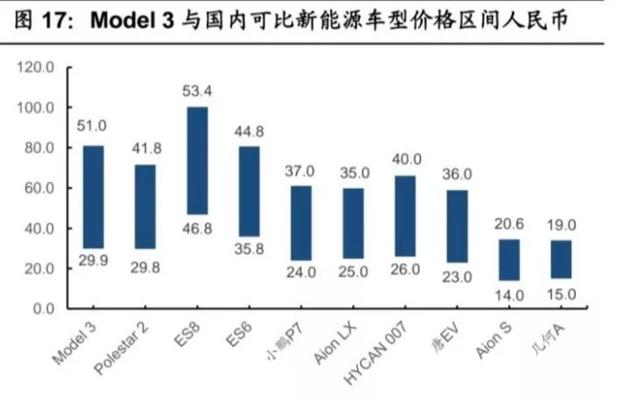

横向对比国内,Model 3与造车新势力的价格区间高度重合。29.9万的起步价格低于蔚来的ES6、ES8,与吉利旗下吉星2(Polestar 2)持平,略高于小鹏P7、比亚迪唐EV等车型。价格相差不大,但Model 3 460-600公里的续航里程,3.4-5.6秒的百公里加速,L2.5级自动驾驶技术,国内造车新势力则鲜能相比。性能之外,特斯拉的品牌优势更为显著。

此外,当Model 3 零部件国产化率由当下的30%提高到100%时,将有大幅降价空间。川财证券预计,Model 3完全国产化后,原材料开支可节省10%-20%,制造费用下降50%,人工费用降低75%。据此测算,Model 3总生产成本有望下降20%-28%,起步售价或由29.9万元降至21.5万元。

这些利好让国产Model 3在大中华区还能继续大展拳脚。据中国乘联会数据,19年前三季度进口版Model 3在中国卖出2.68万台,国信证券预测,该车型2020年国内销量将在24到28万台之间。恒大研究院则认为,2020年Model 3将抢占12%的中国市场。

如果把中美两国电车市场比作两个鱼塘,那特斯拉就是一个有劲没处使的顶级猎人,在西边的鱼塘干出名堂之后,东边的鱼塘现在也把他恭恭敬敬地请了过来,而且这个鱼塘更大。2018年,中国新能源汽车销量占全球53%,美国仅为13%。随着上海工厂后续35万辆的产能上马,总规划50万的产能超过华晨宝马大东、铁西两厂之和,与上汽通用北盛基地保持的产能记录打平。特斯拉在中国的“猎杀”才刚刚开始。

左手握着Model 3 ,我们再说说他右手的猎叉——Model Y。

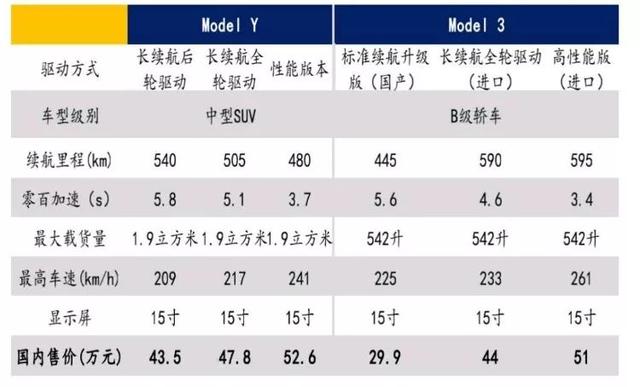

继Model S/X/3之后,Model Y让特斯拉的产品矩阵进一步丰富,定位中型SUV的Model Y空间更大,更加符合北美和中国市场消费偏好,市场普遍认为该车上市后有望成为比Model 3更受欢迎的车型。

Y与3由相同平台打造,共享75%的零部件,产能爬坡速度将十分迅速。目前该车型进口版在中国已开放预定,起步44.4万,上海工厂量产后价格还有很大下降空间。兴业证券判断,其国产后稳定销量有望超过Model 3。根据特斯拉2019Q4财报透露,Model Y首批车型将于2020年一季度在北美开始交付,比市场预期早了一个季度。上海工厂也开始筹备该车的生产计划,预计2021年开始交付。

不仅中国,特斯拉的目光还盯着欧洲这个大“鱼塘”。

特斯拉柏林超级工厂已与年前敲定选址,是继纽约水牛城超级工厂、内华达超级电池工厂、上海超级工厂后,其全球第四座超级工厂。投资总规模40亿欧元,2020年开工建设,规划产能为50万辆Model 3 和Model Y。

2019年,欧洲的新能源汽车总销量56.42万台,较2018年增长了38.9%。近期,欧洲各国频繁出台税收减免和购车补贴等政策,市场预计2020年全欧销量超100万台存在可能。Model 3去年在欧洲的销量为95247台,市场占有率为17%。预计在欧实现本地化生产后,销量会大幅上升。

最近,特斯拉柏林工厂的建设步伐被一群濒危蝙蝠阻滞,当地政府要求将这些蝙蝠妥善转移出去后才能继续建设。这一小插曲并不会对特斯拉产生实质性影响,但或许对正在全民抗击疫情的中国有点启发,善待野生动物就是善待人类自己。

一直以来,华尔街空头对特斯拉的指控围绕的是产能、现金流、巨额债务、资本效率等生产和财务问题,使得特斯拉股价此前几年一直承压,多空之间形成低位平衡态势。上海工厂量产以及潜在的巨大市场空间,成为打破这一平衡的超预期“白天鹅”。

市场多头由此迅速占据上风,加之特斯拉2019Q4业绩超出市场预期、松下电池工厂盈利、德国工厂开建等利好消息扎堆出现,部分空头临时变阵,共同造成了特斯拉股价近期以来的飙升。但仍有部分空头没有改变对特斯拉的悲观预期,在损失惨重的情况下蓄意反击,这就造成了特斯拉股价的巨大震荡。

新车放量将成为特斯拉近期主调,但特斯拉不只卖车。

二、或是汽车产业的苹果

“在不远的将来,汽车将成为一个软件产品。”——大众CEO Dr. Herbert Diess

类似于当年传统手机向智能手机的跨越,汽车行业也面临着一场划时代的变革,未来车企的核心竞争力已转向智能化和依托互联网的软件服务商业模式。

2010年,iPhone 4的横空出世宣告了智能手机时代的到来。尽管后来其外观设计、硬件性能、供应链等方面的优势在短时间内被对手复制,但其利润却碾压所有竞争对手总和还高。

究其原因,相较于一次性卖机收入,苹果iOS系统下的软件应用生态为其提供了持续性的收入来源,包括游戏、订阅、云服务、音乐、新闻、支付和应用商店搜索广告等业务。苹果2019Q3财报显示,服务业务收入114.55亿美元,占总营收22%,且毛利率极高,更能与硬件业务协同形成一体化竞争优势,打造生态链的壁垒。

这就是为什么,作为一家硬件产品出货量上亿的厂商,苹果仍自称为一家“软件公司”。

Model 3或成为汽车行业的iPhone 4。

每一辆特斯拉都能像智能手机一样进行系统升级,这得益于其集中式的电子电气架构,既车载电子硬件标准化。特斯拉自研的V10 系统可以通过整车OTA(over-the-air云端)对全车电子控制单元进行控制,通过持续升级改进车辆功能。

自2012年以来,特斯拉已有9次OTA大更新,如在去年将 Model 3的充电功率提升了 70%,将“潜力已尽”的Model S/X电池动力进一步提升5%,涵盖自动泊车、电池预热、辅助驾驶等功能,为未来持续性更新收费提供了可能。

ECU(车载电子单元)的标准化让软件开发实现可重复利用,为日后第三方开发扫清了障碍,特斯拉的车载操作系统有可能衍生出一个类似苹果的应用生态。特斯拉已经用一整块大屏幕取代复杂的中控面板,用户可以安装各种APP实现新鲜的功能。在北美,每一辆特斯拉已经在为用户提供Youtube和Netflex的影音服务。在中国,腾讯视频、爱奇艺、喜马拉雅的节目也已能在特斯拉车内使用。

待Model 3和Model Y在全球市场疯狂放量之后,更大规模的车主群体,将为特斯拉提供一个庞大且高质量的私域流量池。在一次性卖车收入之外,靠软件赚钱或成为特斯拉另一个支柱性收入来源。

反观传统车企,在ECU上高度依赖博世等一级供应商,且不同ECU供应商之间有着不同的底层代码,车企没有权限去统一更新,整车智能化转型之路仍显漫长。

事实上,特斯拉在智能化领域的优势,已降维打击了传统车企。

三、或打造无人驾驶版Uber

在马斯克的愿景中,自动驾驶、共享汽车是其两大重点战略布局。而在无人驾驶技术上,特斯拉有明显的先发优势。

当今无人驾驶技术分为两大流派,一是谷歌、百度引领的激光雷达主导方案,二是特斯拉引领的摄像头主导方案。

摄像头是最接近人眼接收外界视觉信息的传感器,图像处理能力稳定,但在雨雾等恶劣天气中会受到干扰。激光雷达依靠激光探测周围物体,抗干扰能力和探测精度较高,但成本远高于摄像头方案。

低成本也使得两者深度学习算法上呈现巨大差别。因为低成本优势,特斯拉的车载辅助驾驶系统Autopilot被运用地最早,同时拥有全球最大规模的辅助驾驶车队。截止2019年1月,特斯拉Autopilot行驶里程超过17.3亿公里,远超其他竞争对手,且车队规模保守估计以每年约40万辆递增,每卖出一辆车就多了一个信息采集源。

庞大的数据积累使得特斯拉在高精度地图、障碍物识别等方面的积累优势显著领先业内对手,也使得算法深度学习更加高效。与此相对,激光雷达路线的谷歌Waymo在2018年期间的测试车队规模仅110辆。

除了自动驾驶测距和感知层面,无人驾驶还需要适配的AI芯片高效处理海量数据的运算和分析。然而一直以来,自动驾驶芯片基本被英伟达和英特尔旗下Mobileye垄断,对此特斯拉花费三年,自研车载AI芯并片已实现装车,SOC(system-on-chip,系统级芯片)算力超过此前采用的英伟达Drive PX2。

这一最重要的硬件创新,让特斯拉也成为唯一一家具有自动驾驶芯片研发设计能力的汽车制造商。这一硬核技术优势是实打实的,会有效提高产品毛利率,若能在传统燃油车的更新换代中获得市场,其市场价值或将持续走高。

在无人驾驶技术的领先,使特斯拉有机会进入共享汽车业务。

本质上,当无人驾驶实现时,人们将通过移动端预约汽车,而汽车依据规划路线自动达到乘客上车点,几乎与共享汽车别无两样,这不仅意味着特斯通过无人驾驶能够自然地切入共享汽车市场。

特斯拉去年宣布,Robotaxi服务最快会在2020年上线,车主可通过拼车软件将自己的特斯拉加入到网约车大军中,可谓无人驾驶版的Uber。而据Strategy Analytics预测,全球网约车市场规模约为1220亿美元,并预测到2023年增长至超过2000亿美元。因此,进入这一市场的特斯拉如能顺利开展业务,或许将进一步获得资本市场的认可。

马斯克此前声称,明年应该会有100万辆车能够充当无人驾驶出租车,车主们应该能够从中一年赚到数万美元。鉴于马斯克过去在twitter上的预测鲜有准时实现的,市场普遍认为他的这一预期过于乐观。

对此,钱皓频道认为,无人驾驶出租车业务的最终落地,是一场革命性的系统工程,它不仅需要依靠智能汽车本身的信息感知与运算决策,同时也需要城市智能公共交通基础设施的支撑。我们期待无人驾驶时代的到来,也对其真正落地的速度保持谨慎乐观,因此特斯拉未来价值短期内还将持续利好,长期而言还需进一步探究。

四、结语

全球放量将成为特斯拉未来两年的主要亮点,但在更长远的未来,特斯拉的汽车制造商角色会越来越淡,软件服务公司和无人驾驶技术公司的成分将越来越来重。

未来成为现实是需要时间的,而华尔街最讨厌的就是慢。

作者:王栎天