风光十年的新能源汽车产业链详解

2020-03-31

来源:乐晴智库

驱动力:政策鼓励为前期重点,产业链数据重要性逐渐显现

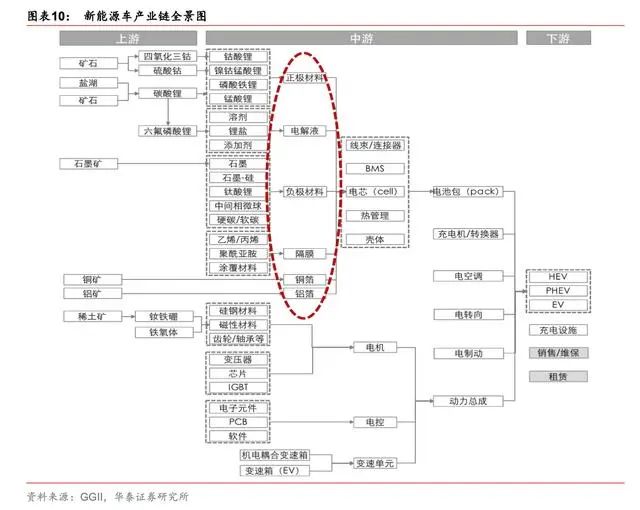

新能源汽车行业特点:政策夯实下限,需求决定上限。行业是嵌套着多个由于政策波动带来的小周期的成长行业,产业链横跨有色(资源品)、化工(电池材料)、电力设备新能源(电池/电机/电控/充电设施)、机械(设备)、电子(三小电)、汽车等行业,呈现高估值/高波动属性,核心变量和行情催化剂包括鼓励政策、产业链数据、行业事件等。

行业向真实市场需求迈进,产业链数据重要性凸显。预计随着补贴逐渐退出,传统车企发力新能源,行业核心驱动力逐渐由政策转向真实市场需求,反映产业链竞争格局的基础数据成为跟踪、研究产业链的核心变量。

抽丝剥茧,探究产业链各环节差异

产品:从财务数据看上、中、下游产品差异化

上游重视资源,中游重视成本,下游重视需求。产业链上游,供给(资源)的话语权越高,产业链下游,需求(市场)的话语权越高。对于上、下游,资源供给、整车销量等高频数据分别是核心变量。中游制造环节(部件/制造/产品)处于微笑曲线中间,本质上为加工属性,因此成本控制能力为核心竞争要素,企业竞争壁垒来自原材料掌控能力及技术迭代速度。

应收账款/应付账款体现对下游/上游的议价能力,辅助判断产业链话语权的高低。

从产业链纵向维度比较,根据各环节典型公司的财务数据,上游(资源)的应收账款问题相对最小,资源环节采用现款现货甚至先款后货。

中游(材料、电池、零部件、设备)中,除溶剂(石大胜华)、铜箔(嘉元科技)、热管理(三花智控)外,大部分公司应收账款占营收比例在30%以上,下游因补贴拖欠,导致应收账款占比都在50%以上。

从时间维度看,2016-2019年大部分环节应收账款占比均有所提升,现金流压力持续增大。

锂资源龙头(天齐锂业)、电池龙头(宁德时代)则体现出强的议价能力,数值((应收账款-应付账款)/应收账款)不升反降。

动力电池为资本和人力密集型行业,盈利能力在电池产业链处于中位。对于处于微笑曲线中间的中游制造环节,以动力电池及正极材料、负极材料、隔膜、电解液为例,将所有核心指标归一为单位GWh,横向比较各细分子行业特点。

从单位产能来看,动力电池环节为典型资本、人力密集型产业(设备投资、资产负债率、技术人员数量等均明显高于材料)。

从净利率、扣非ROE看,动力电池的盈利能力在电池产业链处于中位,低于人造石墨、湿法隔膜、铜箔,高于正极材料、电解液。

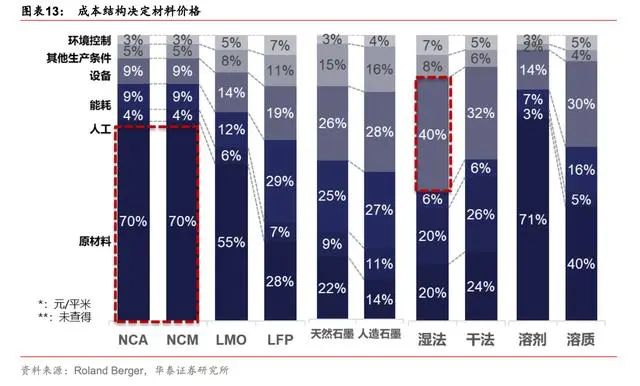

成本:从组成结构/生产制造看成本差异化锂电池材料上游为钴、锂、石墨等材料,价格周期性变动特征明显。我们根据原材料成本在材料生产中成本占比,认为四大锂电池材料环节可分为周期型和成长型两大类:

1)周期型(原材料成本在总材料成本中占比>40%):产品成本主要受上游原材料价格影响,典型如正极、电解液,企业规模(议价能力)和研发强度决定了龙头的产业壁垒越来越高;

2)成长型(原材料成本在总材料成本中占比<40%):产品成本主要受设备、人工、能耗等影响,典型如负极、隔膜,随生产规模扩大单位生产成本降低下降越显著,高技术壁垒行业的毛利率水平有可能不降反升(如湿法隔膜)。

因周期型和成长型锂电池材料对于其上游材料成本敏感性不同,我们认为周期型锂电池材料公司的盈利更依赖于原材料的采购策略及库存策略,而成长型材料公司的盈利则更依赖于单位产能投资、良品率。

正极材料、电解液的成本差异主要取决于核心原材料成本。以三元材料NCM523为例,其产品价格走势基本与碳酸锂、硫酸钴等核心上游原料的价格走势一致,且与硫酸钴的相关性更强。

电解液产品价格则与六氟磷酸锂(以下简称6F)价格密切相关,6F的价格与其原材料碳酸锂的价格走势在2017年4月底发生背离,6F生产企业的盈利能力严重下滑,直至18Q2后重新同步。

电池环节制造工艺流程长,技术和制造是护城河的重要组成部分。电池产品2017-2019年随价格下行盈利能力大幅下滑,但因此对其下现在已沦为同质化标准品的结论还为时尚早。

电池的生产工艺流程多、工艺控制难度大、技术仍处于快速迭代,均构筑起电池厂商的护城河,光靠资本开支不一定能弯道超车。

我们认为制造工艺或是国内宁德时代高市占率、海外主流动力电池厂商仅剩3家(松下、LG化学、三星SDI)的主要原因。

左侧狙击:行业稳步向上,龙头优势明显

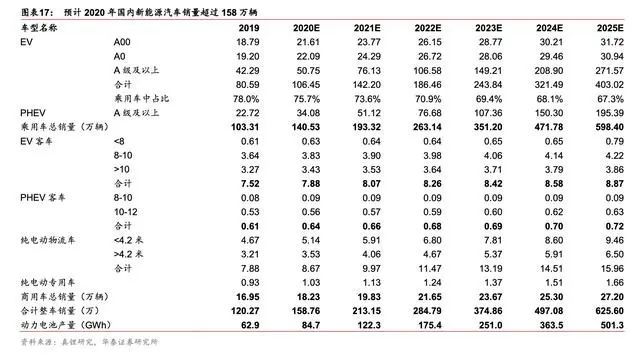

1、行业持续增长,需求稳步向上受补贴退坡拖累,2019年新能源汽车销量,双积分政策落地、特斯拉放量等因素下,2020年国内国外新能源车销量预计均有望超过158万辆,国外新能源车销量有望达到135万辆。

2、产能利用率分化,龙头优势明显正极材料

根据高工锂电披露,16-19年行业平均产能利用率20%-40%,生产季节性不明显,由于产能存在弹性(两班倒转三班倒等),部分企业在部分时期产能利用率超过100%。头部企业产能利用率集中在95%-110%,呈现典型的结构性产能过剩。

隔膜:根据高工锂电披露,16-19年干法/湿法隔膜平均产能利用率分别为20%-60%、30%-90%,每年Q1为产能利用率最低点,其中干法隔膜供给弹性明显,星源材质(16Q2)、沧州明珠(18年)产能利用率远超100%,恩捷股份利用率高于行业平均水平。

三元材料在总产能上供过于求,NCM523及以下产品同质化很明显,盈利能力难提升。

在高镍产品开发策略方面国内企业各有不同,但盈利能力普遍高于普通三元产品。

部分企业以622为主(当升科技),部分企业跳过622,直接开展811及更高镍含量材料开发(容百科技)。

由于高镍材料制造设备需求特殊,市场后入者在产线布局方面有一定的后发优势。

性能方面,根据公司官网披露,住友、TODA国外已实现量产产品克容量180-190mAh/g,但基本不向国内大批量供货,国内部分产品已接近或超过国外水平。盈利能力方面,622、811产品盈利能力显著高于常规产品。

3、行业集中度:除三元材料以外,其余锂电池材料集中度呈现提升态势

1)正极材料:三元材料行业集中度仍较低,以高镍三元为主要产品的企业则有望进一步

提升市占率;

2)负极材料:人造、天然石墨的集中度和龙头市占率趋稳,其中天然石墨已实质性寡头垄断;

3)隔膜:湿法隔膜行业龙头企业市占率进一步提升;

4)电解液:行业产能利用率则继续下滑,与产品逐渐同质化、下游客户选择多元化供应

商有关;

5)电池:行业整体及龙头的产能利用率的一降一升,以及行业集中度、龙头市占率的提升,行业或已实质性进入寡头垄断格局。

4、盈利能力:毛利率显著分化降价是2015-2019年中游环节关键词,不同材料环节毛利率分化显著。

以各环节典型公司的毛利率为代表,溶剂和铝箔环节毛利率呈现提升态势,设备、热管理、天然石墨、电解液和三元材料环节的毛利率基本维持稳定,电池、钴、锂、磷酸铁锂、人造石墨、隔膜、六氟磷酸锂、电机和电控环节毛利率呈现下降态势。

1)磷酸铁锂材料(以下简称LFP):在下游需求(客车)趋缓背景下,相关企业盈利能力显著下滑;

2)三元材料(以下简称NCM):偏向固定加工费模式,价格随行就市,部分龙头企业凭借库存优势受益,盈利能力波动较小;

3)石墨:稳中有降。天然石墨行业格局稳定,人造石墨由消费切入动力,毛利率有所下滑;

4)隔膜:干法产品受LFP产品需求下滑拖累,毛利率下滑较显著;

5)电解液:显著下降。产品价格下行,毛利率整体下滑,其中有专利配方或海外客户占比较高的盈利能力相对较强。溶剂受益于供需改善,盈利能力提升。

天花板:细分市场需求决定龙头市值空间

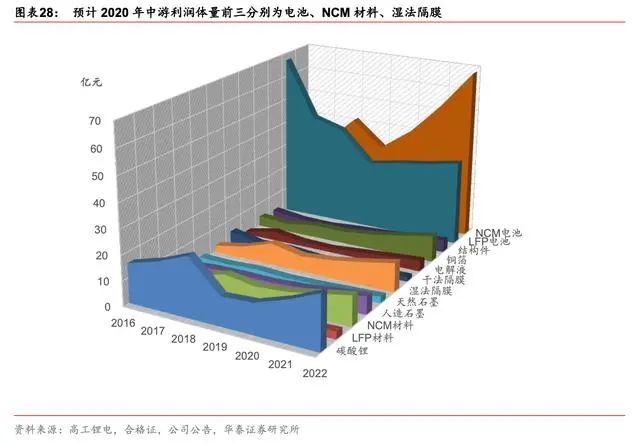

电池产业链:以2020年国内电动车市场158万辆,参考2019年各细分环节产品平均价格及净利率测算,新能源汽车市场对电池及材料环节贡献利润前三分别为动力电池(70.8亿)、三元材料(7.5亿)、湿法隔膜(7.4亿)。同时考虑国内消费&储能需求,以及海外市场需求,2022-2023年材料环节有望诞生净利润体量在15-20亿以上的龙头。

非电池产业链:结合上文我们对新能源汽车产量的预测,我们认为2025年电控、继电器、热管理零部件领域市场空间分别达到654、270、338亿元。

集中度:三元材料/隔膜环节或存在逆袭机会从材料供给格局看,通过消费电池时代的积累,中国已具备与日系材料企业两分天下的实力。

以各环节市占率来看,2013-2018年,中国在负极(石墨)、电解液的市占率已实现了对海外同行的反超;正极材料、隔膜的市占率有了显著提升,与头部企业的差距正在快速缩小。

全球化:国内劣势环节潜在业绩弹性或更大

国内材料企业中,负极、电解液在海外龙头客户中供应占比较高,相较于海外公司,璞泰来、贝特瑞、新宙邦等公司具备客户、规模、资源优势。

随着我国新能源汽车行业规模快速提升,动力电池和湿法隔膜环节实力亦水涨船高。从全球化带来的业绩弹性角度看,目前国产化率较低的湿法隔膜和加工费波动较小的正极材料环节或有更高的增量发展空间。

结合上述对各细分子行业所处阶段和成长性的横向对比,我们认为在中游产业链中,动力电池的价值量高,市场空间大,马太效应显著。材料环节中,值得关注的是走差异化路线的标的(比如高镍三元材料、新配方电解液)。