欧美上演模拟芯片“吞并”大PK

2020-07-15

作者: 畅秋

来源:半导体行业观察

当今的全球芯片市场,如果按照地理位置划分的话,大体可以归为六大地区,这也是知名机构IC Insights的划分方式,具体包括:美国、欧洲、日本、韩国、中国台湾和中国大陆。然而,最近几年,以色列成为了既以上这六大地区之后,冉冉升起的第七大芯片产业板块。虽然该地区的芯片厂商大都是Fabless,且公司规模和排名在全球范围内并不突出,但凭借它们技术的前瞻性和深厚的功底,特别是在人工智能(AI)方面,总能引起全球芯片界,特别是大牌厂商的关注,从而成为一道亮丽的风景。

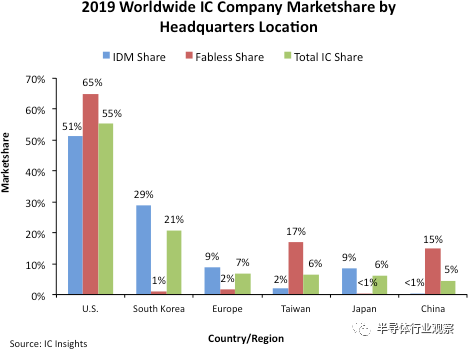

而近些年以色列芯片业的崛起,正好赶上全球芯片界,特别是欧洲和美国芯片市场的整合期,这也是以色列芯片厂商备受关注的一个重要原因。在全球范围内,无论是IDM,还是Fabless,美国和欧洲的综合实力是最强的,而韩国情况有些特殊,如下图所示,这是IC Insights给出的2019年按地区划分的六大芯片市场,韩国虽然排在第二,但这主要是因为三星和SK海力士这两家知名的存储芯片厂商贡献的销售额,不考虑存储器的话,美国和欧洲依然是最强的。

图片来源:IC Insights

作为最强大的两大地区,美国和欧洲同时也是芯片历史最悠久的,相对于其它地区,发展得也最成熟,而也正是因为如此,发展的潜力和速度也就不如新兴地区。在这样的背景下,要持续发展,就需要出现一些较大的变化,才能刺激发展,并购就成为了一项重要手段。

无论是在2015和2016年出现的全球半导体业并购狂潮,还是之后三年里的并购案例,大都集中在欧洲和美国,而且并购对象也大都是美国和欧洲的芯片企业,除此之外,美国芯片厂商还特别钟爱以色列的Fabless,近几年的焦点并购案中,美国厂商收购以色列芯片企业几乎成为了“标配”。

而在所有这些并购案当中,总体来看,收购方可以分为逻辑芯片厂商和模数混合芯片厂商,显然,逻辑芯片厂商更看重数字芯片标的,而模数混合芯片厂商更看重模拟芯片标的。

数字芯片龙头不谋而合

逻辑芯片厂商主要集中在美国,特别是各领域龙头级别的企业,更是非美国莫属,最有代表性的就是英特尔、英伟达和赛灵思这三家。

英特尔是PC和服务器CPU霸主,英伟达则是GPU和服务器AI算力霸主,近些年,这两家公司的业务和新闻时常交织在一起,最近,英伟达的市值一度超过了英特尔,在芯片资本市场登顶。

在业务扩展和并购方面,这两家都非常青睐以色列的新兴芯片企业。英特尔先后收购了汽车处理器芯片厂商Mobileye和AI芯片厂商Habana Labs,另外,就是更早期收购了全球FPGA两强之一的Altera。当然,英特尔这些年收购的企业不止这几家,但这三起并购案最具代表性,体现了其对数字芯片的热衷,而且兼顾传统和新兴应用。

英伟达近几年最大的一起并购案就是斥资69亿美金收购了以色列芯片厂商Mellanox。Mellanox以InfiniBand和以太网产品闻名,通过对其并购,英伟达可以进一步加强其在数据中心领域的竞争力和地位。实际上,这也正是英特尔想要的,因为在Mellanox的追求者当中,英特尔也是重要一员,但最终该热门标的还是选择了英伟达,这在客观上平衡了英特尔和英伟达在数据中心应用领域的竞争实力。

而FPGA霸主赛灵思也更加关注逻辑芯片,特别是与FPGA具有很高匹配度的AI厂商,中国的深鉴科技就是在这样的背景下被赛灵思购至麾下的。

总体来看,在逻辑芯片领域,收购方大都集中在美国,而被收购方更多地出现在了美欧之外的新兴地区。

模拟芯片业集中度不断提升

与数字和逻辑芯片并购整合情况有所不同,在全球范围内,模拟芯片厂商的合并重组主要在欧洲和美国厂商之间进行。

欧洲派

欧洲的三大芯片企业英飞凌、意法半导体(ST)和恩智浦(NXP)都是模拟或模数混合芯片企业。

这三家当中,整体实力最强的是英飞凌,而且是纯正的模拟芯片厂商,为了提升和巩固其欧洲霸主地位,英飞凌频频发起对模拟和模数混合芯片厂商的并购,而且标的几乎全部来自美国。这也从一个侧面说明美国模拟芯片整体实力之强、数量之多。

具体来看,2015年1月,英飞凌完成对美国国际整流器公司 (International Rectifier) 的收购。该并购为英飞凌增加了更多电源管理系统技术,进一步加强了其在功率半导体方面的优势,并整合了第三代化合物半导体(即氮化镓)领域的先进技术。

另外,就是对赛普拉斯的并购,金额达100亿美元,这笔交易对英飞凌的互补性更强,因为赛普拉斯强在MCU、存储和互连技术,而英飞凌的功率半导体独步天下。而在应用层面,两家在汽车电子方面不谋而合。

英飞凌在2016年7月发起了以8.5亿美元现金从美国LED大厂Cree手中收购其Wolfspeed Power &RF部门这一项目,不过,这笔被英飞凌寄予厚望的交易因遭CFIUS的阻挠而终止。此外,英飞凌收购意法半导体的传闻持续了多年,而早在2007年,还传闻意法半导体要收购英飞凌。

欧洲另一芯片大厂NXP在过去多年里的并购重组动作也不少。首先是2015年,NXP以118亿美元收购了美国的Freescale(飞思卡尔),一举成为了MCU和汽车半导体霸主。

2019年5月,NXP宣布以17.6亿美元收购Marvell的无线连接业务,涉及的主要产品线是Marvell的Wi-Fi和蓝牙等连接产品。NXP进行这一收购,主要是为了补强其在工业和汽车领域的无线通信实力。

此外,NXP还将两个产品线出售给了中国资本建广资产,分别是其RF Power部门,以及标准产品业务(安世半导体)。还有,汇顶科技以1.65亿美元收购了NXP的音频应用解决方案业务(Voice and Audio Solutions,简称VAS),据悉,NXP的VAS解决方案主要用于智能手机、智能穿戴、IoT等领域,而手机是其主要应用场景。

相对于英飞凌和NXP,过去几年意法半导体在并购市场的动作较少。在芯片领域,印象深刻的也就是收购Norstel 55%股权,用以布局SiC。不过,这笔收购所涉及的金额较小,无法与英飞凌和NXP的相比。

总体来看,欧洲三强当中,英飞凌为了龙头位置大肆并购,而ST相对稳健,NXP虽然也有重量级的收购(Freescale),但最近几年出售的业务似乎大于购入的业务。这种状况也符合这三家厂商的排名顺序,即英飞凌在前,NXP在后,ST居中。

美国派

相对于欧洲,美国的模拟芯片厂商数量和综合实力更高一筹,且近几年的并购案例频出,而且几乎都是美国本土企业之间的整合。

全球模拟芯片龙头德州仪器(TI)是通过并购逐步上位的典型代表,特别是,2000年以76亿美元收购了模拟芯片厂商Burr-Brown,2011年又斥资65亿美元收购了美国国家半导体(NS),自那以后,一直到今天,TI再没有进行过大的并购,但这些足以推动该公司成为模拟芯片业的霸主了。

ADI是另一大模拟芯片厂商,其在过去几年时间里进行过多起并购,但最具代表性的有三起,标的分别是Hittite Microwave,Linear,以及本周对外宣布的Maxim。

收购Hittite,使ADI的射频技术不再局限于6GHz以下,实现了从0到110GHz RF频段、微波频段、毫米波频段的全频段覆盖;斥资148亿美元收购Linear,使得ADI在电源IC领域如鱼得水,该项并购也使得ADI跃升为全球排名第二的模拟芯片厂商;对Maxim的收购具有较强的互补性,因为Maxim在高可靠性的汽车和数据中心市场实力很强,而ADI在工业,通信和数字医疗市场的实力突出。

除了TI和ADI之外,美国的另外两家全球排名前十的模拟芯片厂商安森美和Microchip近几年也有重磅收购。安森美最著名的一起并购就是于2016年9月宣布将飞兆半导体(仙童)收至麾下,使其在功率半导体领域的地位更进一步。

Microchip有两笔并购案最值得关注,分别是Atmel和Microsemi。这三家都是标准的模数混合芯片厂商,技术与产品可以实现强强叠加。

总之,无论是欧洲,还是美国,模拟芯片厂商的整合趋势非常明显,且收购方无论是欧洲企业,还是美国企业,标的大都是美国企业。可见,美国的模拟和模数混合芯片产业正处在高度整合阶段,而且今后很可能继续延续下去。

看来,欧洲和美国在全球模拟芯片业的统治地位会更加稳固了。

欧美与亚洲不同

下图所示为IC Insights给出的全球六大地区2019年芯片元器件营收同比增长情况,由图可见,中国大陆实现了正增长,而其它几个地区都是负增长,这也很好理解,因为中国大陆是新兴增长地区,发展潜力大。比较而言,韩国同比下降幅度最大,这主要是因为三星和SK海力士营收主要倚仗存储芯片,而非逻辑和模拟芯片。

图片来源:IC Insights

图中,欧洲和美国居中,同比变化幅度在六大地区中处于中位,这也从一个侧面说明欧洲和美国在全球芯片(特别是逻辑和模拟芯片)市场已经发展到较高水平,处于稳定发展阶段,受各种市场因素的影响相对较小,使得它们年营收同比变化相对较为温和。

稳定是优点,但从另一个角度来看,图中也透露出一丝不温不火的发展状态。而要在这种发展水平上更上一层楼,并购重组是一个最直接、有效的手段。而从美国对世界各地先进逻辑和数字芯片业务的收购,以及美国和欧洲模拟芯片业务的不断“内部消化”情势来看,它们似乎正在进一步扩大与亚洲逻辑和模拟芯片业的领先优势。