三大晶圆厂多维度对比

2020-08-10

作者: 邱丽婷

来源: 半导体行业观察

近期不少半导体厂商发布了2020年第二季度财报,同为晶圆厂,台积电、联华电子以及中芯国际成为了大家关注的焦点。恰逢近期中芯国际上市,因此其更为瞩目。为此,半导体行业观察将三大晶圆厂多维度对比,带大家深入了解中芯国际到底处于什么水平。

财务数字面面观

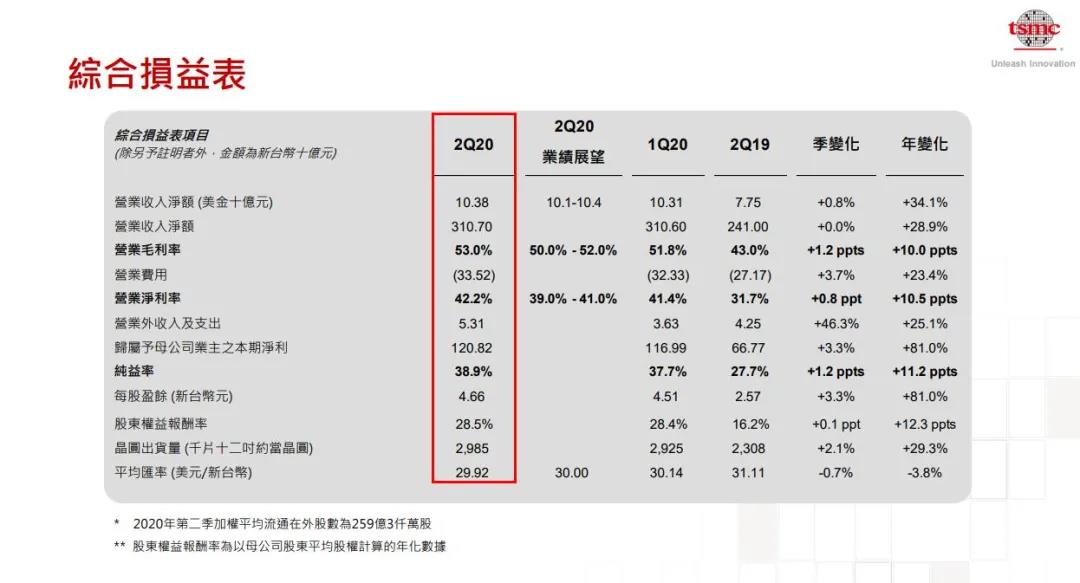

7月16日,台积电通过官网披露了2020年二季度财报:实现营收3107亿元新台币(约合人民币738.2亿元),同比增长28.9%;实现净利润1208.2亿元新台币,同比增长81%。当季营业毛利率为53.0%,营业净利率为42.2%。

台积电二季度出货晶圆总量达298万片,与上季度相比,提升了2.1%。

来源:台积电财报截图

联华电子也公布了2020年第二季营运报告。报告显示,第二季度合并营业收入为新台币443.9亿元(约人民币105.07亿元),较上季的新台币422.7亿元,成长5.0%,与去年同期的新台币360.3亿元相比,成长23.2%。

来源:联电财报截图

联电总经理王石指出,第二季合并营业利益率为13.2%,整体产能利用率提高到98%,晶圆出货量达到222万片约当八英寸晶圆。产能利用率达98%,较上季度有所提升。

晶圆出货量的成长主要反映了计算机相关领域对无线连接、显示器驱动以及快闪存储器控制器IC的需求以及消费市场的库存回补。

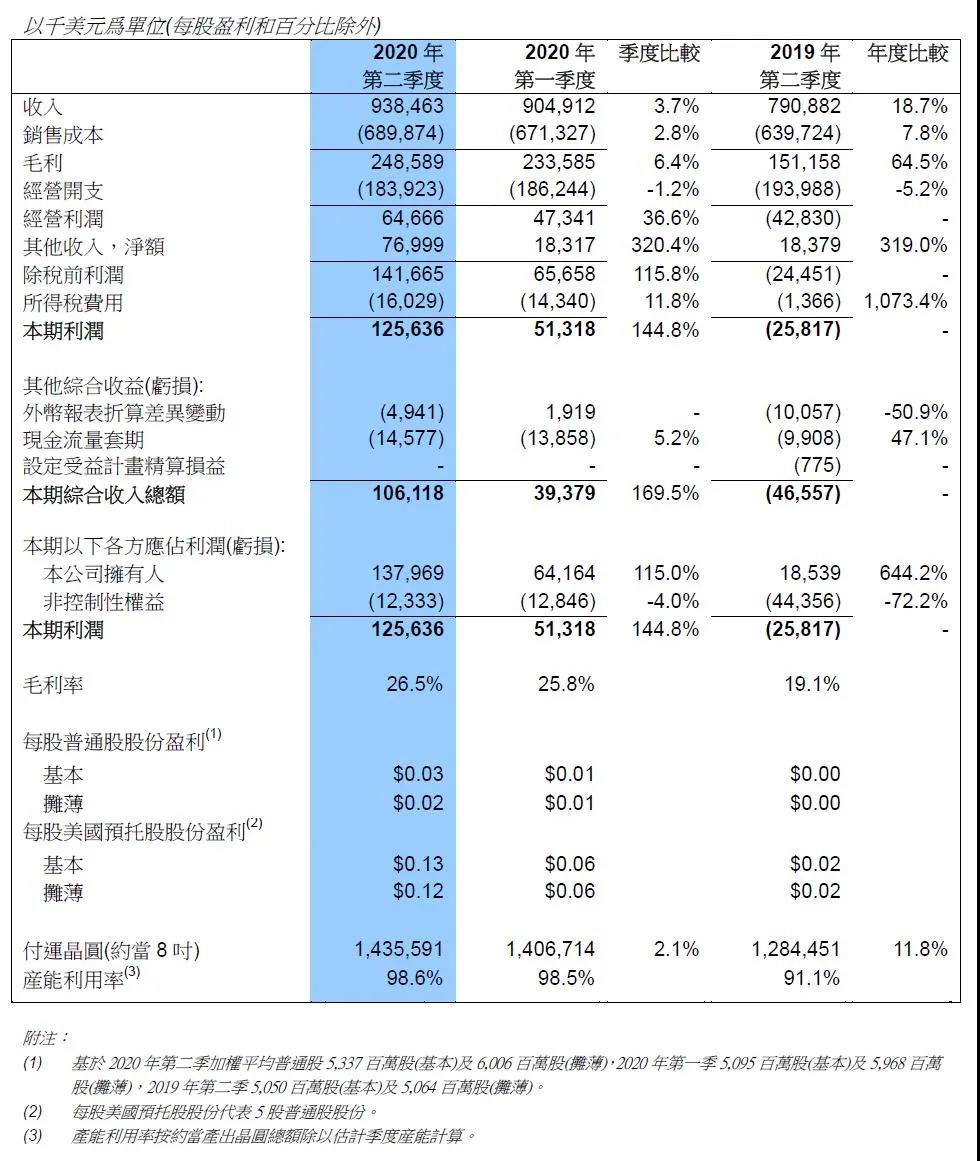

中芯国际也同样发布了2020年第二季度财报,截至2020年6月30日,营收达9.38亿美元(约65.28亿人民币),环比增长4%,同比增长19%;毛利2.49亿美元,环比增加6.4%,同比增加64.5%。

产能方面,二季度财报显示,中芯国际月产能由今年一季度的47.6万片,增加至今年二季度的48.0万片。公司称,主要由于 2020 年第二季控股的上海 300mm 晶圆厂产能增加及生产计划调整的净影响所致。

产能利用率方面,由今年一季度的98.5%上升至二季度的98.6%,可以看出公司订单供不应求,整个产能处于满负荷运营状态。

资本开支方面,2020年计划的资本开支由约43亿美元增加至约67亿美元。具体来看,二季度开支达到13.4亿美元,一季度的开支则为7.8亿美元,据此计算,下半年的资本开支逾40亿美元,增加的资本开支将主要用于机器及设备的产能扩充,这意味着中芯国际下半年的产能或得到有效释放。

不难发现,在整体营收方面,台积电是当之无愧的大哥,联华电子与中芯国际加起来都不能与之抗衡。在同比增长方面,台积电也最高,但在环比增长上,联华电子是第一名。

先进制程收入占比

在台积电二季度财报中,按下游应用拆分来看,智能手机仍为主要下游(47%),其余分别为HPC(33%)、IoT(8%)、DCE(5%)、汽车(4%),受新冠疫情影响,多数板块环比下降,而受益于疫情后数据中心需求快速增长,HPC高性能运算业务环比大涨12%,带动总营收实现环比增长 。

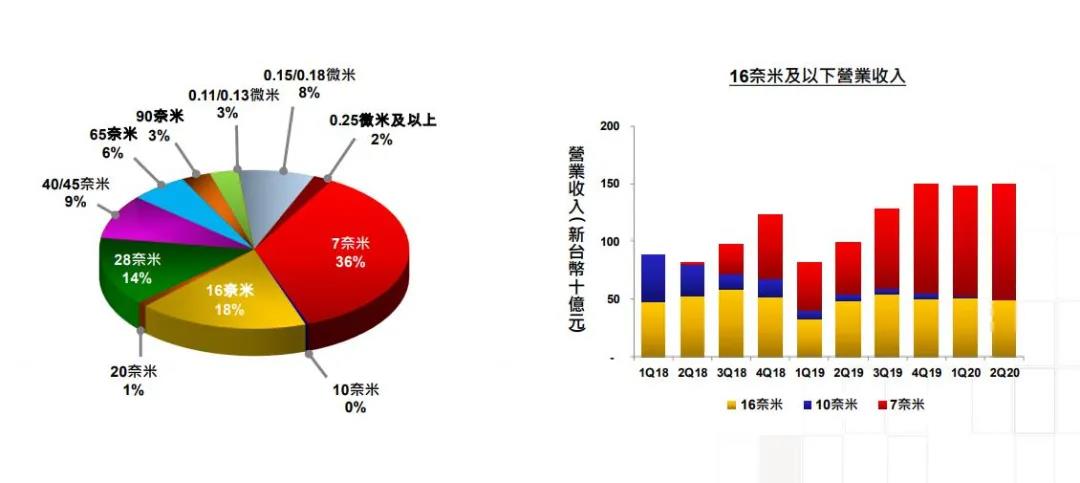

从营收构成上看,7nm制程出货占台积电第二季晶圆销售金额的36%;16nm制程出货占全季晶圆销售金额的18%。整体先进制程(包含16nm及更先进制程)的营收达到全季晶圆销售金额的54%。

另据公司在法说会上透露,3nm制程预计2021年风险量产,2022年下半年量产,3nm相比5nm工艺将带来70%的密度提升、10%-15%的速率增益和20-25%的功率提升。

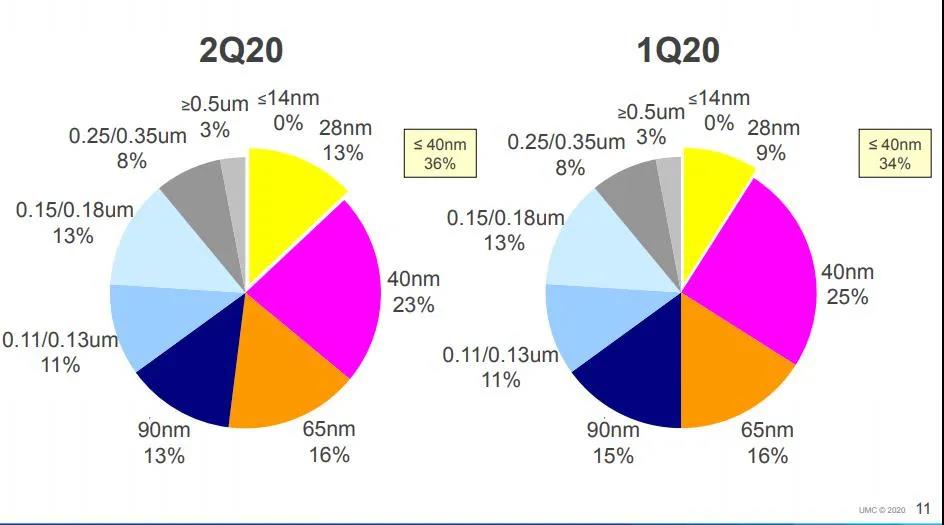

来源:台积电财报

受5G智能手机和高性能计算的推动,预计5nm制程下半年增长强劲,全年将贡献营收约8%,但低于此前在一季度法说会上提到的10%占比。3nm制程预计2021年风险量产,2022年下半年量产,相比5nm工艺将带来70%的密度提升、10%-15%的速率增益和20-25%的功率提升。 在联华电子二季度财报中,从应用分类来看,主要营收来自于通讯51%以及消费性产品24%。与第一季度相比,通讯类占比下降3%,消费性产品占比没有变化。 从收入结构看,联华电子(排名第四)在二季度获得的28nm订单大涨,拉大了其与中芯国际(排名第五)的差距,先进制程收入占比差距从一季度的1.2个百分点扩大到二季度的3.9个百分点。从营收构成来看,40nm制程仍占大头,有23%,环比有所下降。

来源:联华电子财报

在第二季度的财报中,中芯国际营收从应用分类来看,主要营收来自于通讯和消费领域。中芯国际联合首席执行官赵海军博士和梁孟松博士评论说:“尽管宏观环境仍在变化,但芯片需求依然强劲。 从收入结构看,中芯国际先进制程(28nm及以下)业务收入占比进一步提高,但在披露明细上做了一些调整。自去年四季度量产14nm开始,公司就分列14nm与28nm的收入占比,但在刚披露的二季度财报中,公司把这两个技术制程的收入占比合在一起披露了,本季度达到9.1%,环比提高1.3个百分点,同比提高5.3个百分点。

来源:中芯国际财报

同时,0.15/0.18 nm节点仍是公司主要营收来源之一,不过本季收入比重已由今年一季度的33.4%降至33.0%,去年同期占比收入则为38.6%;55/65nm节点收入比重进一步降低,今年一季度收入占比达到32.6%,二季度则为30.0%,去年同期收入占比为26.2%。 在先进制程技术方面,中芯国际的高层曾表示,在未来几年中,将开始看到自己掌握技术的收入增长,赵海军也透露到明年14nm营收占比将突破10%。 横向看,中芯国际的先进制程收入占比与全球晶圆代工龙头台积电仍有较大差距,但相比一季度有了一定缩小。同时,被联华电子正在拉大差距。

从资本支出看见的

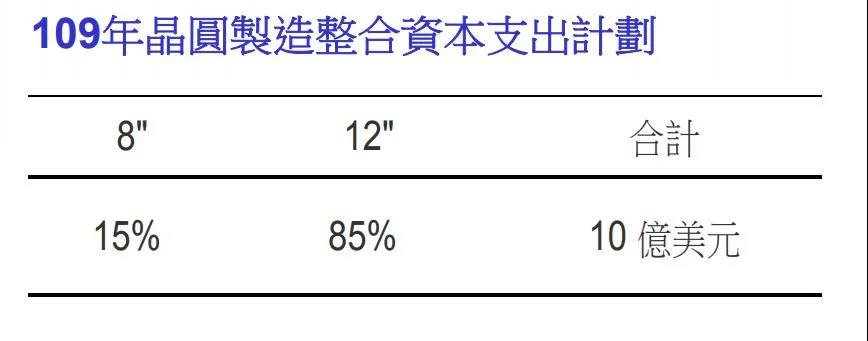

台积电在其业绩会表示,公司二季度资本支出42亿美元,并将2020年资本支出预期值上调为160-170亿美元。 由于智能手机进入出货旺季,及高效能运算需求快速成长,台积电预估三季度营收持续走高,达11.2至11.5亿美元营收,较上季成长6.3%至9.2%,较去年同期成长12.7%至15.8%。不过,因5纳米初进入量产,尚未达经济规模效益,预期第3季毛利率在50%至52%。以美元计算,2020年台积电销售额将增长20%以上。 另外,在7月3日,台积电发布公告称,将发行今年第四期无担保公司债,发行总额为139亿台币,资金将用于新建扩建厂房设备。今年上半年,台积电已发行600亿元无担保公司债。产能的扩大和研发的投入预示着台积电有望进一步提升收入和利润。 在联华电子二季度财报中,指出,二季度,联电营运活动现金流入为164.03亿新台币,投资活动现金流出78.77亿新台币,融资活动现金流出29.47亿新台币。现金及现金等价物增至998.7亿新台币。库存天数增加到61天。 联电预计第三季度毛利率大约为20%,预计2020年资本性支出为10亿美元。

来源:联华电子财报

中芯国际二季度研发费用是1.58亿美元,环比下降了13.3%,营销/市场支出同比下降了42.7%。 财报指出,研发费用的下降主要由于本季度研发活动较少所致。一般及行政开支下降20.0%至59.4百万美元,相比2020年第一季为74.2百万美元,变动主要是因为中芯国际拥有多数股权的上海厂自2020年6月起进入大量生产,导致2020年第二季试经营相关的开支比2020年第一季减少。 其他经营收入的变动主要由于政府项目资金在2020年第二季为40.5百万美元,相比2020年第一季为59.2百万美元。

来源:中芯国际

在财报电话会议中,中芯国际首席财务官高永岗指出,7月16日,公司在科创板挂牌上市,成为科创板首家回归A股的境外拟上市龙头企业。截止当前,不包含超额配售,本次上市共募得资金共计457亿人民币,募集资金将重点投向先进及技术工艺的研发和产能建设。 在二季度的财报中,我们并不能明确知道这些厂商的研发支出,不过从总支出来看,台积电仍然是支出最多的厂商。同时与将几家上市公司几年的研发指出相比较,同比来看,其他可比的上市公司的平均研发费用率为7.21%、6.9%、7.57%,中芯国际的研发费用率几乎为同行业的3倍左右。 行业景气度维持高位

目前,晶圆厂对三季度行业景气度都持乐观态度。 台积电在业绩说明会上表示,5G是行业趋势,HPC(高性能计算机)需求也非常旺盛。所有客户都在积极地为5G和HPC这两个应用做准备。此外,公司还观察到所有客户都在努力确保其供应链的安全性。目前,公司正动态地与客户紧密合作,试图填补产能。“从长远来看,仍然很乐观。” 展望三季度,联华电子总经理王石认为,当前的市场前景显示晶圆需求仍然强劲。“我们看见半导体供应链为降低疫情不确定性所造成的冲击,持续在各市场进行库存回补。” 芯国际联合首席执行官赵海军博士和梁孟松博士表示:“尽管宏观环境仍在变化,但芯片需求依然强劲。二季度成熟技术应用平台需求旺盛,消费电子类收入增长显著,先进工艺业务稳步推进。公司产能利用率维持高位,扩充产能将逐步释放,预计三季度营收持续成长。公司致力于创新和发展,把握国内国际双循环的机遇,为更多海内外客户提供更加优质的产品和服务,推动公司不断成长。” 总体来看,中芯国际与台积电还有很大的差距,与联电相比,联电正在想办法拉开距离,中芯国际需要谨慎对待。具体表现在市场份额、营收及利润、技术实力和研发实力等方面,通过数据对比一目了然。随着我国半导体行业在资金、技术、人才等方面的布局,未来中芯国际将加快发展步伐,进一步缩小与头部厂商的距离。