深度丨浅析模拟芯片巨头背后的晶圆厂商生存之道

2020-08-25

来源: Ai芯天下

前言:

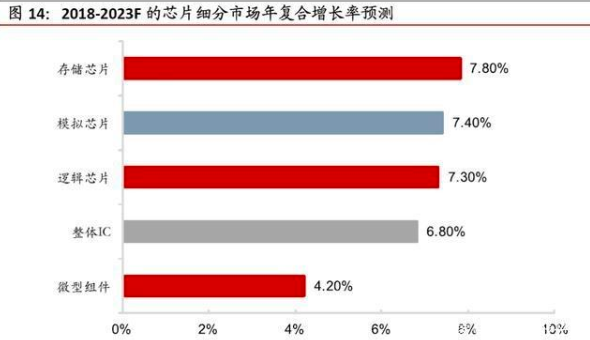

模拟芯片技术进步依赖于经验积累,模拟芯片技术发展不依赖于摩尔定律,技术发展主要以实验的次数、对材料等的技术经验的积累为主。

一超多强的行业格局

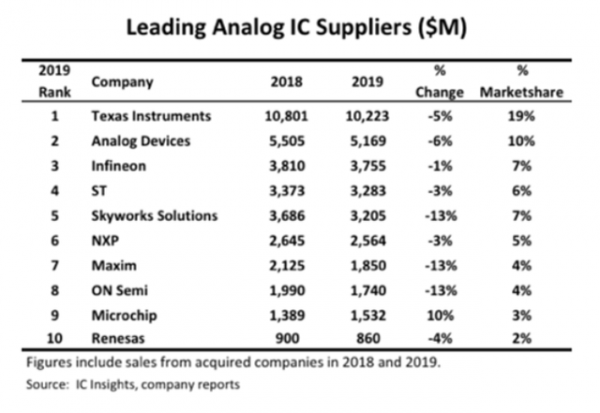

在模拟芯片领域,德州仪器是当之无愧的龙头,市场份额 18%, 从 04 年以来便稳居第一。而从行业第二名到第十名份额均只有个位数,份额均较为接近。

第二名的亚德诺是通过在2017年收购产品线类似的凌特,超越英飞凌成为行业第二。

因此,模拟芯片行业的竞争较为分散,是“一超(德州仪器)”和“多强(英飞凌、意法半导体等)”的格局。

在模拟集成电路中,电源管理是最大的市场,规模约216亿美元,占比42%;信号链市场143亿美元(28%),射频及其他产品市场约158亿美元,占比 30%。

在放大器领域,德州仪器占据近三分之一的市场(29%),亚德诺第二(18%)。

在数据转换器领域,亚德诺是绝对的龙头,目前占据数据转换器半壁江山(48%),长期领先于竞争对手。

在电源管理领域,龙头德州仪器占据超四分之一的市场份额(21%),高通(15%)、亚德诺(13%)、美信(12%)、英飞凌(10%)份额相近。

工艺和结构设计是模拟器件性能改进的两大方法,标准型模拟芯片是通用化的,各个厂家的设计都相差不大,因而附加值低,厂商间竞争更多依靠制程和工艺,对自建厂房有很大的要求。

大厂并购是产业走向成熟化的标志,而巨头的数量减少表明半导体的原有形态在改变。

150mm晶圆厂退场,200/300mm接棒引并购

全球模拟芯片市场空间近600亿美元。全球集成电路市场3402亿美元,模拟电路占 15%。模拟电路中,信号链市场143亿美元,电源管理市场216亿美元。

模拟厂商对晶圆厂不断调整优化的过程中,150mm晶圆厂也逐渐退出了历史舞台。

德州仪器将在未来几年内关闭其最后两个150mm晶圆厂;ADI计划在2021年2月关闭位于加利福尼亚州米尔皮塔斯的150mm晶圆厂;安森美也在逐步摒弃150mm晶圆。

在150mm晶圆厂退出模拟市场的同时,200mm、300mm晶圆厂接过了新时代的接力棒,成为了模拟芯片厂商的新宠儿。

·德州仪器:在2009年到2020年的时间里,一直在向300mm晶圆制造发展。2009年,德州仪器从奇梦达手中收购了拥有一座300mm晶圆厂的子公司Richmond,用于生产模拟器件。

2010年为了进一步扩大产能,德州仪器收购了飞索半导体在日本会津若松的两座晶圆厂,一座可用于200mm生产,另外一座则可同时兼顾200mm和300mm的生产。同年,德州仪器又收购了位于成都的成芯半导体的200mm制造厂。

2014年,德州仪器宣布将在中国成都设立12英寸晶圆凸点加工厂,以扩展公司的制造能力,在成都新增的制造工艺将进一步提高德州仪器的300mm模拟晶圆制造产能。

·ADI:7月14日,全球第二大模拟芯片厂商ADI亚德诺正式宣布,将以全股票交易的方式收购全球第七大模拟芯片公司Maxim Integrated,涉及的交易金额居然高达209.1亿美元。

ADI为了追赶TI,最近几年曾进行了两次大型半导体收购案,分别为2014年以20亿美元收购射频芯片厂商讯泰科技;2016年斥资143亿美元收购凌力尔特。

·安森美半导体:2006年,安森美完成了以1.05亿美元购买美国俄勒冈州Gresham200mm晶圆厂的交易 。

2018年,安森美半导体已完成对富士通200mm晶圆厂的递增20%股权之收购,使安森美半导体持有该合资公司的60%大多数股权。

2019年4月,格芯宣布与安森美半导体达成最终协议,将位于美国纽约州EastFishkill的Fab 10 300mm晶圆厂卖给后者,价格为4.3亿美元。

此次收购使得安森美获得300mm晶圆制造能力(此前只能制造200mm晶圆),同时获得格芯相关的工艺技术和授权协议,尤其是65nm、45nm CMOS,成为其未来发展的基石。

·英飞凌:2011年收购奇梦达的300毫米存储晶圆制造厂进行改造,2013年改造成业界首个功率半导体的量产厂。

2018年5月,英飞凌宣布计划在奥地利菲拉赫新建一座300毫米薄晶圆的全自动芯片工厂,总投资约为16亿欧元,计划在六年内完成。建设工程计划于2019年上半年启动,预计将于2021年初开始投产。

·意法半导体:2018年,意法半导体在其发说会中表示其正在Agrate准备12寸试验线。

2019年12月,意法半导体宣布完成对瑞典碳化硅(SiC)晶圆制造商Norstel AB的整体收购,继续发展150mm碳化硅裸片和外延片生产业务研发200mm晶圆以及更广泛的宽禁带材料。

本土模拟芯片厂商逐渐崛起

美国政府制裁的大棒,逐渐挥向中国国产替代难度较高的行业上游,把中国封锁在技术含量低、产品附加值低的产业。一旦晶圆断供,国内芯片中下游厂商将面临困境。

国内巨大市场给本土企业广阔的发展空间,同时受中美贸易摩擦影响,以华为、海康威视为首的国内终端厂商“去美化”进程加速,国内模拟芯片厂商将直接受益。

目前,我国12寸晶圆几乎全部依赖进口,8英寸晶圆的国产率约为10%,即便厂商只实现8英寸晶圆的国产替代,市场空间也非常可观。

随着5G技术日趋成熟,5G设施建设成为中国乃至全球的发展重心之一,配套的模拟芯片产品也有望迎来风口。

虽然我国12英寸生产线的建设在不断扩大,但8英寸生产线已经成熟,为模拟芯片铸造提供了良好的国内替代环境。

中国晶圆生产线相关项目46个,总投资金额高达1400亿元。核心集成(宁波)、燕东微电子、士兰微、上海已经投产,许多其他生产线正在建设中。

国家集成电路产业投资基金二期注册成立,注册资本2041.5亿元,大基金二期后,由20家机构发起设立的国家制造业转型升级基金有限公司正式成立,注册资本1472亿元。

国内圣邦股份、晶丰明源、聚辰股份、博通集成、汇顶科技和卓胜微等均是国内规模化集成电路企业的典型代表,在特定模拟芯片市场内占据领先地位。

在模拟芯片中,电源管理芯片是主体,约占模拟芯片市场的53%,因此国内布局企业包括圣邦股份、silijie、韦尔股份、富满电子中颖电子、全志科技、瑞芯微等;

信号链芯片的市场份额约为47%,国内布局企业主要包括圣邦股份、华为Hisilicon等。

结尾:

资本支出对于晶圆厂来说是展示其对半导体产业未来的看法,每一代新工艺需要的投资金额越来越多,因此市场上逐渐只有前几位才有足够的市场份额和利润支持下一代技术的投资。

而技术又需代的开发,很多公司的技术如果不能支持其尽快推出新工艺,要么只能停留在老工艺不升级,要么就退出市场。