资本丨“芯片IP第一股”登陆科创板,700亿市值下的发展与担忧

2020-08-26

来源: Ai芯天下

前言:

在国产替代大趋势下,没有IP,基本就没有芯片。中国想要实现自主IP,路途仍漫漫,可吾将求索,亦需努力前行。

“中国芯片IP第一股”终上市

2020年8月18日,芯原微电子(上海)股份有限公司(以下简称“芯原股份”)正式在上海交易所科创板挂牌上市。

上市后,芯原股份成为科创板集成电路设计产业中重要的一员,公司依托自主半导体IP,为客户提供平台化、全方位、一站式芯片定制服务和半导体IP授权服务。

IPO后,VeriSiliconLimited持股16.1171%,香港富策持股为8.6582%,国家集成电路基金持股为7.1864%,小米基金持股为5.6269%。

公司本次上市募集资金将重点投向科技创新领域,包括“智慧可穿戴设备的IP应用方案和系统级芯片定制平台的开发及产业化项目”,“智慧汽车的IP应用方案和系统级芯片定制平台的开发及产业化项目”,“智慧家居和智慧城市的IP应用方案和芯片定制平台”,“智慧云平台系统级芯片定制平台的开发及产业化项目”和“研发中心升级项目”。

小米从造芯到投芯

2019年3月29日,芯原微电子向上海证监局递交了辅导备案申请,预示着进入冲刺科创板的跑道。

随后在2019年6月27日,芯原微电子对外宣布,湖北小米长江产业基金合伙企业(有限合伙)等对其进行增资。增资后,湖北小米长江产业基金合伙企业(有限合伙)持股6.2521%。

就在芯原微电子上市前的最后一轮融资中,湖北小米长江实业基金合伙企业背后的股东发起人引人关注,它就是小米科技有限公司。正因此,小米成为了芯原微电子的第四大股东。

未来,芯原微电子与小米之间会否在投资关系之外,产生更多产品应用层的碰撞火花,不得而知。但能预测到的是,小米参投背后,不单单会获得芯原微电子上市带来的投资收益,还会对其AIoT战略的加速落地,带来一定的增势。

未来,公司将持续保持对半导体IP的研发投入,并择机进行投资或并购,以扩充核心半导体IP储备;同时还将不断升级基于先进工艺的系统级芯片定制平台(包括基础和应用软件平台),打造面向数据中心、可穿戴设备、智慧城市和智慧家居、智慧汽车等应用领域的芯片核心技术平台。

芯原目前亮点与挑战

芯原是2019年中国大陆排名第一、全球排名第七的半导体IP授权服务提供商。

目前公司营收主要来自于两部分,一个是平台化的芯片定制业务,包括芯片设计和芯片量产;另一个则是芯片IP授权业务,收入来自授权费和IP设计完成的相应产品销售使用费。

从毛利率看,2019年公司一站式芯片定制业务毛利率仅为13.66%,而芯片IP授权业务毛利率高达94.78%。

从以上分析中不难看出,芯原股份已经建立起了一定的技术壁垒。但距离其成为行业巨头,依然困难重重。

芯原在半导体设计服务和IP授权等方面已有积累,并形成全球范围内的行业品牌,这种行业变化为芯原带来了重要发展机遇。

①芯原有着独特的经营模式:芯片设计平台即服务模式。SiPaaS模式是指基于公司自主半导体IP搭建的技术平台,为客户提供一站式芯片定制服务和半导体IP授权的一种商业模式。

该种经营模式使得公司集中力量于自身最为擅长的技术授权和研发平台输出,市场风险和库存风险压力较小,这种模式导致半导体IP授权业务毛利率极高。

②在先进工艺节点方面,公司已拥有14nm/10nm/7nm FinFET和28nm/22nm FD-SOI制程芯片的成功设计流片经验,并已开始进行5nm FinFET芯片的设计研发和新一代FD-SOI工艺节点芯片的设计预研,这两种技术都是晶体管进一步缩小所需要发展的核心手段。

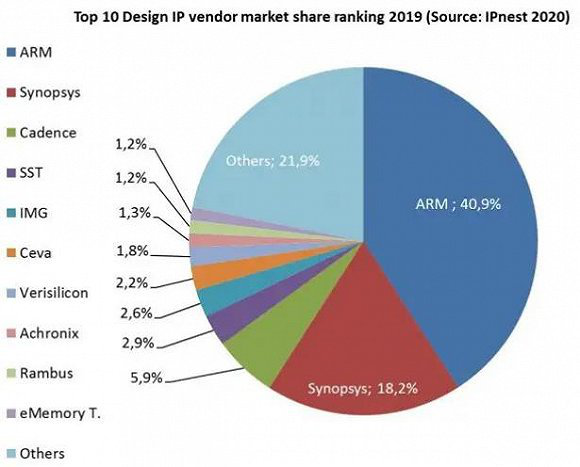

然而,在芯片IP市场上,ARM无疑是王者,有着40.9%的市占率。在去年市占率排名前十的公司中,仅有一家中国企业,芯原股份市占率为1.8%,排名第七。

纵观全球芯片市场,芯原股份在市场中的占比不足2%,大部分份额由英美企业独占,芯原股份在全球中央处理器(CPU)IP等薄弱的环节中缺乏话语权。

未来要迈过的几个槛

①持续大量研发投入带来的亏损是芯原股份面临的第一道坎。在芯片IP行业,大多数公司研发费用占营收比例在30%到40%这一区间,个别公司在某些年份甚至能达到70%。ARM由于规模效应,这一比例可以压低至30%以下。

2016年到2019年,芯原股份研发费用占营收比例在37%到30%之间波动,这一比例并不算高,但已经让公司不堪重负。

然而,大量研发人员开支并没有为公司换来高速增长,从2016年到2019年,芯原股份营收复合增速仅为16.7%。

2019年人均创收为143万元,远低于A股半导体设计公司人均创收中位数234万元。由此看,芯原股份研发转化效率现阶段偏低。

②芯原在美国,欧洲和日本设有分支机构,并正在积极拓展海外业务。报告期内,公司海外收入分别为6.84亿元,7.31亿元,7.8亿元和3.66亿元,分别占公司营业总收入的82.14%,67.65%,73.75%和60.21%。

但公司海外收入占比较大,海外市场受政策法规变动、政治经济局势变化、知识产权保护等多种因素影响,若公司不能及时应对海外市场环境的变化,会对海外经营的业务带来一定的风险。

目前,中国半导体市场自给率仅有 12.2%,预计 2027 年有望达到 31.2%,半导体产业国产化具有较大空间。

③未决诉讼产生的风险,2019年11月19日,香港比特以芯原香港违反协议约定,提供的产品有缺陷、没有合理地切合该类产品通常被需求的目的以及不具备可销售质量,违反了双方协议内明示及/或暗示的条款及/或条件为由,将芯原香港诉至香港特别行政区高等法院原讼法庭,要求芯原香港赔偿其损失2508万美元及利息、讼费等其他有关费用。

结尾:

中国半导体市场规模正不断扩大。到2027年,中国半导体市场规模将占到全球市场总规模的61.93%。可以预见,芯原股份作为中国第一的半导体IP授权服务企业,未来还有广阔的发展前景。