90亿美元,英特尔唯一中国晶圆厂出售,海力士谋求爆发

2020-10-20

来源: 物联网智库

导 读

SK海力士和英特尔共同宣布签署收购协议,SK海力士将以90亿美元全现金的方式收购英特尔的NAND闪存及存储业务,双方期许在2021年底前取得所需政府机关的许可,并于2025年3月份完成最终交割。

10月20日(今日)消息,SK海力士和英特尔共同宣布签署收购协议,SK海力士将以90亿美元全现金的方式收购英特尔的NAND闪存及存储业务,双方期许在2021年底前取得所需政府机关的许可,并于2025年3月份完成最终交割。

根据SK海力士发出的公告显示,双方签署的NAND闪存及存储业务收购协议内容包括:NAND SSD(固态硬盘业务)、NAND闪存和晶圆业务以及英特尔在中国大连的NAND闪存制造工厂等。

作为英特尔领先的存储技术——Optane(傲腾)业务将不被包含在收购协议当中,而是继续由英特尔保留运作。

整个收购过程将分为两期进行:第一期将于获取政府许可后启动,SK海力士将支付70亿美元对价从英特尔收购NAND SSD业务,包括相关知识产权和员工,以及大连NAND闪存制造工厂;第二期将于2025年3月最终交割时进行,SK海力士将支付20亿美元尾款接手英特尔其余相关资产,包括NAND闪存晶圆的生产及设计相关的知识产权、研发人员及大连NAND闪存制造工厂的员工。

英特尔:摆脱束缚,轻装上路

英特尔此次出售NAND闪存及存储业务实际上并不使行业惊讶,先有与美光分道扬镳,完全出售IMFT工厂股份,后又放弃了基带芯片业务,彻底退出智能手机相关主力业务,近两年,竞争力逐渐下滑的英特尔的主题似乎只有一个——减负前行,专注核心。

身为PC时代半导体领域的王者,经历一轮战略失误后,英特尔不仅在移动互联网时代步伐略显疲态,甚至其引以为傲的主力战场也不断受到行业新贵们的挑战,最终不得不为技术方向的选择和执行力等一系列错误买单。在来自内外的双重压力之下,英特尔不仅逐渐失去了原有的竞争优势,还不得不放弃经营多年的“自产自销”模式,在今年首度表示出委外订单的意愿。

而在NAND市场,英特尔也一如既往表现出竞争乏力,无心纠缠的状态。这是因为NAND闪存受市场供求影响价格波动极大,且闪存的研发生产又需要极大量的资金投入,利润很难得到保障,而出售相关业务无疑是一条寻求降低风险的选择。

资料显示,英特尔大连工厂斥资25亿美元,历经3年建造而成,全数负责英特尔NAND闪存业务。但是,背负巨大的造厂压力,花费巨大力气完善出一条完整的芯片半导体产业链的英特尔却发现,巨大的投入换来的回报却是缓慢且十分有限的。

从技术层面来看,英特尔不同于其他厂家,是目前唯一一家坚守浮动栅极结构(Floating Gate)作为生产3D NAND Flash的企业,在一众采用电荷捕捉型(Charge Trap)结构的厂家中独树一帜;

从生产来看,英特尔在中国仅经营大连工厂一家大型NAND工厂,约占全球NAND产量的6%-7%;

从市场份额来看,NAND市场由三星牢牢把持,占据主导地位,在三星、铠侠、西部数据、美光、SK海力士和英特尔为主的六家企业中,英特尔仅以11%的份额,屈居末位。而且在这六家中,除了英特尔外,其他企业均把存储业务作为主要业务或主要盈利点,只有英特尔的存储业务不是主营业务,且营收占比也不高。

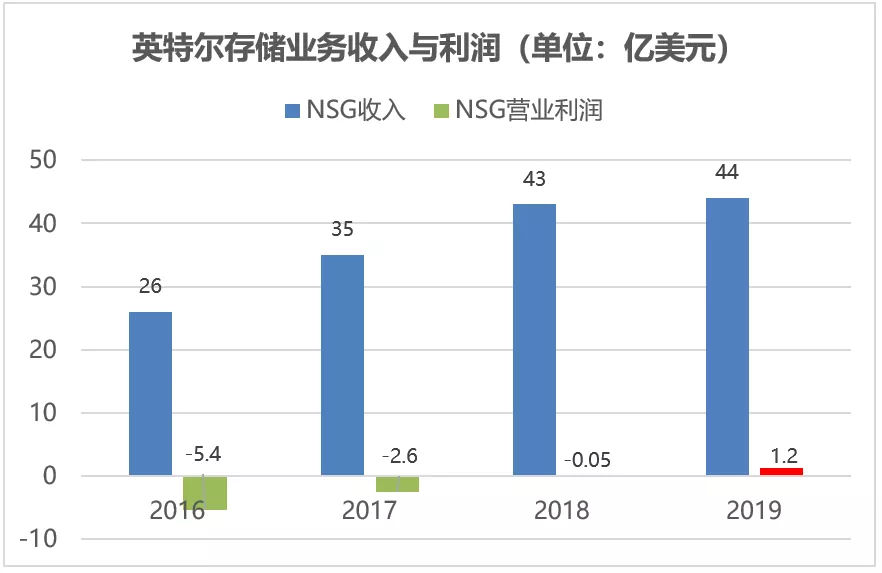

从营收来看,英特尔在此领域的市场收入也并不稳定。根据财报显示,英特尔非可变存储解决方案业务自2016年以来一直处于持续亏损状态,2016年到2018年分别亏损5.4亿美元、2.6亿美元和500万美元,直至2019年才开始盈利1.2亿美元。

图片来源:闪存市场 数据来源:英特尔,中国闪存市场ChinaFlashMarket

再加上急于求成,追求高利润的目标,英特尔出售NAND相关业务似乎也就不足为奇了。而根据相关报道显示,早在2019年7月就曾有消息传出SK海力士拟收购英特尔整个大连工厂和3D NAND业务的消息,而爆料也称英特尔只继续保留与XPoint相关的内存存储技术。

毫无疑问的是,对于此次出售NAND闪存及存储业务,将使英特尔能把更多精力专注在核心业务上。

英特尔首席执行官鲍勃·斯旺在一份声明中表示,“这项交易将使我们能够进一步优先考虑对差异化技术的投资”。英特尔将对此次交易的收益进行投资,重点聚焦于具备长期成长潜力的重点业务,包括人工智能、5G网络、自动驾驶相关边缘设备等。

SK海力士:卧薪尝胆,谋求爆发

另一方面,对于SK海力士来说,此次收购英特尔NAND闪存及存储业务也有迹可循。作为全球第二大存储芯片厂家,虽然其DRAM产品市占率仅次于三星电子,但在NAND方面其市场排名却还比较靠后。

其次,SK海力士内部营收也极度不平衡,据财报显示,2020年第二季度其DRAM业务占SK海力士总营收的73%,而NAND业务却只有24%。

图片来源:智东西

通过收购英特尔NAND业务,SK海力士有望短期内在NAND市场上将占有率提升到20%以上,从而缩小与处于领先地位的三星电子之间的差距。同时,在与三星电子的“军备竞争”中,SK海力士也将获得帮助。据悉,三星在今年8月28日宣布未来投资70亿美元用于扩大西安三星电子NAND芯片的生产,对于SK海力士来说自然不甘落后,因而能否获得大连工厂对其就变得十分重要。

而从长远来看,这项交易导致的行业整合也有助于减少行业竞争,同时帮助SK海力士超越其他竞争对手。英特尔和SK海力士均具备研发并自主生产NAND闪存的技术,但市场定位不同,前者是企业级的SSD和闪存芯片,而后者的主要战场在消费端。

不过,利弊相依是不变的定律,在获取巨大的收益的同时,SK海力士也同样承担着不小的风险。

Cape Investment & Securities分析师Park Sung-soon第一时间表示:“从短期来看,这笔交易将给SK海力士带来财务负担,由于供过于求,预计该公司将继续公布其NAND业务亏损。”

除此外,SK海力士还与英特尔面临着技术磨合的问题,前文所述两家分属电荷捕捉型阵营和浮动栅极结构阵营两种技术派别,它们在产品存储密度、性能和可靠性上都各有各自的优缺点,虽然从制造工艺和所需设备材料并无太大差异,只是产品结构以及工艺参数上的调整,但是在高精密的存储产业,任何细节都影响巨大。

因此,后续无论是技术融合还是寻求不同产品架构之间的平衡,以达到最大综效,可能都将是SK海力士不得不着手着重推进的重点。

小结

半导体领域大变革时代,行业整合不断,并购蔚然成风,产业持续优化。老牌巨头亟待摆脱束缚,轻装上路,好在核心领域更加专注获取长远的回报;行业巨头迫不及待武装自己,加强行业竞争力,挑战行业一哥的霸主地位。最后是双赢,还是两输呢?