借假修真,立讯正在“去富士康”化

2020-10-22

来源: 亿欧网

立讯和富士康究竟有多像?

作为富士康的厂妹,立讯董事长王来春完全承袭了郭台铭的管理风格,据称立讯车间内贴满了郭的标语。“郭总裁的语言虽然朴实,却蕴含着深邃的内涵,我经常把郭总裁的名言讲解给员工听,让员工感受富士康文化。”王来春曾毫不介意地向媒体袒露对富士康文化的欣赏和沿袭。

战略布局上,立讯也在“复制”富士康,从成立初期承接富士康的外协订单,到2010年上市后模仿富士康式持续并购,立讯不断攻下苹果产品线的一个又一个山头。那些年,在苹果供应链上,富士康吃肉,立讯跟着喝汤,大家和气生财。

然而,2016年Airpods横空出世,一场风靡全球的无线耳机潮将立讯送上苹果耳机主供宝座。此后,“立讯能否取代富士康?”、“立讯:下一个富士康”等标题便不时见诸报端,两者关系逐渐微妙。

只是,立讯确定要成为下一个富士康吗?和苹果合作的十多年里,苹果毛利率稳守30%红线,而富士康毛利率逐步下滑所剩不足6%。外界看到了富士康作为代工帝国的表面风光,恐怕只有王来春懂得郭台铭内心的彷徨,她的立讯不会亦步亦趋。

傍上苹果,越走越窄

“零部件—模组—整机”,西南证券曾如此概括立讯的产品扩张逻辑,从PC线缆、连接器到天线、声学元件、马达再到Airpods整机,它似乎啥都能做,问题在于——立讯做的都是苹果需要的,万一苹果不需要了呢?

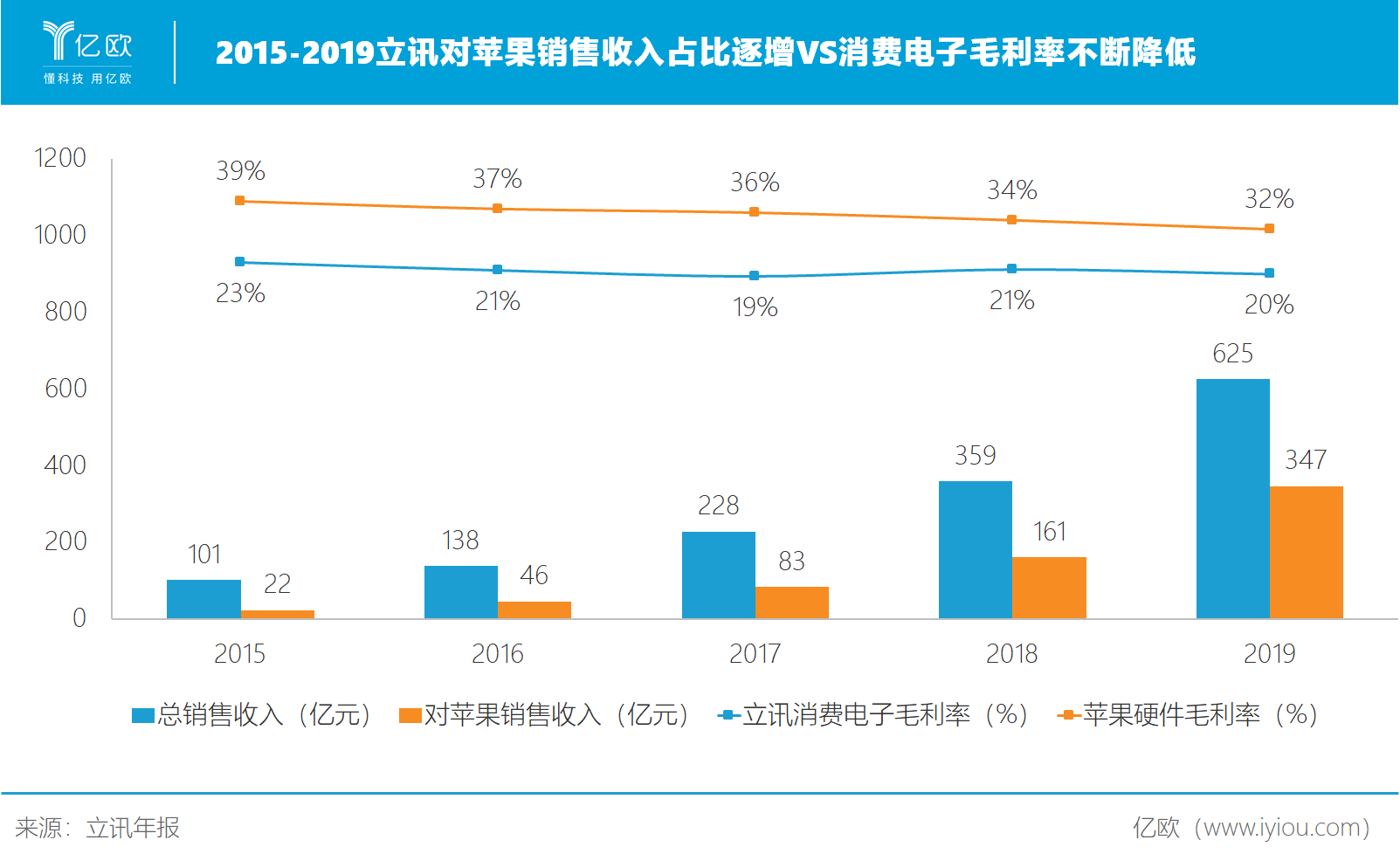

从2014年立讯收购昆山联滔切入苹果链算起,到2019年,立讯营收从73亿元增长至625亿元,年均复合增速高达54%。其中,来自苹果的业务营收则从9亿元增长至347亿元,年均复合增速高达109%,营收占比从12%增长至55%。立讯5年超八倍的增长,完美印证了王来春当年那句“能与凤凰同飞的必是俊鸟”。

只不过,凤凰选中的俊鸟不止一只。2014-2019年,苹果核心供应商频繁洗牌,精密结构件、连接器等品类供应商变动尤为剧烈。究其原因在于,低端零部件厂商实在太容易被取代。

2017年,库克来访立讯,高兴地发微博大加赞叹,根据其表述,库克看重了立讯的精良工艺,很大程度上指的是良率。公开资料显示,Airpods本来由台湾英业达组装生产,但是良率一直不佳,王来春团队仅用5个月时间就将良率做到了近100%。

值得注意的是,良率“壁垒”并不算高。来自智能手机ODM公司华勤通讯的生产经理唐先生表示,生产实践中良率主要从生产流程设计、生产流程识别和员工执行力三点进行改善,前两点与企业大数据分析能力、生产线工程设计规划等自动化生产能力挂钩,员工执行力则主要借由薪酬激励、制度规范等管理手段提高。

他还表示:“代工厂员工执行力其实已濒临极限,管理者更倾向于从自动化生产方面改善良率”。曾在富士康工作多年的云启资本副总裁郑瑞庭也表示,用“半自动化生产”形容3C制造业更为合适,尤其对于组装环节来说,人力不可或缺,机器主要用以辅助员工决策,减少失误。

而立讯的良率壁垒更多来自于“员工执行力”。根据东方财富证券数据,2012-2018年立讯人均产值和人均创利均低于同行,可见其仍处于劳动密集程度较高的状态。2019年立讯生产设备周转率达到11.1,得润电子(002055)则达到了12,后者是国产连接器厂商中,有望进入苹果供应链的强有力选手,两相对比立讯自动化生产水平并不占优。

据悉,立讯当前员工数将近14万人,生产员工数高达11万人,管理这样一支庞大生产军队的核心团队人数则不到300人,立讯2019年报披露其核心管理人员薪酬仅977万元。对比同样身为苹果Airpods供应商的歌尔股份(002241)来看,后者生产员工仅3.8万人,核心管理人员薪酬却高达1559万,两者“管人”水平高下立见。

除了要保证良率,代工厂抢单还有另一大杀手锏——价格。“单笔订单规模越大,自动化生产设备投入作为固定成本就能越摊越薄,报价自然就低”,这位生产经理讲到同行竞争时如此感叹。

在iPhone连接线、天线、声学元件、马达供应份额方面,立讯分别占到50%、60%、20%、10%-15%,按照苹果不断寻找供应商防止一家独大的策略,立讯的份额变动不会太大,规模化低价策略发挥空间有限。而随着以得润电子为代表的制造商崛起,立讯良率若被反超,深度绑定苹果的道路将越走越逼仄。

越努力,越贫穷?

这份“逼仄”不仅来自被取代的风险,更来自于不断被压缩的利润,富士康便是前车之鉴。

2007年第一代苹果发布,也是那年乔布斯找到富士康作为代工厂,2008年一月至今,苹果股价增长近68倍,而富士康母公司鸿海精密(HHPD)股价下跌了55%,前者毛利率始终保持在30%以上,后者毛利率则由最高接近10%下降到2019年的历史最低值5.91%。

根据彼得·马什的《新工业革命》,以每部500美元的价格上市销售的iPhone,单机毛利可达321美元,其中富士康组装环节的费用只有6.5美元,占总价值比重仅3.6%。

富士康和苹果的合作中,苹果掌握着领先技术和规则制定权,两者利润分配极其不对等,用经典的“微笑曲线”可以一言以蔽之。如何撑开微笑曲线底部的利润空间?

“当产品定价下降30%,你首先一定要让订单数量增加30%,接下来再多下超过30%的订单,才增加三成营收,但问题是你一定不可以增加30%的人力!”在《郭台铭与富士康》一书中如此描述。

由此逻辑,保障利润的最终途径在于压榨员工,因为增加30%的人力只有两种方法:一是提高员工的人均工作效率和强度;二是降低员工工资,以将节省出的成本用于招聘更多员工。

2008年金融危机全面爆发后,富士康面临着订单减少、价格下降等多重打击,直接导致富智康(富士康赴美上市子公司,协助承接部分iPhone代工订单)净利润大幅下滑83%。

隔年,郭台铭为扭转业务颓势,不断争取订单的同时扩招员工,2009年底富智康员工人数同比增长9.7%,员工成本总额却同比减少28%,使得人均成本减少达34%之多,但净利润继续下滑68%,至3900万美元。

紧接着,2010年富士康发生了员工十四连跳的悲惨事件,当年富智康巨亏2.18亿元,无节制压榨员工终究反噬自身,“代工帝国”一度名利双失。

苹果打败诺基亚、摩托罗拉、黑莓的背后,承接70%手机代工订单的富士康功不可没,然而站在今天回看富士康的命运种种,说一句“越努力,越贫穷”恐不为过。

历史总是惊人的相似,2014-2020上半年,立讯毛利率从23%下降至18%,每台AirPods成本达68美元,负责组装环节的立讯只占3美元。

根据职友网统计立讯近一年在在各网站发布的公开薪酬来看,70%的员工月工资在10000元以下,月工资在6000-8000元的员工人数占比最大,达27.4%。而事实上,根据看准网上立讯员工爆料真实薪资来看,员工平均工资仅4620元,低出同行约32%,其中作业员、操作工、普工等工种薪酬最低,均不足3000元,低出同行50%-60%。

亿欧采访到多名立讯在职员工,发现除了工作强度大、加班严重等固有问题外,员工普遍反映今年疫情影响下工资缩水。此外,还有业内人士表示,代工厂招聘临时工数量远大于正式员工数量,一个重要原因在于临时工“五险一金”不费钱。

工资低、强度大,触动的是立讯等代工厂作为“伪科技股”的敏感神经,若科技成色足够,何必十年只围绕苹果一家而非自主创新产品形态?若科技成色足够,何必一味依靠人力换取利润而非自动化智能生产?此症不除,何谈发展?

摆脱富士康命运

借假修真,立讯正在“去富士康”化。

在管理理念和战略布局上,王来春逐渐抛弃了郭台铭的做法。郭台铭曾称鸿海是“四流人才、三流管理、二流设备、一流客户”,王来春却追求着一流人才,近三年立讯年报列示的核心竞争力中,人才始终摆在首位,“以客户为中心”则排在末尾。

2017-2019年,立讯技术人员从5005人增加至1.28万人,净增7000余人,而为了留住优秀人才,立讯已前后开展两次针对核心技术骨干的股权激励计划。而人才如何用?

根据王来春今年3月25日在管理层电话会议中所说,立讯五年前开始关注SIP封装技术,团队人数由当年的2-3人发展到现在的3000余人,考虑到立讯SIP业务今年上半年才开始小规模量产,因此可以推断立讯在SIP研发中投入了相当部分人才。

所谓“SIP封装”即系统级封装,是将多种功能芯片,包括处理器、存储器等集成在一个封装内,适应了电子产品微型化趋势,同时是立讯延续“微型”、“精密”制造特长的战略择优。更重要的是,立讯开发的是一套工艺技术,而不是苹果的某个配件业务,此为一项重大战略转变。

五年间,立讯的研发投入也从4亿元增长到了44亿元,研发投入占营收比例已达到7%,而富士康仅2%。

立讯2019年报显示,在未来新产品新领域的投入以及针对底层技术研究的相关投入,约占整体研发费用30%。根据立讯营收结构,“新产品、新领域”集中表现为通讯和汽车领域,营收规模分别达到了23.6亿元和22.3亿元,根据东方财富证券预测,两大领域业务未来三年复合增长有望超过40%。

针对代工厂转向新领域这一问题,云启资本副总裁郑瑞庭表示,“鸡蛋不能装在一个篮子里”,事实上3C制造板块的代工厂很早就进入了其他领域,往往进入门槛并不在于技术,而是与下游终端厂商、整车厂的验证测试环节。例如,汽车厂新客户导入期尤其漫长,而一旦被列为供应商,就会建立较稳固的合作关系。

目前,立讯已全方位覆盖通信领域互联产品,进入了诺基亚5G产品供应链,主要客户还包括华为、思科、浪潮等;汽车产品线主要包括线束、连接器和电器三类,已进入日产、长城、众泰、宝马、奔驰等整车厂,新能源汽车产品制造基地也已相继建成。

而谈到来自新领域的竞争时,郑瑞庭认为,新能源汽车的兴起主要带动了摄像头等零件的增量需求,其他不相关零件领域依旧会保持存量竞争态势,并且汽车供应链保护也是较难跨越的关卡;反观方兴未艾的5G通讯领域,增量空间巨大,新进入者更容易拿下订单。

据此可推测,尽管立讯通讯和汽车领域营收目前体量相当,但前者增长动力更为强劲。此外,拆解立讯毛利率来看,通讯业务毛利最高,约22%,汽车业务毛利率最低,仅16%,通讯业务更有望抬高立讯盈利空间。

当然,立讯在通讯领域还未成气候,营收占比尚不足5%。但相较富士康当年处境已是优渥,5G通讯兴起给了立讯“出圈”的机会,跳出消费电子领域,跳出代工厂定位,最重要的是挣脱“微笑曲线”底部逼仄空间。未来并非坦途,但不断借助通讯业务提升毛利率的立讯,不会陷入富士康的“贫穷”。