服务器芯片市场新格局

2020-11-11

来源: 半导体行业观察

随着人工智能和5G等新需求的出现,数据中心和边缘计算等服务器芯片市场的需求正在快速提升。从芯片市场来看,这些市场的需求也与之前由Intel x86统治的服务器市场有所不同。我们认为,人工智能和5G时代服务器市场的新需求有以下几点。

首先,服务器芯片客户的垂直集成度更高。在之前的服务器市场,芯片厂商的客户往往是Dell,HP这样的系统集成商,然后系统集成商再销售给服务器客户。而在人工智能时代,数据中心集中到了Google, Amazon等少数几个超级大客户手里,而这些大客户更愿意绕过系统集成商,直接购买甚至定制芯片并且做系统集成。在这一点上,ARM相比x86而言可定制性要好不少,而为数据中心大客户做定制相关的设计服务也将会是一个新的市场方向。

其次,人工智能和5G相关的服务器处理的任务相对而言更单一(而不会像之前的数据中心中的服务器那样会在不同的时间段处理非常不同的任务)且对于处理能力和算力的需求很高,因此芯片方案中处理器只是一部分,想要具有竞争力还需要能搭载其他的专用芯片来处理这些特定的任务。例如,在人工智能领域的矩阵运算加速,5G领域的数据接入处理等等。

在这样的情势下,我们看到了Intel和AMD之外的芯片厂商正在积极布局这个领域。近日,Marvell宣布收购高性能互连芯片公司INPHI,更加充实了能提供的服务器相关芯片IP库;Nvidia宣布收购ARM,向高性能计算服务器芯片解决方案领域迈进重要一步;而Qualcomm则进一步加强在边缘计算服务器芯片领域的投入,试图从基站为切入点占领边缘计算服务器市场。

Marvell满足服务器市场的定制化需求

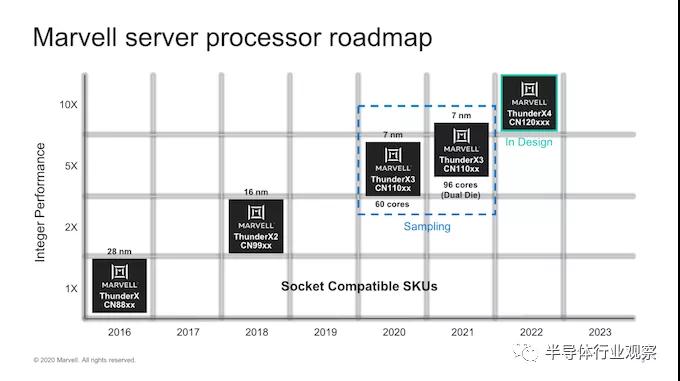

Marvell从几年前收购高性能处理器芯片厂商Cavium开始就加大了对于服务器处理器领域的布局。在成功地推出了三代ThunderX系列基于ARM的服务器处理器之后,Marvell在最近表示将会把精力更加专注于定制化的ARM服务器处理器,而非通用平台。

Marvell做出这样的选择自然有自己的道理。首先,Marvell还不够足够强势到推出自己的处理器产品,然后让客户去做适配。此外,如前所述,数据中心领域的客户目前集中在几家互联网巨头,因此Marvell如果能抓住一两个这样的大客户,就能占有不错的市场份额,因此为少数几个大客户做定制的策略很合理。最后,这几个数据中心的大客户本身也有定制化的需求。互联网公司作为数据中心的运营者同时也是数据中心的使用者,对于数据中心中运行的计算强度以及计算类型分布都有很好的估计,因此根据这些计算需求来定制相关的处理器产品能大大提升自身数据中心的运行效率。

为了满足定制化处理器以及相关解决方案的需求,Marvell需要拥有强大的IP储备和设计服务能力。因此,我们看到Marvell之前收购了设计服务公司Avera,并且于近日宣布收购服务器高速互联芯片供应商INPHI。这两件事都是Marvell在定制化服务器处理器领域的重要布局,其中INPHI拥有的高速互联芯片对于服务器端尤其重要,因为高速互联常常会成为云端分布式计算性能的瓶颈,因此通过收购拥有丰富高速互联IP积累的INPHI,Marvell可望能把ARM处理器芯片与高速互联相整合,从而能够交付具有竞争力的整体解决方案以吸引更多客户。

Nvidia瞄准高性能计算

Nvidia则选择了从高性能计算作为切入点。Nvidia的拳头产品——GPU以及CUDA生态——拥有极高的竞争壁垒,目前来看在人工智能为代表的高性能计算领域无可匹敌。而Nvidia缺的恰恰是一个处理器平台,从而可以和GPU整合在一起,完成高性能计算服务器平台的完整交付。

为了解决这个问题,Nvidia于前一阵宣布要收购ARM。如果能拥有ARM的高性能处理器架构,搭配Nvidia的GPU,我们认为Nvidia将会在服务器高性能计算领域更加强势。除此之外,Nvidia还在之前收购了服务器高速互联厂商Mellanox并于最近发布了用于网络互连的网卡芯片DPU,用于高性能网络协议处理和存储系统处理。这再次印证了高速互联对于服务器领域的重要性,而Marvell这次收购INPHI事实上也和Nvidia收购Mellanox有相似的思路。

Qualcomm从5G着手

Qualcomm的策略则是从自己擅长的5G入手,慢慢切入边缘计算服务器市场。上个月,Qualcomm发布了其基站产品,其中包括射频前端,以及用于加速处理虚拟化无线网络接入(vRAN)的硬件芯片。vRAN对于5G无线基站来说可以说是一个重要改变,因为vRAN意味着无线接入协议可以软件化,而对于Qualcomm来说则可以提供一套标准化的底层硬件来运行虚拟化软件化的vRAN。在这之前,RAN基本都是软件和硬件一体化设计,从而一旦网络接入的协议有一些变化,很有可能软硬件都需要重新设计;而vRAN则是把软件层和硬件层分开,协议修改可以在软件层实现,标准化硬件则不用改变。Qualcomm是少数同时拥有强大射频前端硬件设计能力和处理器经验的公司,因此这次Qualcomm选择进入5G无线基站将会有很大的优势,而Qualcomm想必目光也不仅仅在基站上,更是看中了基站作为入口,可以进一步提供打入边缘计算甚至数据中心的战略价值。

Qualcomm上周的财报电话会也印证了我们的观点。CEO莫伦科夫表示,Qualcomm下一步的重要投资将会在基础设施建设上,而其在未来的目标则是为“无线网络接入云”提供基础设施。目前在无线接入部分Qualcomm已经有了很多布局,而在计算部分,具体的技术方案还没有公布。之前Qualcomm在2018年的ARM服务器芯片项目Centriq中的技术积累可望在未来再次得到利用,当然也有可能Qualcomm会使用第三方的处理器搭配自家的无线接入模块实现边缘计算服务器。

未来市场格局预估

目前,服务器处理器最大的供应商仍然是Intel。我们认为,在数据中心市场,我们文中讨论的Marvell和Nvidia都会对Intel带来强而有力的挑战。一方面,Nvidia在高性能计算领域的强势给了它推广GPU+ARM CPU一个强而有力的支点,可望从高端市场慢慢蚕食Intel的市场。而另一方面,随着互联网厂商对于数据中心的话语权越来越强,像Marvell这样为终端需求客户直接提供定制化服务器芯片设计也可能会拥有越来越大的市场。

在5G边缘计算这样的新兴服务器芯片市场,我们认为Qualcomm很有机会借助其无线接入设施为抓手,成为该市场举足轻重的芯片供应商。此外,Nvidia在5G协议栈加速领域也有布局,已经在和Verizon合作以提供5G vRAN加速。在这个领域,Qualcomm和Nvidia可能存在一定的重叠和竞争;Qualcomm更注重接入而Nvidia更注重计算,因此如果算力在边缘计算中更重要的话我们或许会看到Qualcomm和Nvidia合作一起推出解决方案,反之如果接入更关键的话,Qualcomm很有可能会在5G vRAN和射频之外进一步推出处理器部分并实现完整的5G边缘计算接入+计算解决方案。