硅片垄断恐加剧,国产亟需突围

2020-12-02

来源:半导体行业观察

随着台积电等晶圆代工厂持续扩建新厂,制程向3纳米及2纳米世代微缩,DRAM制造技术采用极紫外光(EUV)制程,NAND Flash的3D堆叠将倍增至200层以上,硅片已成为重要关键材料。早在2019年9月,韩国唯一的半导体硅片生产商,也是全球五大硅片生产商之一的SK Siltron 签署了一项协议,以 4.5 亿美元的价格收购杜邦 (DuPont)的碳化硅部门,以增强在先进材料领域的地位。2020 年2月29日完成,SK Siltron已完成对杜邦 碳化硅晶圆事业部的收购。此举也被视为韩国针对材料技术的自立化政策的一环。

无独有偶,近日,据彭博社报道,中国台湾环球晶(GlobalWafers)拟以37.5亿欧元(约合45亿美元)收购德国硅晶圆大厂Siltronic AG,Siltronic AG是全球半导体市场的领导者之一,并被公认为是高度专业化硅晶片设计和生产的技术领导者。这项交易将是环球晶的最大交易,此次合并Siltronic之后环球晶将能手握更大的硅片产能及更先进技术,掌握数位转型大趋势带来的庞大商机。

种种迹象都表明,硅片市场龙头强者恒强,集中度更高的局面越来越显现,硅片垄断的现象恐加剧,国产硅片亟需突围。

硅片是半导体行业的“粮食”

全球半导体芯片和器件中90%以上都是以半导体硅片为材料制造的。因此,半导体硅片是半导体行业的“粮食”,虽然全球市场总规模不大,但是至关重要。

根据尺寸分类,半导体硅片的尺寸(以直径计算)主要有 50mm(2 英寸)、75mm (3 英寸)、100mm(4 英寸)、150mm(6 英寸)、200mm(8 英寸)与 300mm(12 英寸)等规格。根据制造工艺分类,半导体硅片主要可以分为抛光片、外延片与以 SOI 硅片为代表的高端硅基材料。

芯片越小越好,但半导体硅片越大越好。半导体硅片的直径越大,在单片硅片上可制造的芯片数量就越多,单位芯片的成本随之降低。在摩尔定律的影响下,半导体硅片正在不断向大尺寸的方向发展。硅片的尺寸越大,相对而言硅片边缘的损失会越小,有利于进一步降低芯片的成本。例如,在同样的工艺条件下,300mm 半导体硅片的可使用面积超过 200mm 硅片的两倍以上,可使用率(衡量单位晶圆可生产的芯片数量的指标)是 200mm硅片的2.5倍左右。

目前,全球市场主流的产品是300mm(12英寸)和200mm(8英寸)直径的半导体硅片,12英寸硅片为主流方向,使用比例超过70%……按终端应用领域来看,300mm主要应用在智能手机、计算机、云计算、人工智能、SSD(固态存储硬盘)等较为高端领域,目前出货面积占比 60%以上。200mm 硅片主要应用在移动通信、汽车电子、物联网、工业电子等领域,目前出货面积 20%以上。

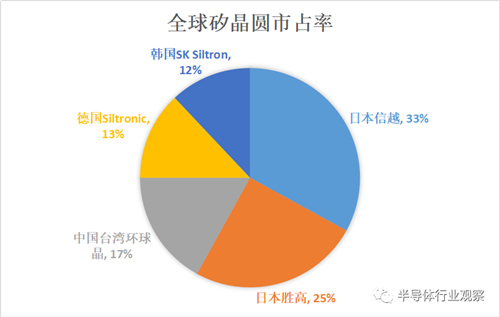

收购Siltronic后,环球晶市占将登上第二宝座

根据全球各硅片厂第一季美元营收,环球晶及Siltronic合并后,全球市占率将达30%,超越第二大厂日本胜高(SUMCO)的25%,逼近第一大厂日本信越(Shin-Etsu)的33%。也就是说,环球晶顺利完成收购案,全球市占将坐二望一。

环球晶前三季合并营收412.22亿元,归属母公司税后净利96.66亿元,每股净利22.21元。环球晶若顺利合并Siltronic,每季营收规模将可增加逾3亿欧元(约新台币102亿元),获得0.8~1亿欧元EBITDA挹注,以及逾0.6亿欧元的营运现金流量。

Siltronic总部位于慕尼黑,公司定位为直径最大300毫米的硅晶片的全球领先制造商之一,是智能手机,计算机,导航和数字显示器等产品中使用的硅晶片的领先制造商。Siltronic AG成立于2004年,而其业务起源可追溯到1953年开始从事高纯度硅的研究与开发。

细数Siltronic的历史,1953年,公司便开始了高纯硅领域的初步研究与开发;1958年,半导体生产开始;1961年,公司的高纯度硅生产设施开始工业规模生产;1962年开发出第一个硅片;1968年Wacker-Chemitronic有限公司成立;1978年在美国俄勒冈州波特兰市成立Wacker Siltronic Corporation;1984年Wacker-Chemitronic的首批200mm晶圆生产出来;1990年,开始了第一个300mm晶圆研发项目;1994/1995年,Wacker-Chemitronic作为唯一股东成立了Wacker Siltronic ;1995年又收购了弗莱伯格公司;1995年,Wacker-Chemitronic将晶圆业务转让给Wacker Siltronic;1998年Burghausen 300毫米试验生产线第一期扩展阶段的初始运营;2002年,公司名称更改为Wacker Siltronic AG;2004年 300mm硅晶圆制造厂在Freiberg开始生产;2004年,公司更名为Siltronic AG;2006年,新加坡300mm晶圆厂开始建设;2008年,新加坡合资公司的第一批晶圆于2008年1月30日发货;2014年,公司收购Siltronic Silicon Wafer Pte的78%股权。

环球晶目前主要据点包括台湾、美国、日本、韩国等半导体生产重镇,欧洲布局部分,只有2016年收购丹麦Topsil取得8英寸以下硅片产能。此次合并后环球晶将可取得Siltronic位于德国Freiberg及Burghausen的12英寸硅片厂、位于新加坡12英寸及8英寸硅片厂、位于美国波特兰(Portland)的8英寸硅片厂,在同为半导体生产重镇的德国及新加坡建立据点。

这不是环球晶第一次收购,其实环球晶这些年的发展离不开一个人,她就是环球晶董事长徐秀兰。朋程董事长卢明光2007年接任中美晶董事长,挖角徐秀兰回到中美晶任职。中美晶于2008年为了取得磊晶技术并购美商GlobiTech,2011年切割环球晶独立后,徐秀兰就开始主导环球晶的并购案,包括2012年并购当时全球第六大厂日本CVS,2016年并购丹麦Topsil半导体事业群,2016年底完成对美商SunEdison的收购。

2021年硅片需求旺盛

据MoneyDJ的报道中指出,硅片的一大应用主力为晶圆代工或者是IDM 厂商,逻辑IC 的产品需求强劲,支撑12 英寸硅片供需缺口缩小,而电源管理以及驱动IC 产品,则推动8 英寸硅片的需求向上,12 英寸硅片的另一大出海口为存储,若明年存储市况可望随资料中心的建置而再向上,对12 英寸硅片的需求则更有帮助。台积电、联电都是台系主要的硅片厂大客户,而台积电等晶圆代工大厂目前几乎是全制程订单接满,这也对上游的硅片的需求也更稳固。

硅片除了前文所述的尺寸之分,还可以按应用分为轻掺硅片以及重掺硅片,前者应用在消费性、逻辑IC 的领域,今年以来轻掺市场需求都相当不错;重掺硅片主要是应用在电源以及MOSFET相关,偏车用以及工业用领域。

在重掺硅片部分,今年上半年因为疫情的原因,车厂大幅关闭,致使8 英寸重掺硅片需求下降,但随着下半年车市复苏,车用硅片已有谷底反弹的迹象,虽然还未能恢复过去的水准,但已有慢慢改善,另外,工业用市场也多以使用重掺硅片较多,今年也是受到冲击较大。

至于重掺硅片应用在MOSFET 领域,则主要以6 英寸重掺硅片为主,包括应用在手机、电脑以及游戏机的电源管理IC,今年前三季需求都很好,6 英寸以下的重掺硅片厂商主要以环球晶、合晶为主。

另外,5G 的需求的爆发将各类的基础建设或应用开展,5G 应用对SOI 产品的需求提升(根据制造工艺分类,半导体硅片主要可以分为抛光片、外延片与以 SOI 硅片)。以12 英寸硅片来看,2019~2020 年全球12 英寸硅片约为供过于求的水准,今年供过于求的幅度已有缩小,明年可望供需缺口更缩小,产业更健康,报价才有机会进一步回升。

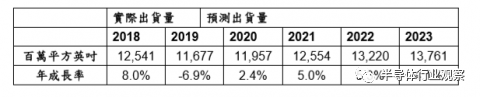

据SEMI 10月公布年度半导体产业硅片出货预测报告中指出,2020年全球硅片出货量将较去年增长2.4% ,2021年将延续此成长力道,并可望于2022年攀至历史新高。SEMI全球行销长暨台湾区总裁曹世纶表示:“尽管受到地缘政治紧张情势,以及全球半导体供应链移转与新冠疫情的影响,今年硅片出货量仍将稳定复苏。此外,疫情加速了全球企业IT以及服务的数位转型。我们看好未来两年持续成长。”

2020全球硅片预估出货量(单位:百万平方英英寸,MSI ),资料来源:SEMI

国内硅片发展情况

作为半导体产业的基础材料,硅晶圆被视为国家安全战略发展的关隘,发展硅晶圆产业迫不及待。与国际主要半导体硅片供应商相比,中国大陆半导体硅片企业技术较为薄弱,市场份额较小。2019年,全球前五大半导体硅片企业信越化学、SUMCO、环球晶圆、Siltronic、SKSiltron合计销售额占全球半导体硅片行业销售额比重高达92%。多数大陆企业以生产200mm及以下抛光片、外延片为主。

这几年,在国家相关政策以及产业基金的大力支持下,我国大硅片业务这几年也迎来快速发展期。国内从事硅片的企业也取得了很大的进展,主要有沪硅产业(子公司上海新昇)、中环股份、立昂微电、有研半导体、超硅半导体、合晶科技以及金瑞泓、超硅、奕斯伟等等。

2017年12月,国内首条 12 英寸半导体硅片生产线由杭州中芯晶圆建成。目前国内已投产的 12英寸晶圆产线已超 20 条,宣布在建的有8条,建成后产能将超 65万片/月。据中泰证券研究所的数据指出,几大硅片企业的产能情况大致如下:

8/12英尺大硅片规划产能情况(千片/月)

中国大陆半导体硅片行业规模最大的企业沪硅产业,也被行业称为中国第一大硅晶圆厂,先后收购并控股 Okmetic、上海新昇、新傲科技,参股soitec,板块布局日趋完善。2018 年 11 月,上海新昇成为国内第一个实现 300mm 硅片大规模量产的企业。2019 年,公司300mm半导体硅片产能从2018年的10万片/月进一步提升至15万片/月。目前累计实现销售已超过170万片。正在建设二期30万片/月产能将于2021年底达成,届时将会形成产能规模效应。

上海新傲科技能够提供100mm(4英寸)、125mm(5英寸)和150mm(6英寸)SOI晶片和SOI外延片,能批量提供8英寸SOI片。还可以提供4-6英寸的规格与要求的外延硅产品和外延加工服务,现已开始批量提供8英寸外延片。

沪硅产业打破了我国300mm半导体硅片国产化率几乎为0%的局面,推进了我国半导体关键材料生产技术“自主可控”的进程。

杭州立昂微电创办之初即引进美国安森美公司具有国际先进水平的全套肖特基芯片工艺技术、生产设备及质量管理体系,建立了6英寸半导体生产线,成为国内先进水平的功率器件生产线。2009年开始,公司成为硅基太阳能专用肖特基芯片市场的全球主要供应商。2011年,公司完成股份制改造。2012年收购日本三洋半导体和日本旭化成MOSFET功率器件生产线。

立昂微电在其2020年第三季度财报中指出,公司的12英寸硅片项目已通过数家客户的产品验证,并实现小规模的生产和销售。目前项目正处于持续扩建过程中,计划将于2021年12月底前完成月产15万片的产能建设。

天津中环股份围绕硅材料展开,专注单晶硅的研发和生产,以单晶硅为起点和基础,定位战略新兴产业,朝着纵深化、延展化方向发展。公司正在快速推进集成电路用8-12英寸大直径硅片项目的实施,加快产品结构的战略升级和应用领域的持续拓展,已成为全球综合产品门类最全的半导体硅片供应商之一。

中环股份目前已具备3-12英寸全尺寸半导体硅片产品的量产供应能力,涵盖抛光片、外延片、退火片等多种生产加工工艺。晶体技术领域,8英寸区熔单晶的技术能力和品质水平不断提升,公司自主研发生产的区熔硅片市场份额已实现国际领先;12英寸直拉单晶取得重要技术研发进展,应用于19纳米的COP Free晶体技术已完成内部评价,并进入客户评价阶段,同时结合28纳米COP Free硅片产品的客户认证,公司已具备进入Logic、Memory等高端半导体硅片材料领域的技术实力,与此同时,公司已完成12英寸应用于CIS、Power Device产品的超低阻单晶的研发。

据国内知情人士透露,目前国产4-6 英寸的硅片已可以满足国内需求,8英寸也已经日渐成熟,进入了大规模国产替代阶段。但12英寸才刚进入初级阶段,产品只能用在档控片中,12英寸硅片还面临EPI、位错等诸多难题待解决。

结语

当今,中美贸易战仍未落幕,加上新冠肺炎疫情再起,全球半导体市场进入新的竞局,地缘政治将影响未来全球半导体市场的多元样貌,除了中美两大系统之外,台湾、日本、韩国、欧盟等地域也会更加强自有优势。也因此,环球晶出手抢下Siltronic的另一战略上考量,就是在全球半导体生产重镇都建立起滩头堡,以应对未来地缘政治快速且剧烈的变局。SK Siltrons为防日本出口贸易收购杜邦碳化硅晶圆 事业部。在硅片需求旺盛的2021年,国产大硅片还任重道远。