“涨”声响起来:半导体产业链开启“疯涨模式”

2020-12-04

来源:OFweek电子工程网

半导体产业已开启“疯涨模式”!

由晶圆产能紧张引发的蝴蝶效应,半导体晶圆、材料、芯片、封装、测试各环节均有厂商宣布产品涨价,涨价通知接踵而至,不少业内人士表示,“今天你涨,明天他涨,真不知道下一个涨价的会是谁。”

针对近期半导体产业涨价潮,OFweek电子工程网对各环节涨价消息进行了盘点整理。

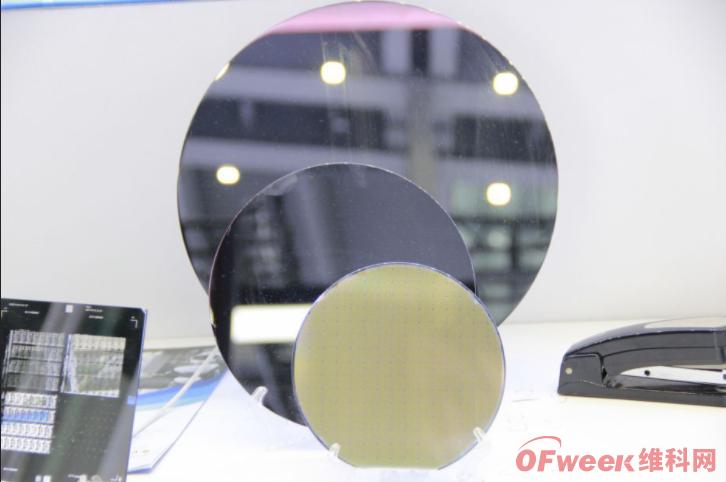

晶圆,涨!

绝大多数消息显示,半导体产业链整体涨价源头来自晶圆产业,其中尤以8英寸晶圆为主。当前市面上8英寸晶圆供不应求,需求暴增,主要受年初疫情影响,远程办公、远程教育等生活模式的兴起,促进了移动显示设备的火爆,笔记本、平板电脑所需的8英寸晶圆订单加剧,产能严重不足。

8月有消息传出,世界先进董事长方略指出,受惠居家办公及远距应用等新生活型态改变,且5G加速布建,相关电源管理IC、面板驱动IC和分离式元件等应用大增,让8吋晶圆代工产能吃紧,预估明年全年仍供不应求,且世界先进确实和客户讨论调涨8寸晶圆代工价格,但相关细节未透露。

近日,有投资者在“上证e互动”平台向中芯国际提问是否对8英寸晶圆代工提价,中芯国际表示,现有客户订单将按已签订合同进行,新客户、新项目则由双方协商确定价格,该公司也会通过优化产品组合来提升平均晶圆价格,该回应无疑确认了晶圆价格将会生变的事实。而美国政府近日来进一步加强对中芯国际出口管制,无疑会让本就紧张的全球晶圆代工产能进一步承压。

力积电董事长黄崇仁也曾向媒体表示,目前晶圆产能已紧张到不可思议,客户对产能的需求已达恐慌程度,预估明年下半年到2022年下半年,逻辑、DRAM市场都会缺货到无法想象的地步。消息统计显示,三星、联华电子、格芯和世界先进这些公司在第四季度将价格提高了约10%-15%,2021年涨幅至少20%起跳,插队急单甚至高达4成。

(图片源自OFweek维科网)

不过台积电目前尚未传出任何关于晶圆涨价的消息,据悉台积电明年上半年先进制程及成熟制程产能已被客户全部预订一空,不过作为全球最大的晶圆代工厂,台积电的代工价格本来就是最高的。

同样,晶圆价格上涨不仅仅与订单加剧产能不足有关,今年下半年诸多晶圆厂也遭遇各种意外因素,比如晶圆大厂X-FAB遭受病毒攻击不得不关闭旗下6座晶圆厂,海外疫情影响导致不少晶圆厂停工停产等。

材料,涨!

半导体材料方面,如文中开头所提到的,疫情影响造就了移动设备行业的兴起,面板行业产能需求正旺,三星、LGD等大厂供不应求,靶材产能也十分紧缺。有材料业内人士表示,仅供给大客户的订单都处于供不应求的状态,已经无力应对小客户以及开发新客户。虽然ITO靶材的物料成本并没有增长,但人工及运营成本都在增加,面板厂追加的订单已经有涨价的趋势。

此外,部分覆铜板厂商已于近期进行提价(或进行提价准备),提价幅度约为10%。覆铜板是PCB线路板的核心材料,占PCB原材料成本的比例最高。从今年五月份开始,覆铜板开启年内第一波涨价潮,如今已经是第三次涨价。主要原因有二:(1)美国、智利、加拿大、赞比亚等覆铜板主要生产国均处在疫情阴影下,市场上铜的供应情况受限;(2)汽车、家电等下游需求端暴增带动了覆铜板的涨价。

同样,硅料、硅片等材料也呈现持续涨价之势。5G、AI、IoT等新一轮技术革新尚处于刚开始的阶段,根据SUMCO预期,大硅片整体的强烈需求将持续推动硅片的价格走强,涨价趋势获奖延续至2022年。

芯片,涨!

芯片产品的涨价通知来的更为突然,也是目前影响最大的一个领域。

11月26日,汽车芯片厂商龙头恩智浦(NXP)涨价函显示:恩智浦向客户表示,新冠疫情的持续影响对商业和贸易市场产生前所未有的影响,恩智浦面临产品严重紧缺问题,同时用于制造这些产品的材料成本的显著增加,双重影响之下,公司决定全线调涨产品价格,以确保能够获得供应的材料和服务,来完成产品的制造销售给客户。

11月30日,日本半导体制造商瑞萨电子(Renesas Electronics)也向客户发送了一封产品提价通知:通知提到,由于原材料和包装成本的增加,瑞萨电子拟将上调部分模拟和电源产品价格。瑞萨电子还解释到,近期公司面临库存成本的增加和产品运输的风险,使公司不得不上调价格来保证这些产品能持续的投入生产,提价生效日期为2021年1月1日。

前段时间,OFweek电子工程网报道了关于MCU涨价的消息(具体请见《MCU涨价潮起,国产厂商或迎机遇》一文),就在昨日,业界再次传出盛群(合泰)、凌通、松翰、闳康、新唐五大台湾MCU厂同步调高产品报价的消息,部分品项调幅超过10%,且有产品交期甚至拉长至10个月。上调原因都与成本有关。业界也给出分析认为,前有意法半导体(ST)欧洲晶圆厂工人罢工事件影响市场供给,后接台积电、联电、世界先进、力积电等晶圆代工厂产能满载,MCU厂商产能受限,导致MCU厂产品已经全线延期,甚至不接新订单。

(图片源自OFweek维科网)

海外芯片厂商涨价野火逐渐蔓延至国内,国内最早开始研发国产32位MCU芯片的企业航顺芯片近日也发布调价通知函,NOR FLASH、LCD驱动等产品价格上涨10%至20%。针对此事,航顺芯片向媒体回复表示,目前整个产业链都在(价格)调整,包括原料、封装、测试等环节。公司称,“对个别产品进行了涨价,因为供应商给我们涨价了”。该内部人士称,MCU市场是稳定的是市场,只不过当前是供给端出了问题,芯片厂代工产能不足,需求又是突然爆发的,当然会引起整个供需失衡。

封测,涨!

封测环节虽然已处于半导体产业链末端,同样也出现了涨价趋势。率先开启涨价的是封测大厂日月光投控旗下日月光半导体。11月20日,日月光半导体通知客户称,将调涨2021年第一季封测平均接单价格5~10%,以因应IC载板价格上涨等成本上升,以及客户强劲需求导致产能供不应求。

业界消息显示,封测厂已在10月因产能供不应求而调涨导线架打线封装价格,急单及新单一律涨价10%,11月之后植球封装产能全满,加上IC载板因缺货而涨价,所以新单已涨价约20%,急单价格涨幅更达20~30%以上。业界预计,日月光、颀邦、南茂等涨价后,包括华泰、菱生、超丰等业者亦将跟进。结合往年情况来看,11月中下旬之后封测市场就进入传统淡季,而今年情况尤为特殊,产能满载年底前难以缓解,封装产能吃紧情况至少会延续到明年年中,明年第一季全面涨价5~10%势在必行。

疯涨背后,下一个涨价的会是谁?

“牵一发而动全身”无疑是对当前全球半导体产业最真实的写照。上游晶圆产能不足问题获奖持续到明年年中才有可能得到缓解,其同步影响的材料、封测及终端芯片产品等一时间也绝对不会停下涨价的脚步,目前只剩下终端消费产品所受的影响微乎其微。

你涨我涨大家涨,涨价潮带来的并不全是坏事。就目前情况来看,国外半导体厂商涨价的消息,无疑给国产替代带来了更多的机会。终端厂商对于芯片需求大于供应链供给时,最好的方式,就是为自己拓宽供应链渠道,增加能够相互替补的厂商。国内芯片厂商在这几年发展正旺,产品与国际一线大厂之间距离也逐渐拉近,进口半导体产品涨价难买情况下,或许可以给国内厂商更多的机会。