“缺芯”缓解会有时,Gartner解读全球芯片供需与国内产业发展出路

2021-07-13

作者:王洁

来源:电子技术应用

今天以来,“缺芯”成为热门话题,从手机到汽车,“芯片荒”的影响持续蔓延。

半导体是一个强周期性的行业,平均每隔2-3年会产生一个周期,2019年经历供过于求,整个半导体市场下滑,按正常周期,2020年会开始走向供需平衡。然而事实上从2020年下半年来,缺货涨价已成为半导体行业主旋律,最近整个半导体产业更是经历了20年以来最为严重的缺货情况。

全球缺芯的原因是什么?何时会结束?中国半导体该如何发展?近日,Gartner研究副总裁盛陵海分享了他对市场行情与产业发展前景的分析,并就大家关心的热点话题进行了解读。

Gartner研究副总裁盛陵海(图片来源:Gartner公司)

缺芯的真相

在盛陵海看来,造成缺货的原因既包含偶然因素,也有必然因素。

偶然因素是之前的国际贸易形势、华为囤货和一些工厂的关闭,其中贸易形势导致一些国内企业进行超常备货;出现缺货后很多大型公司也提升了库存需求,造成了整个需求量大大超过可以提供的产能;代工厂优先将容量分配给5G、AI、超大规模和高性能计算,汽车芯片库存则严重短缺。

必然因素是整个半导体产业的周期性,目前正处于供不应求的高峰周期。在“供过于求”的周期间,即2019年以及2020年上半年,考虑到新冠疫情的影响,很多半导体公司降低甚至是延迟了投资。因此,从整个投资周期来看,2021年当下产能的增加实则是前两年投资所产生的。

由于产能增加的缺失,当下的5G手机以及新冠疫情带来的笔记本、服务器、数据中心的需求,均无法得到满足。

Gartner预计,供应紧张会延迟到明年的第二季度(未来根据变化,将会对预测进行调整)。由于8英寸的投资和12英寸转移的进程,电源的紧缺预计会延续到明年下半年。

向12英寸转移,有望彻底解决8英寸晶圆紧缺现状

对于整个半导体产业,Gartner从供需方面进行了以下的预测。

(图片来源:Gartner公司)

先进制程方面,产能增加最大的是5nm及以下。5nm产能的增加,将会推动先进制程市场的成长。55nm/65nm也会有较大增长空间,目前55nm需求量很大,在未来几年仍然会有较大的增加。此外,28nm、14nm、16nm也有很好的市场前景。

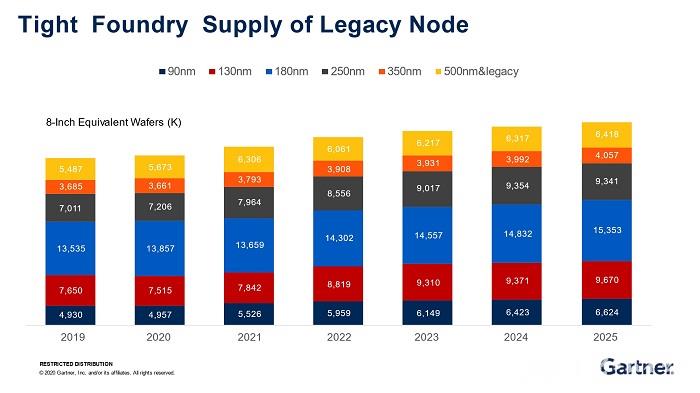

(图片来源:Gartner公司)

先进制程以12英寸为主,而传统制程则大多集中在8英寸晶圆上。由于经历了多年的产能过剩,很多工厂关闭了8英寸产线,导致目前8英寸晶圆非常紧缺。同时,5G手机对电源管理芯片(PMIC)、模拟电路需求量有较大的增加,尤其是180/150nm的PMIC以8英寸成熟制程为主,需求量的增加随即导致了目前Power相关器件严重缺货的情况。

目前针对8英寸产线并没有新厂的投资,大多数投资均为扩产,以满足增加的迫切需求。但要彻底解决8英寸制程紧缺的问题,盛陵海认为,仍需要将8英寸的产能转向12英寸。现在已经有部分晶圆代工厂在进行这方面的尝试,例如力积电已在使用12英寸的晶圆为联发科生产PMIC电源产品,华虹宏力也在12寸晶圆上做BCD电源相关的工艺。

盛陵海表示,全球半导体的投资在今年将会出现较大跃升。过去几年呈现下滑态势,因缺货情况,2021年会有超过20%的增加,主要集中在先进制程方面,以及目前紧缺的28nm上。

存储方面,NAND Flash会有比较大的增加,DRAM情况稍好。因为DRAM厂商为了控制整个市场的高位价格,其投资较为保守,但是NAND Flash的需求一直处于增加状态。因此,主要投资会是在先进制程以及NAND Flash上。

与此同时,国内的一些半导体公司均在往12寸转移,即用芯片的12寸工厂生产90nm以下或者55nm以下的这些产品。比如:合肥的晶合、广州的悦芯等都在进行此类尝试。

预计2025年,中国半导体公司在国内市场份额将突破到30%

为大力推动本国半导体产业发展,过去几年,我国在相关领域付诸了很多努力,我国半导体市场增速要高于全球半导体市场同比增速。Gartner对中国市场的现状也进行了一系列预测。

(图片来源:Gartner公司)

预测一:预计在2025年,中国半导体公司在国内市场有机会从当下的15%份额突破到30%。盛陵海表示,今年上半年的国内半导体企业遇到了千载难逢的缺货时机,已有较大的进步,很多公司都得到了较多的成长机会,在海外的一些客户也获得了一些机会。

预测二,前十的中国半导体购买者基本上是电子制造企业,OEM或ODM。前十的电子产品制造者、制造公司均拥有自主芯片设计的能力。如OPPO、小米、美的,甚至百度、阿里巴巴等企业都已在建立自己的团队。当下,大多数企业在起步初期均处于“烧钱”阶段,发展比较困难,Gartner预测大公司的行动会更为积极。

预测三,2023年中国半导体市场的投资规模较2020年会有80%的增长。规模增加的主要诱因是几个大型工厂的投资,包括中芯国际、长江存储和长鑫存储在内的企业,以及其他新兴的中小规模的晶圆厂,在2023年将有望迎来投资高峰。

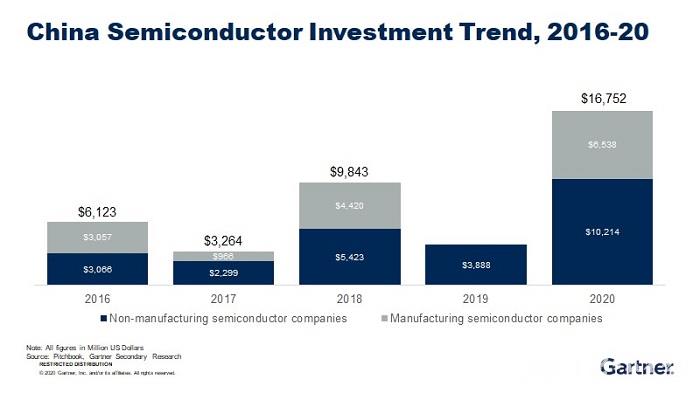

(图片来源:Gartner公司)

Gartner将投资规模数据分成两部分:非生产型、生产型半导体公司。

近两年,非生产型的半导体公司融资有非常大的提升。GPU、自动驾驶、第三代半导体(宽禁带半导体)的投资规模也在逐步增加。此外,华为、小米,以及海外的英特尔、高通、三星等企业也在中国国内积极地进行投资。

对于生产型企业,投资的规模很大,起伏也同样存在。仅从收集的公开信息来看,投资数量也有很大增长,过去五年里“投资案”的数量增加了2倍。

2020年的大增长归功于科创板的出现。科创板带动了整个投资的热潮,带动了一批企业的成长,也有助于一些新兴公司能尽快地在产品上进行创新或利用先进制程打造产品。

全球半导体产业链中,国内公司仍处低位

从全球的半导体产业链来看,中国国内的半导体公司在上下游的市场份额、全球位置仍然处于很低的水平。上游的设备、材料技术障碍很高,占有率非常低;生产方面,Foundry约占10%,但国内目前IDM公司缺乏;封装测试是国内占比最高的,达到20%。盛陵海表示,国内这几块潜力都很大,如何抓住这个缺货的时间窗口,想办法把产能和工艺提升上去,才有机会成长。

(图片来源:Gartner公司)

从中国半导体公司的全球布局来看,海思半导体遥遥领先,而制裁影响下的海思在2021年可能会遇到雪崩式的滑坡。接下来哪些公司有潜力能够取代海思的位置?

(图片来源:Gartner公司)

在具体产品方面,手机基带芯片全球份额最高,超过20%,但随着海思接下来可能无法继续生产芯片,中国大陆市场份额恐将掉到10%以下。盛陵海估计,跌破10%以后,在五年内,手机芯片将很难再重返10%以上。

此外,DRAM、微处理器、FPGA、GPU、NAND Flash这些产品与上一个层级存在较大的差距,基本上是空白。可以期待在两年后将中国的产品市场份额推升到第二层级,而要到第一层级超过10%的份额,还需要更多的努力。

(图片来源:Gartner公司)

Gartner预计,国内半导体Foundry在未来几年会有较大的成长。从地区来看,中国份额的增长比2019年会有近乎翻倍的增长,但中国台湾地区仍会占据最大的市场份额。

(图片来源:Gartner公司)

从投资角度,Gartner预计今年会有较大的投资跃升。前十名里,中国内地的三个公司(中芯国际、长江存储、长鑫存储)占到了6-8位的位置,但在金额上与前五位相比仍然有很大的差距。实际的投资情况与动辄百亿的投资宣传相比,出入甚大。

(图片来源:Gartner公司)

Gartner提供了中国半导体产业未来十年的发展预测,绿色代表规模很大、很重要的产品。困难的部分在于市场份额仍处于1%以下的产品,包括:DRAM、Server、PC、Automotive semiconductor、GPU、MEMS(MEMS Sensor)、FPGA。

苦练“内功”才是制胜法宝

科技竞争还在持续,中国和美国的应对却完全不同。美国进行加税、实体清单、禁止企业进入美国市场、技术壁垒(包括标准壁垒)、禁止中国厂商去投资美国企业,种种做法反映出“封闭”的态度。而这场科技博弈中,完全脱钩是不可能的。

“无论是产能,还是电子产品的制造,均是中国与美国之间博弈较为关键的地方。其实对于美国来说,目前也没办法脱钩,实际上美国方面也清楚不可能达成完全脱钩。如果硬脱钩,那么对美国和中国,甚至在全球范围内都会出现很大的问题。”盛陵海表示。

中国的应对则坚持开放,更像是“打内功”,在内部整合各种资源,包括:保持开放的政策、双循环的策略、新基建、5G、新能源体系、碳排放……种种举措落脚点都在提升自身实力上。

盛陵海指出,要获得长足的发展,就要坚持开放,放眼全球生态,在国内积极推进新基建,通过“一带一路”倡议略输出中国标准、中国技术。而这也将有助于全球半导体产业的生态的健康发展。