汽车半导体变革,颠覆性挑战纷至沓来

2021-10-13

来源:探索科技TechSugar

“芯片级半导体在汽车中的价值正在不断增长。如今,一辆汽车平均有价值450美元的半导体,2026年将达到700美元。”市场研究公司Yole的市场研究总监Eric Mounier博士断言:“由于电动汽车向电气化的重大转变,增长最多的将是电动汽车。”

Yole刚刚发布的《汽车半导体趋势2021》报告深入分析了不断变化的汽车行业生态系统和供应链参与者,提出了关于未来技术趋势和挑战的关键技术见解和分析。

市场预测和技术趋势

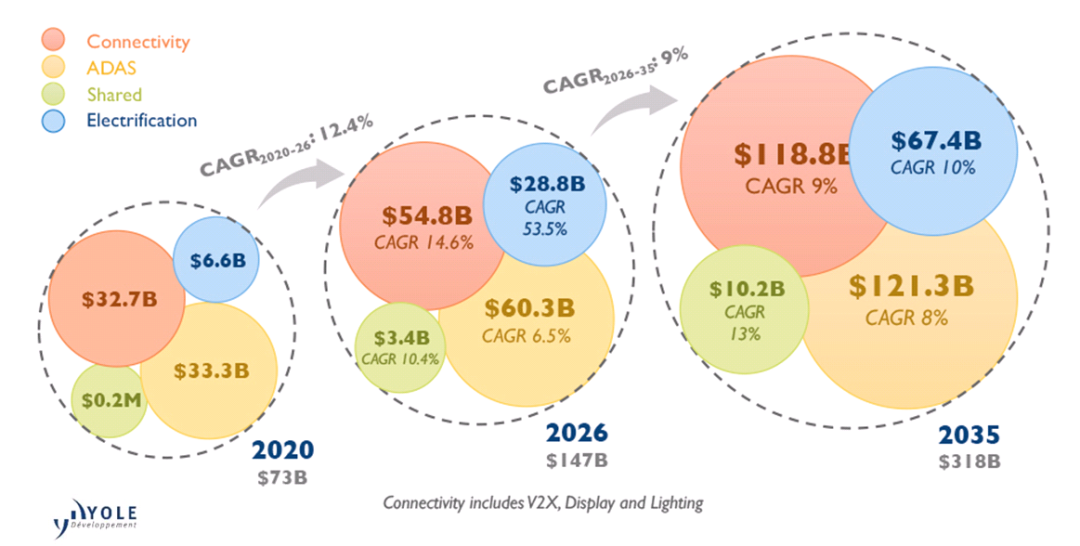

市场预测表明,到2035年,汽车C.A.S.E.(连接性、ADAS(高级辅助驾驶系统)、共享、电气化)将成为一个价值3180亿美元的市场。半导体(芯片级)在汽车中的价值将在2026年达到785亿美元,年复合年增长率为14.75%。

C.A.S.E.相关电子模块市场预测

汽车的发展是由C.A.S.E.技术的发展推动的。Yole的分析师估计,C.A.S.E.相关电子模块市场的演变趋势体现在四个方面:

连接性

从2020年的330亿美元增加到2026年的550亿美元,复合年增长率为14.55%。目前业界正在开发用5G实施的未来V2X通信平台,成熟解决方案预计将在2024年推出。与此同时,具有双4G和前向兼容5G功能的初始解决方案已开始出现。连接性也包括全新的舒适度和娱乐性功能,如智能座舱。

ADAS

高级辅助驾驶系统将在2026年达到600亿美元以上,复合年增长率为6.5%。主机厂使用的主要传感器是雷达和摄像头,因为它们性能优良,价格相对便宜。

共享

2026年共享将达到30亿美元左右,复合年增长率为10.39%。与汽车相关的新的消费习惯正在形成,现在的年轻一代渴望连接性、便利性,并有可能在从A到B的不同交通方式中进行选择。他们正在塑造一个使汽车服务提供商价值不断增长的行业。拥有、共享或租赁为未来出行提供了更大的灵活性。

电气化

2026年电气化将达到288亿美元,复合年增长率为53.5%。主机厂宣布了未来5年的投资计划,全球投资已超过2500亿美元。汽车电气化的时间表非常积极,因为在15年内,主机厂将不得不开发一整套完全电动的汽车产品组合。

C.A.S.E.技术四大趋势

颠覆性半导体技术和商业机会

汽车工业将永远不会是原来的样子!在诸多因素的推动下,汽车工业有史以来第一次必须面对新的行业和技术挑战,同时其价值链也在发生巨大的变化。

Yole与合作伙伴System Plus Consulting共同完成的调查揭示了创新设计特征和新的半导体组件,以引导企业在未来的设计中采用更精简的解决方案。他们为客户提供了4条汽车赛道:ADAS、电气化、信息娱乐和远程信息处理,这些应用都需要无与伦比的智能。

2021年,许多国家宣布了通过汽车电气化减少二氧化碳排放的积极计划。因此,在未来15年内,主机厂将不得不在全球范围内将其大部分生产从内燃机(ICE)汽车转向电动/混合动力汽车(EV/HEV)。这种演变,加上C.A.S.E推动的半导体含量的增长,将为新进入者提供有利机遇,例如来自半导体和消费领域的索尼、华为、苹果等,而“传统”Tier-1(法雷奥等)必须掌握新的技术才能保持竞争力。

遵循这一趋势,集成组装厂商(富士康、麦格纳·菲斯克等)可以在汽车组装领域找到自己的位置,从而改变当前的供应链。主机厂很可能会变得“无晶圆厂”,而集成组装厂商将满足汽车领域多元化的需求。

在供应链方面,由于芯片短缺、半导体含量增加和电气化,供应链管理将发生变化。主机厂将不得不直接与芯片制造商谈判,向消费行业学习,并保持“缓冲库存”。

传统主机厂(奥迪、现代等)正面临颠覆性主机厂(特斯拉、苹果等)的严重威胁。在汽车行业价值链发生巨大变化的同时,还面临着新的行业和技术挑战。中国正在加剧汽车行业的竞争,并在半导体和汽车行业进行大规模投资,这将极大地改变行业格局。

7股力内外夹击汽车行业

面对2035年价值3180亿美元的C.A.S.E.市场,全球晶圆出货量将从2000万个增加到超过4500万个,其中8英寸是最常用的晶圆尺寸。20nm及以下节点将由ADAS和信息娱乐应用驱动。

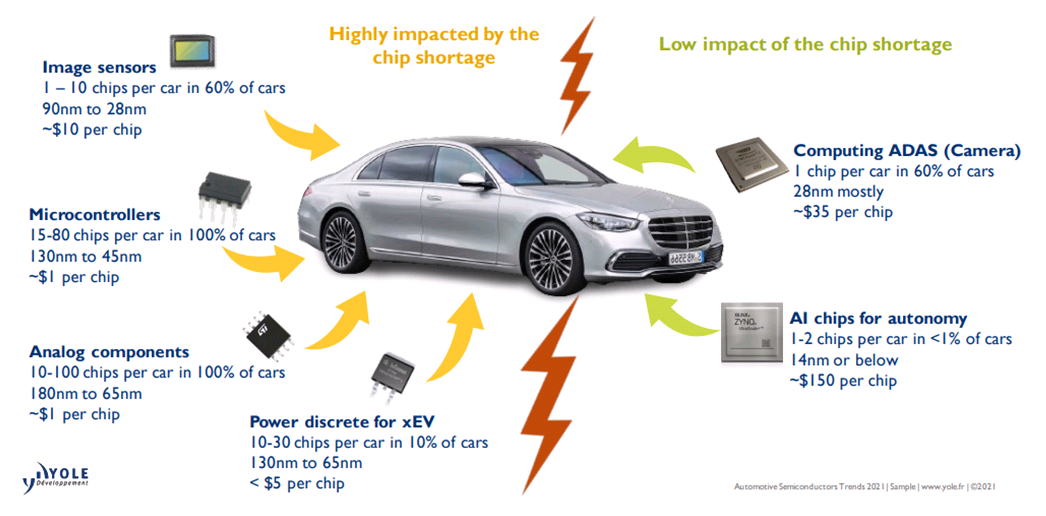

如今,汽车用晶圆的生产大多在130/180纳米及以上,前沿技术非常匮乏。但MobileEye EyeQ3已采用40nm,而EyeQ4为28nm,皆用于ADAS和自动驾驶。用于信息娱乐和ADAS的内存目前使用10-14nm。未来,7nm可用于ADAS。当前芯片短缺主要影响40-180nm范围内的节点。

40nm及以上受芯片短缺影响

芯片短缺的雪球效应

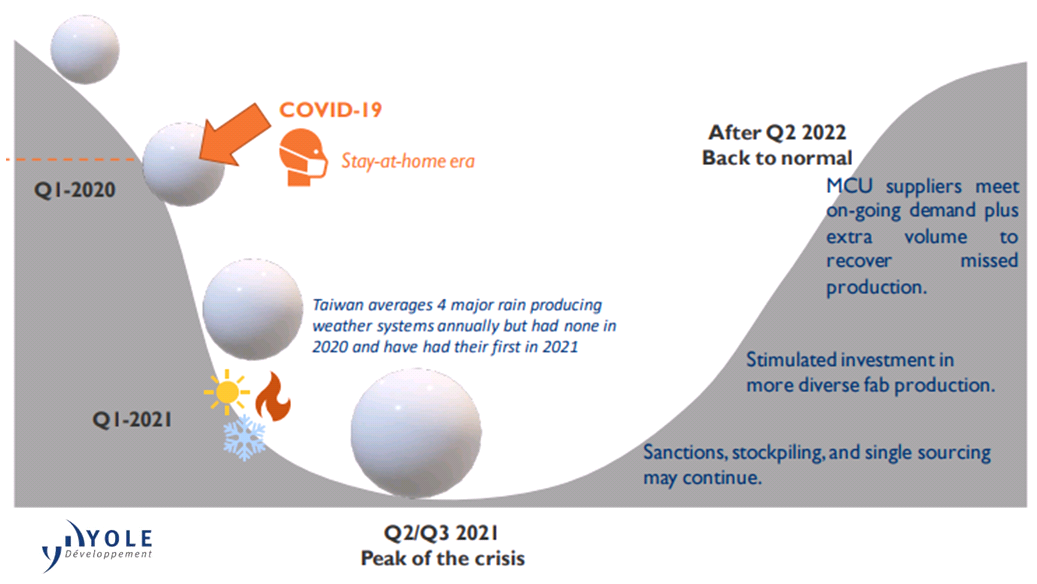

Yole表示,始于2020年11月,许多事件共同导致的芯片短缺可能持续到2022年下半年。直接后果是芯片价格上涨高达20%以上,致使供应链中断。

由于许多公司从多源IC转向台积电的单源IC,加上制裁措施导致一些公司开始囤积芯片。新冠疫情导致公司劳动力减少,主机厂减少IC订单,而居家时代消费电子产品需求上升。芯片制造商重新分配产能以满足消费者需求,并将汽车芯片价格提高30-40%。

人们担心公共交通可能会感染新冠病毒,购买电动汽车和/或二手车的公共激励措施,对污染汽车的处罚导致新车需求快速增长。然而,美国严冬、瑞萨工厂火灾、中国台湾干旱等灾难遇上苹果、微软、英伟达、AMD、英特尔推出新产品,令缺芯雪上加霜。

Yole预计,2022年第2季度后芯片供应有可能恢复正常,MCU(微控制器)供应商为了满足持续的需求,正在提供额外的产能恢复错过的生产。

芯片短缺也刺激了对更加多样化的晶圆厂生产的投资。不过,制裁、储备和单一采购可能还会继续下去。

芯片短缺的雪球效应

9月,英飞凌科技位于奥地利菲拉赫的12英寸薄晶圆功率半导体芯片工厂正式启动运营。英飞凌首席执行官Reinhard Ploss博士在接受采访时表示:“芯片短缺情况还会持续多久,这个问题确实很难回答。生产能力需要一个前端建设时期,产能可能会在2023年、2024年达到顶峰。”

他也表示,英飞凌希望可以首先通过库存来解决一部分问题,然后需要通过把产能更智能地分配给不同的产品线,应对芯片短缺问题。“我们需要观察市场的哪一些领域有增长,哪些领域需要更多的芯片,这是一个市场整体分配的问题。”他补充说。

颠覆性主机厂已经上路

电动汽车和自动驾驶技术的发展将重塑汽车行业,自然会吸引主机厂和Tier-1零部件供应商的积极参与。因此,蔚来、小鹏和Lucid Motors等新进主机厂纷至沓来。来自半导体或消费行业的其他参与者也将进入该领域。

在这场完全自动驾驶的竞争中,拥有众多资源的大型主机厂,如大众汽车,在自行开发必要的软件,或与自动化车辆公司合作或进行收购。资源有限的主机厂预计将依赖Tier-1开发基本的自动驾驶功能。这些Tier-1必须掌握摄像头、雷达、激光雷达传感器和计算机。来自半导体领域的公司,如高通、英伟达和英特尔美孚眼,正在将自己定位于自动驾驶系统的中心,有时是通过收购来实现。例如,在全球汽车企业缺芯的情况下,高通公司以46亿美元收购了Veoneer,以巩固其在汽车行业的地位。高通完成了垂直整合,成为一个自动驾驶行业的系统及解决方案供应商,实现了从芯片到服务、软件及通信技术,再到完整解决方案供应商的跨领域转型,也代表芯片企业间的竞争进入白热化,将影响产业格局。

来自消费行业的公司,如苹果、华为或小米,也正在进入该市场。根据他们的战略,他们只能开发自动驾驶部分或整个电动汽车,就像华为正在做的那样。富士康以其在苹果供应链中的装配角色而闻名,目前正与苹果和Stellantis等多家公司合作。9月下旬,富士康与Stellantis成立合资公司Mobile Drive,定位为汽车供应商,专注于开发信息娱乐和远程信息处理解决方案及云服务平台,包括基于人工智能的应用、导航、语音识别、电商运营和支付服务集成等软件,以及智能座舱和车载通信系统等。

由此可见,富士康这一分包商正在扮演新的角色,最近菲斯克和麦格纳之间的合作也表明,麦格纳将组装汽车。未来,可能会看到新的汽车主机厂不需要工厂,而是依赖分包商的经验。

2020年全球汽车总销量为6220万辆;销售总额为13.94亿美元。Stellantis是2021年1月PSA(标致雪铁龙集团)和FCA(菲亚特克莱斯勒汽车公司)合并的产物,新的集团将每年制造870万辆汽车,成为大众汽车、丰田汽车、雷诺-日产汽车之后全球第四大车企。

传统主机厂知道如何制造汽车,精通精益制造;而颠覆性主机厂正在围绕半导体、软件和电池制造电动汽车。他们掌握芯片设计,并与代工厂建立了长期关系。但是,他们需要学习如何批量生产汽车,学习如何集成半导体。

在连接性方面,2022年,大多数发达国家的法规规定,基本V2X为强制性执行;2024年,无人驾驶汽车进入市场,默认情况下采用5G CV2X;2027年,5G C-V2X将成为自动驾驶汽车的标准配置。

在ADAS方面,将有更多传感器用于更多应用。几年来,激光雷达传感器逐渐进入汽车行业,以提供更多的自动驾驶功能,实现更安全的道路。

汽车将从分布式体系结构到集中式体系结构发展。2030-2035年,超级计算机使车辆集中化,所有域控制器都集中在一台超级计算机中。2020年,分布式体系结构是“一个ECU,一个功能”,未来将朝着一些ECU合并的方向发展。由特定的域集中控制器实现信息娱乐、舒适性、动力总成、传感、安全等功能。

车辆中的软件代码将从5000万行增加到1亿行、2-3亿行,甚至3亿行以上。今天,大多数主机厂仍然使用分布式E/E体系结构,每个功能有一个ECU。

由于更高的汽车ASP(平均售价),F级别车辆是大多数创新首次实施的地方,采用最先进的传感器和计算技术实现新的功能。其平均ASP为10万美元,ADAS内容约为3%(3000美元)。这类车辆2020年销量为17.4万台。

C级别车辆是市场的主力,价格压力非常大,平均ASP万3万美元,ADAS内容约为1%(300美元),2020年销量为2300万台。

随着ADAS特别是未来自动驾驶的进展,车内传感器将越来越多。未来必须在成本和性能比方面做大量工作,以便在较低端的细分市场实施创新。

随着华为、小米、Oppo(可能是索尼)和苹果等新公司进入汽车市场,一个与ADAS和自动驾驶汽车不同的新市场可能会出现。这种汽车将拥有比传统ADAS汽车更多的传感器和计算能力,特别是激光雷达将有助于在公共道路上实现完全自动驾驶汽车。消费类自动驾驶汽车将使用比ADAS汽车中的更多和更高性能的传感器,平均售价在6-9万美元。

目前,在汽车上可以找到五种不同的车内传感应用:乘客监控系统、手势识别系统、驾驶员监控系统、颗粒监测系统、有源噪声抵消系统。车辆共享将有利于车内传感技术发挥作

严格的二氧化碳排放法规是汽车电气化的主要驱动力。由于向全电动汽车的过渡不可能一蹴而就,不同类型的EV/HEV在未来几年仍将共存。

如今,在电池价格下降、客户对更长行驶里程的需求增加以及汽车制造商盈利能力提高的推动下,电池容量在明显增大。

WLTP(全球统一轻型车辆试验程序)行驶里程与电池组容量的关系表明,使用800V电池技术可以实现超快充电。

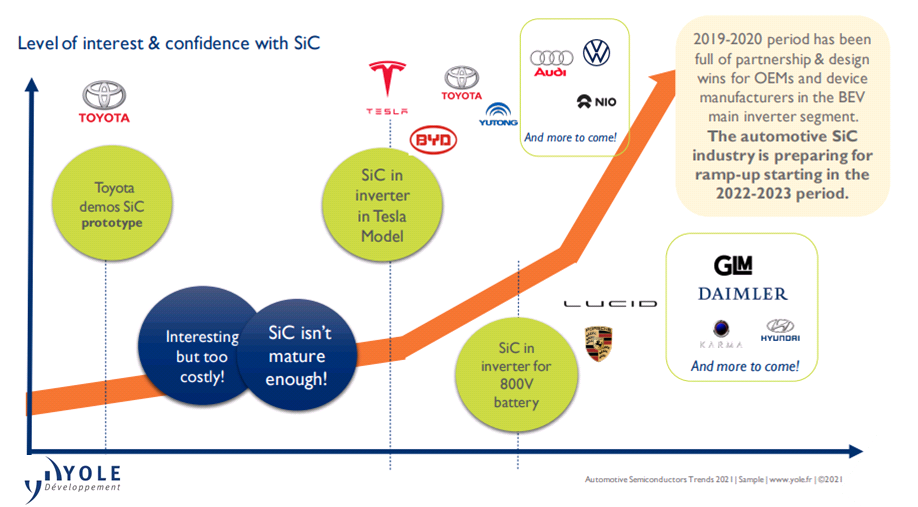

虽然每个主机厂都有自己的碳化硅战略,但特斯拉采用碳化硅显著提高了对碳化硅技术的信心,并在一定程度上加快了碳化硅的采用。800V电池的采用也在加速碳化硅的渗透。

2019-2020年期间,BEV主逆变器领域的主机厂和设备制造商的合作伙伴关系和设计成果丰硕。汽车碳化硅行业正准备在2022-2023年期间启动量产。

主逆变器中的碳化硅的使用

中国参与度很高

中国加大了汽车产业的发展力度,希望促进电动汽车及其零部件的国内生产。中国是第一个从新冠肺炎疫情中恢复过来的国家之一,拥有30%的周边电动汽车市场,EV/HEV品牌数量超过任何其他国家,电动汽车的发展速度非常快。EV/HEV对中国碳中和具有重要意义,在电子出行的强大激励机制下,许多中国主机厂正在开发EV/HEV。其中一些是专注于新能源汽车(NEV)的初创企业。

中国汽车工业正在:建立本地品牌、创建合资企业、围绕BEV创建许多初创公司,外国品牌也可以从市场中获益;众多本地Tier-1,包括外国公司都参与了中国内部供应链(汽车、Tier-1、芯片设计、芯片制造、芯片封装)的合作。中国在汽车和半导体领域的大规模投资也是前所未有。