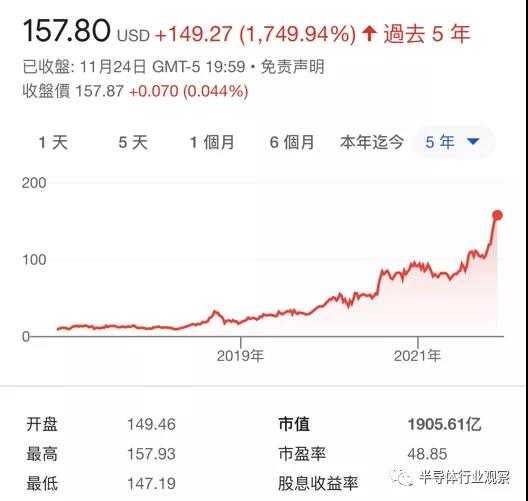

五年暴涨1749%,AMD市值与Intel仅有一步之遥

2021-11-26

来源:半导体行业观察

根据最新的股票市场数据显示,AMD股价在过去五年里暴涨了1749%,市值高达1905亿美元,距离英特尔的市值(2018亿美元)仅有一步之遥。

考虑到市场的热度和英特尔目前的困境,有些人认为, AMD 的估值可以继续增长,但seekingalpha分析师认为,在合乎逻辑的情况下,英特尔将获得更多的市值。

他进一步强调,自己并不相信 AMD 能够真正达到英特尔的规模。虽然从表面上看,英特尔和 AMD 可能是同类公司,产品相似,但英特尔的范围要广得多,能提供涵盖 5G、物联网、代工市场和自动驾驶的产品。所有这些都是 AMD 没有投资的重要领域。

因此,该分析师表示,从长远来看,两家公司目前的相对估值似乎站不住脚。尽管 AMD 的估值有可能增长,但为了使相对估值更能反映潜在现实,他认为英特尔的估值要大得多。

AMD :有缺陷且有限

让我们从 AMD 开始。这实际上是最简单的部分(与财务/估值相比)。显然,AMD 的主要论点仍然是在图形领域从英伟达和英特尔抢份额,在 CPU 与Intel夺取市场份额。

然而,大多数人真正关心的是什么仍然未知。AMD Ryzen卖了多少?Radeon多少钱?主机和 Epyc 销售之间的区别是什么?这似乎是AMD 不想让投资者知道的事情。

首先,在CPU当年,AMD有300亿的收入目标。

但在 CPU 方面,作者的观点是中性到略微看跌。他指出,英特尔 2022 年即将推出的产品组合将是一次重大升级(英特尔称其为十年来最大的更新),以至于笔者认为 AMD 对英特尔的威胁将在未来结束。此外,正如英特尔在最近的第三季度电话会议上所说,在这些短缺的时代,产能就是命运,为此作者认为英特尔比依赖台积电 (的AMD 更有能力提供供应。

然而,一些细节还阻止作者变得看跌。那就是尽管英特尔的 PC 路线图坚如磐石,但他仍然对英特尔在数据中心的执行和进展感到困惑。(例如,与 Granite Rapids 延迟一年多的时间相比,Meteor Lake 延迟了大约 1-2 个季度。)

此外,虽然已经花费了几年时间,但现在,人们必须认识到 AMD 已经获得了关键的势头,并且被视为英特尔的合法替代品。因为英特尔数据中心当前大部分收入仍然来自 14nm 部件,而且这种势头可能会持续一段时间。

因此,我认为没有理由怀疑 Pat Gelsinger 的声明,即他的目标是 2024-2025 年才能看到新投资的结果。在那个更长期的时间表中,当前的短缺也将成为历史上的一个临时记录。

在中性情况下,我预计 AMD 的市场份额将稳步增加至 30% 左右。如果我们假设 PC + 数据中心 TAM 增长到 1000亿美元,那么随着时间的推移,AMD 的收入可能会达到300亿美元。在最坏的情况下,英特尔重新获得领导地位可能意味着 AMD 可能再次成为有价值的品牌。

其次,来到GPU方面,AMD有100亿美元的收入目标。

关于这点,我稍微看好,因为我认为 Nvidia 的市场份额地位站不住脚。AMD 最新的加速器似乎与英特尔即将推出的 1000 亿晶体管 5nm Ponte Vecchio 庞然大物一样强大(理论性能是 Nvidia 的 A100 的 2 倍以上)。

然而,数据中心中另一个不可见的问题可能是软件(优化)。尽管如此,我并不完全赞同 CUDA 是无法企及的圣杯这个观点,因为例如,人工智能是通过与供应商无关的框架(如 TensorFlow)完成的。话需如此,从 Nvidia 手中夺取市场份额仍然会很困难。

总的来说,大多数人会认为 AMD 的游戏和数据中心等增长市场将长期继续增长,有些人会认为 AMD 的增长速度也可能快于整体市场。将上述 CPU 估计值与游戏机和图形相结合,随着时间的推移,AMD 的收入可能会翻一番多一点,达到 400亿美元。如果我们假设 AMD 在 2030 年达到这个水平,那么它将比英特尔落后大约两到三年。

Intel:被低估了

在过去的几年里,尽管其财务状况良好,但根据普遍共识,英特尔在技术上落后,现在的市盈率只有微不足道的个位数。然而,在我看来,英特尔前景可欺,现在尤其如此,因为英特尔终于有了一位能干的 CEO,他得到了董事会的批准,将所有资金投入创新(而不是股票回购)。而这正是英特尔将要做的。正如我最近所说,股市通常不会根据其路线图对一家公司进行估值,这意味着投资者有足够的时间参与进来。

首先看中央处理器方面,事实上,这些路线图意味着英特尔可以在未来三到四年内合理地扭转局面。正如上一节所述,英特尔在 PC 方面似乎相当安全。在数据中心,英特尔暗示 Granite Rapids(计划在上述延迟后于 2023 年推出)的内核数量将是 Sapphire Rapids 的 2 倍,这意味着英特尔可以超越 AMD(届时将拥有 96 核 CPU)的112 核 CPU。

总而言之,英特尔将在未来几年内使其路线图重回正轨,因此将在未来保持其市场份额,远在 AMD 获得 AMD 真正需要证明其估值合理的 40% 或更多市场份额之前。

然而,英特尔值得高估值的主要原因是,它的目标市场比 AMD 大得多。在我声称 AMD 不是英特尔的一半的文章中,我将英特尔描述为半导体集团。过去,我讨论过5G、机器人出租车和代工业务。英特尔还有一些较小的增长业务,包括 Optane 内存和物联网,这些业务上个季度增长超过 50%,创下新纪录。

例如,我之前估计 Mobileye 可能会变得和数据中心或 PC 一样大。Pat Gelsinger 还为英特尔代工服务业务增加了一个额外的通配符。我一直在密切关注英特尔和台积电路线图的进展,在最乐观的情况下,如果英特尔真正实现到 2025 年超越台积电的目标,它可能会开始占据重要的市场份额。在过去几年,他们通过从英特尔手中夺取市场份额来增加收入;在这种情况下,英特尔可能会开始从台积电那里获得可观的份额(以及收入)。

因此,英特尔涉足了半导体的所有主要增长领域:云、人工智能、图形、5G、物联网、代工和自动驾驶。这意味着英特尔在大约 2 倍于 AMD 的市场中展开竞争。因此,近似地说,AMD 的价值甚至不及英特尔的一半(没有 >50% 的市场份额)。

不过,英特尔必须向市场证明 (1) 它可以再次可靠地执行其领导过程路线图,从而恢复毛利率,以及 (2) 它可以增长其收入以牺牲竞争对手(AMD、Nvidia、台积电)为代价。

为此,高通代工厂赢得英特尔 20A 节点的胜利可能被视为一小步。就目前而言,最有希望的迹象可能是在Pat Gelsinger 被任命为 CEO 之后加入或重新加入英特尔的老兵数量。

用更多的数字来说明这一点,在前面的部分中,我估计 AMD 到 2030 年可能达到400亿美元,而英特尔的约为1200亿美元。假设从现在起十年后,英特尔当前的问题将不再可见,人们可能会争辩说,英特尔作为 IDM,很可能将其利润率提高到约 60%(高于 AMD) .

因此,有人可能会争辩说,英特尔的估值实际上应该高于 AMD。在这种情况下,AMD 和英特尔之间的相对估值可能会(有利于英特尔)从目前的 1 倍扩大到(至少)3 倍(基于 3 倍的收入)。这将导致英特尔的市值高达 1 万亿美元。当然,这是在假设业务中不会再出现像目前这样继续降低英特尔估值的失误的情况下。

最后,作为比较,特斯拉现在已经增长到创纪录的 1 万亿美元估值,尽管 FSD 仍然只是 L2 和测试版,而英特尔将于明年开始其 L4 机器人业务。特斯拉的收入也较低,毛利率也低了 20 个百分点。如前所述,英特尔似乎比特斯拉更适合自动驾驶:优步,英特尔将主导自动驾驶。大量投资者将巨大的估值归因于特斯拉不存在的机器人出租车业务,因此从这个角度来看,1 万亿美元的英特尔不会那么牵强。