日本半导体设备销售额连创新高

2022-01-17

来源:半导体行业观察

日本半导体制造装置协会(SEAJ)1月13日宣布,日本半导体设备的销售额到2023年度将连续4年刷新历史最高纪录。预计2021财年将比上财年增长40.8%,增至3.3567万亿日元。在居家办公需求等的推动下,半导体需求超预期扩大。面向脱碳的环保相关投资也拉动半导体需求增长。

协会曾在2021年10月上调了预期,本次进一步追加上调超过900亿日元。原因是日本国内半导体设备厂商以超出预期的速度增强了产能。

预计半导体设备的销售额今后还会继续增长,2022年度将比上财年增长5.8%,达到3.55万亿日元,2023年度同比增长4.2%,达到3.7万亿日元。

作为拉动半导体相关设备投资的因素,日本半导体制造装置协会列举了5G手机、数据中心、人工智能(AI)、自动驾驶技术等。预计今后面向脱碳的投资也将迅速扩大。协会认为“元宇宙(Metaverse)”相关投资也备受期待。

日本在晶圆和光刻胶拥有较高全球份额

在半导体材料领域,日本国内企业也具有较高竞争力。在支持微细化的技术开发方面,作为基板材料的硅晶圆和制造过程使用的光刻胶(感光性树脂)等拥有世界最大份额。日本的综合化学企业也在加强利润率高的半导体材料业务,对业绩构成支撑。

在作为基板材料的硅晶圆领域,日本企业掌握最大份额

在硅晶圆领域,排在世界首位的信越化学工业和SUMCO合计掌握约6成份额。 在用于高速通信标准“5G”和数据中心等尖端产品的直径300毫米产品方面具有优势。

2020年度受到新冠疫情的影响,但市场预期平均(Quick Consensus)显示,两家企业2021年度均有望实现营收和利润增长。股价也超过新冠疫情前的水平,SUMCO徘徊在约2年零9个月以来新高附近。目前处于调整局面的信越化学也在2021年1月创出上市以来高点。

对于JSR的光刻胶,很多观点对利润率之高给予积极评价

在晶圆行业,居份额第3位的台湾环球晶圆预计收购居第4位的德国世创公司(Siltronic)。 按单纯计算将超过SUMCO,跃居份额第2位。 但在尖端产品领域,日本企业仍有优势。 尤其是信越化学“经营的判断力、与客户的谈判技巧和稳健的财务状况发挥作用,首位宝座高枕无忧”(摩根士丹利MUFG证券的分析师渡部贵人)。

关于在晶圆上烧制电路之际使用的光刻胶,日本企业掌握9成左右份额。JSR和东京应化工业等是代表性企业。据称材料无法分解,不易被模仿,一直积累技术实力的日本企业占据优势。

2019年日本政府收紧对韩国的半导体材料出口管理,影响曾令人担忧,但目前日本企业的业绩并未受到明显影响。东京应化2021财年有望连续2年创出利润新高。而从JSR来看,包括光刻胶在内的数字解决方案业务在新冠病情下也确保了营收和利润增长。

此前以石油化学为业务核心的日本综合化学企业近年来也专注于附加值高的半导体材料。主要产品包括清洗剂和用于薄膜形状加工的特殊气体等。与汽车用零部件等一起,正在拉动目前的业绩复苏。

2019年与半导体制造设备大型企业荷兰ASML签署授权协议的三井化学的EUV(极紫外)薄膜(Pellicle)自2021年度起商业化。这是用于光刻工序防尘的产品,备受市场关注。

SEMI预计:2022年全球半导体设备总销售额到1140亿美元

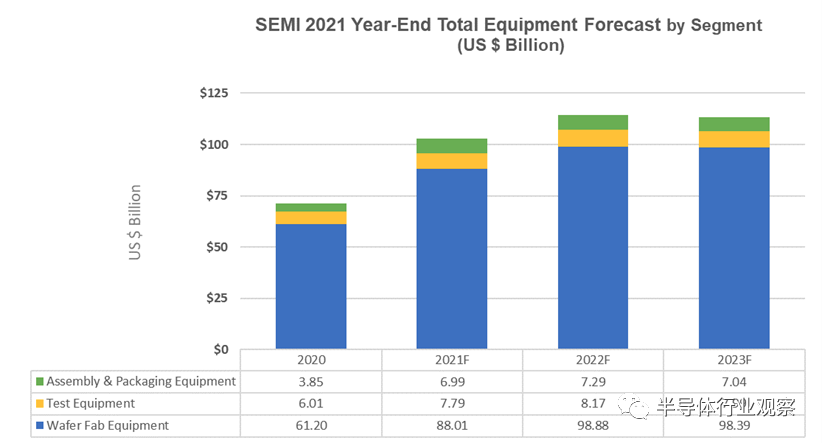

近日,根据SEMI的年终半导体设备总量预测,预计2021 年原始设备制造商总销售额将达到1030亿美元,比 2020 年的行业纪录(710亿美元)猛增 44.7%。到 2022 年全球半导体设备市场将扩大到 1140 亿美元。

SEMI 总裁兼首席执行官 Ajit Manocha 表示:“半导体制造设备总销售额突破 1000 亿美元大关反映了全球半导体行业为扩大产能以满足强劲需求的一致和非凡的动力。我们预计,对数字基础设施建设和多个终端市场的长期趋势的持续投资将推动 2022 年的健康增长。”

据介绍,代工和逻辑部门占晶圆厂设备总销售额的一半以上,在对前沿和成熟节点的需求推动下,2021年将同比增长50%,达到493亿美元。预计2022年增长势头将继续,代工和逻辑设备投资增长17%。前端(晶圆厂)和后端(组装/封装和测试)半导体设备领域都在为全球扩张做出贡献。晶圆厂设备部门,包括晶圆加工、晶圆厂设施和掩模/掩模版设备,预计到2021年将增长43.8%,达到880亿美元的新行业记录,2022年将增长12.4%,达到约990亿美元。预计2023年晶圆厂设备将小幅下降-0.5%至984亿美元。

SEMI表示,企业和消费者对内存和存储的强劲需求推动了DRAM和NAND设备支出的增长。

他们指出,DRAM设备部门在2021年的扩张中处于领先地位,将飙升52%至151亿美元,并在2022年增长1%至153亿美元。预计2021年NAND设备市场将增长24%至192亿美元,2022年将增长8%至206亿美元。预计2023年DRAM和NAND的支出将分别下降-2%和-3%。

在 2020 年实现 33.8% 的强劲增长之后,组装和封装设备细分市场预计将在 2021 年飙升 81.7%,达到70亿美元。2022 年将再增长 4.4%。半导体测试设备市场预计将在 2021 年增长 29.6%,达到78亿美元;并在 2022 年继续增长 4.9%,以满足对 5G 和高性能计算 (HPC) 应用的需求。

从地区上看,中国、韩国和中国台湾预计将成为2021年度设备支出的前三大地区。预计2021年中国将保持在第一的位置,而中国台湾预计将在2022年和2023年重回第一。预计2021和2022年所有地区的设备支出都将增长。

以下结果反映了细分市场和应用的市场规模(单位:十亿美元):