全球碳化硅专利竞赛中的本土力量

2022-05-25

来源: 与非网eefocus

Knowmade近日发布了一份新的碳化硅(SiC)知识产权(IP)报告,分析师选择并分析了500多个不同实体提交的13,700多个专利族(发明),从专利格局的角度对碳化硅的竞争、技术发展和进行了全面分析,涵盖碳化硅晶锭和外延、衬底到碳化硅器件、模块和电路。

电动汽车推动下

碳化硅现大格局

Yole Dédevelopement最近预测,未来几年碳化硅功率器件市场将达到数十亿美元,2027年将超过60亿美元,2021-2027年预计复合年增长率为34%。但碳化硅晶圆业务的进入壁垒非常高,目前能够为功率器件制造商大规模生产大面积高质量碳化硅晶圆的公司数量有限就是明证,因为他们需要能够符合电动汽车行业预期的严格器件要求。

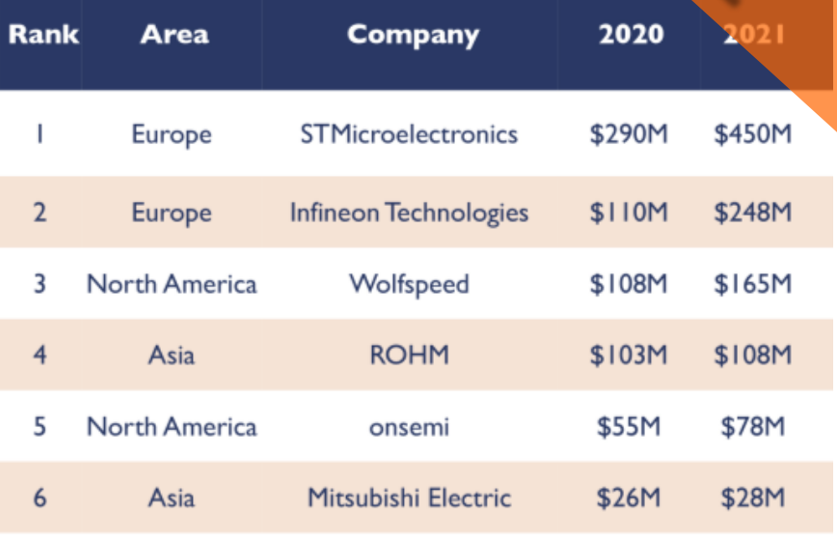

2021,碳化硅功率器件市场收入超过10亿美元,主要由位于欧洲(意法半导体(ST)、英飞凌)、美国(Wolfspeed、安森美(onsemi))和日本(罗姆半导体、三菱电机、富士电机)的公司赚取。

近年来,在电动汽车(EV)中采用碳化硅功率器件的推动下,碳化硅市场正在蓬勃发展。越来越多的汽车厂商研究了碳化硅功率器件的使用,尤其是在控制电机的电动汽车主逆变器方面。

2020-2021年收入前六大碳化硅功率器件制造商

生长碳化硅晶体是一个漫长而困难的过程,而且制造高质量和大面积的碳化硅晶圆仍然很昂贵,因此能够提供此类晶圆的公司数量非常有限。为了缓解这两个问题,主要的碳化硅功率器件制造商都已与多家碳化硅晶圆供应商(如英飞凌与Wolfspeed和Showa Denko、ST与Wolfspeed和SiCrystal)签署了LTSA,和/或通过收购碳化硅材料供应商实现衬底自供,采用了垂直整合模式(例如,ST收购Norstel、罗姆收购SiCrystal、安森美收购GTAT),重塑了碳化硅生态系统。

此外,越来越多的碳化硅晶圆供应商正在开发200mm碳化硅晶圆的技术,意法半导体曾表示,首批200mm碳化硅晶圆质量上乘,影响芯片良率、晶体位错的缺陷非常少。与150mm晶圆相比,200mm晶圆可增加产能,可用面积扩大几乎一倍,良率则可增加80-90%。这代表了一种中期或长期解决方案。一些制造商正在对200mm碳化硅晶圆进行送样,包括Wolfspeed、II-VI、SiCrystal、ST、GTAT、SK Siltron的美国子公司SK Siltron CSS。

与此同时,几家公司也在开发颠覆性技术以解决成本和供应问题,目前已进入碳化硅生态系统的有:Siltectra、Disco的激光切割/减薄技术;Soitec的Smart CutTM碳化硅工程衬底和Sumitomo Metal Mining(住友金属矿业)的碳化硅激光退火设备。

2021年基于150mm衬底的1200V/100A碳化硅MOSFET片芯成本明细

碳化硅专利市场中国力量

赶了晚集却有望赶上

专利格局反映了新兴行业的新参与者进入市场之前的准备情况,可以更好地了解他们在特定技术方面的专业知识和诀窍。Knowmade化合物半导体和电子技术和专利分析师Rémi Comyn表示:“专利反映了一个国家或参与者在特定技术上的研发投资水平,同时也暗示了主要IP参与者达到的技术准备水平。此外,价值链上的技术覆盖率和专利组合的地理覆盖率与IP参与者的业务战略密切相关。”

垂直整合创新战略与全球专利相结合

有助于克服碳化硅行业高进入壁垒

尽管历史上的IP厂商(Wolfspeed、SiCrystal、II-VI)不断申请新的专利,表明其技术不断改进,但住友电气和昭和电机在碳化硅衬底专利领域占据了IP领先地位。

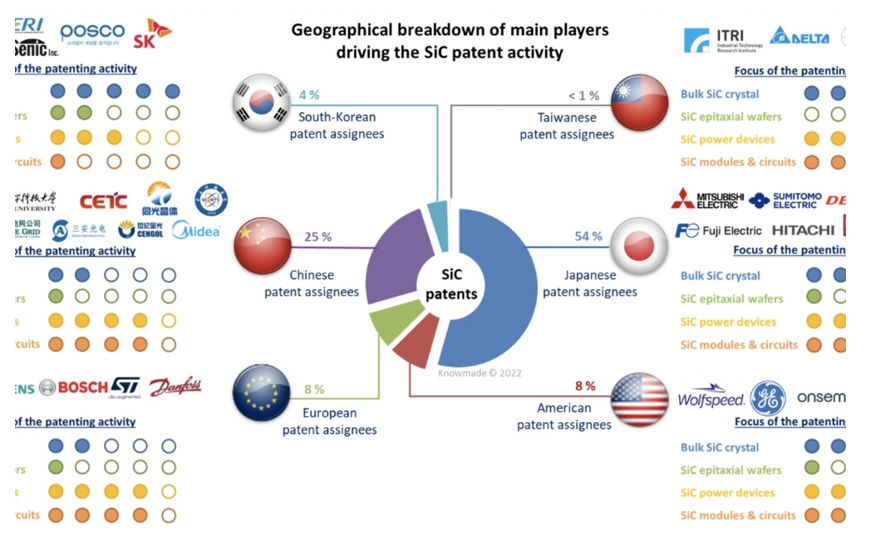

功率碳化硅供应链上的主要专利受让人

Knowmade的专利分析表明,大量碳化硅专利领域的知名IP参与者都拥有加入或分拆碳化硅晶圆业务新公司的专业知识和诀窍,就像SKC于2021成立Scenic一样。Scenic公司的前身是SKC集团的碳化硅子公司,于2004年成立,是韩国唯一的碳化硅衬底公司,已成功开发2英寸至6英寸碳化硅晶圆。2021年9月,私募基金公司Paratus Investment以700亿韩元(约3.7亿人民币)收购SKC的碳化硅晶圆资产,成立了Scenic公司。

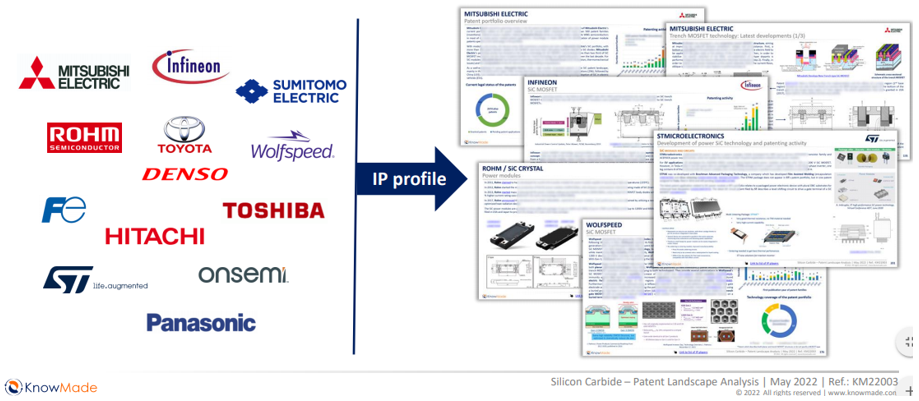

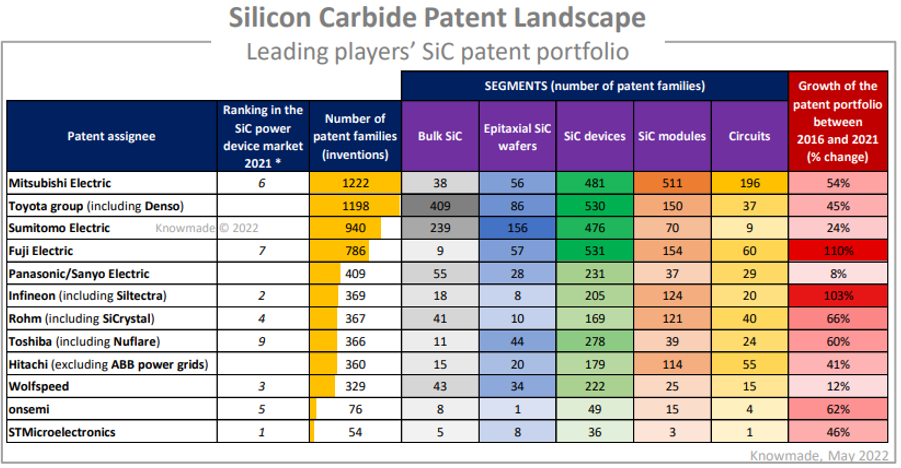

从全球看,前十大IP厂商和市场前六大功率器件厂商的专利组合是:三菱电机、住友电气、英飞凌、Rohm、丰田/电装、Wolfspeed、富士电机、日立、东芝、ST、安森美和松下。

知识产权战略头部参与者

主要参与者的碳化硅专利组合

在中国,有许多从事碳化硅衬底研发的IP公司,其中一些公司已进入碳化硅晶锭专利领域,SiCC(山东天岳)、Synlight Crystal(同光股份)、TankeBlue(天科合达)、San'an(三安光电)表现突出。

功率供应链上的主要中国专利受让人

Knowmade认为,一些从事颠覆性技术开发的主要公司正在解决碳化硅晶圆的成本和可用性问题(Soitec、Toyota Tsusho/Kwansei Gakuin大学、Sumitomo Metal Mining/SiCoxs、英飞凌/Siltectra等)。

作为及时应对新兴功率碳化硅市场的捷径,企业需要在整个价值链上获得创新。虽然许多公司正致力于构建垂直整合供应链,以确保其碳化硅业务的长期安全,但很少有公司在整个碳化硅价值链上开发出强大的专利组合,日本的丰田和电装是个例外。

功率碳化硅的供应链/价值链

许多公司可能没有预料到欧洲或中国是功率碳化硅业务的关键市场,因此需要加强其在这些地理区域的知识产权地位。为此,大多数领先公司需要将内部创新能力与外部创新源相结合,例如通过并购运营(如onsemi/GTAT、ST/Norstel、Wolfspeed/APEI、Danfoss/Semikron)、许可协议(如II-VI/GE)或知识产权合作(如丰田/电装、奥迪/ABB),以加速其碳化硅技术的部署。

“更重要的是,全球创新战略重点不仅在建立垂直整合的生产线方面,从而压低供应商利润率并在内部确保供应链的安全,它还使参与者在发展过程中不受供应链不同层次——从材料优化到模块集成技术和成本壁垒的限制,”Comyn说:“因此,在供应链的各个阶段拥有关键专利的老牌企业有望在市场上获得长期竞争优势,而新来者在碳化硅行业面临着特别高的进入壁垒。”这也表明,主要参与者的知识产权战略对强化整个碳化硅价值链关键技术至关重要。

中国发展碳化硅产业似乎有点晚,但现在有望在价值链的各个层面迎头赶上,近年来针对众多碳化硅产业和研发项目提供了资金。2021年,功率碳化硅领域的新进入者三安光电宣布投资25亿美元建立中国第一条垂直整合碳化硅生产线,这是中国服务自身市场的雄心壮志的一个案例。

不过,对于碳化硅领域的新参与者来说,要满足碳化硅功率器件所需的材料质量,通常不仅需要强大的专业知识和巨大的投资,而且还需要在晶体和外延生长、切片、抛光等方面进行多年的开发,更不用说碳化硅器件制造和测试的难度,以及汽车应用(功率碳化硅的主要市场)的苛刻要求。因此,目前中国功率碳化硅技术的发展给碳化硅行业带来了许多问题。

这份碳化硅专利报告指出,中国参与者正在塑造中国新兴碳化硅供应链,加速其专利活动以支持碳化硅技术的发展,更重要的是催生一个完整的国内供应链,并确保其功率半导体产品线的供应安全。

目前,中国专利申请者覆盖了整个供应链,包括各细分市场上相对成熟的IP领域,参与者种类繁多(学术、工业、代工、IDM、集成商、纯玩家等),涉及密集的IP合作和IP传输网络。因此,在供应链的大多数环节,中国与外国供应商的技术差距有望缩小。

关于发展碳化硅产业

一些理性思考

图源 | Asia Times

上面提到中国碳化硅发展存在一些问题,这里分析一下。目前,国内碳化硅产业看上去红红火火,但硅的霸主地位依旧不可撼动,80%集成电路仍在使用硅,而碳化硅的优势主要在于其功率特性。

车用市场是碳化硅首先引爆的应用市场,2022年以后,SBD会因为国内厂商的崛起引发激烈竞争,而车规MOSFET应用的高壁垒形成了精英赛道,能够跑到最后的竞争者有限。因此,是否有能力开展MOSFET的研发,是否有能力出货,就成了判断碳化硅器件公司成功与否的客观标准。

未来,从产业链价值分布及客户优势等方面看,上游拥有衬底量产技术、外延能力的企业,以及拥有功率半导体器件经验、下游客户或具备大量应用数据的功率半导体公司将有望脱颖而出。其中产能十分关键,而国内厂商大部分讲的是规划产能,并不等于有效的高质量产能,有实力真正实现大规模量产的并不多,最终良率偏低、影响产能的项目可能会被以兼并重组的方式淘汰。

2022年“两会”提案中,代表们多次提及半导体及相关产业,希望继续发挥新型举国体制优势,进一步强化国家科技重大专项对核心芯片研发创新的支持力度,进一步扩大国家集成电路产业投资基金投资规模。

碳化硅的发展还受限于标准不够完善,虽然行业正在获得一些认证,但借用的AEC Q-101、AQG324只是入门级要求,在车规级碳化硅方面需要更高级别的现场认证,国内刚刚开始有一些团体标准。

有代表建议,加速建设集成电路材料表征测试和应用研究平台,为研发机构和企业提供材料表征测试的“一站式”解决方案;建立集成电路材料相关行业标准和评价体系;加快建设自主可控的集成电路材料行业数据库,以及集成电路材料基因组技术创新平台,构建材料机理和组分、工艺和集成条件、材料和芯片性能之间关系数据库和模型,设计并筛选新材料。

还有代表表示,化合物半导体制造产业建线周期长,技术攻关难,一些企业长期处于亏损状态,急需国家有针对性的特殊政策。例如在出台“稳链强链”扶持政策时,充分考虑化合物半导体晶圆制造企业的特点,在选择头部企业、承担国家重大项目以及税收等方面给予支持和扶持。

总之,以碳化硅为代表的第三代半导体投资不是一朝一夕的事情,必须有长远规划,也需要有芯片企业、汽车等应用企业的共同参与,还要构建产业人才的引进与培养长期机制,才能实现长期可持续发展。