迈向航天新时代——中国商业航天产业全景分析

2022-06-09

作者:李佩

来源: 火石创造

航天产业作为一种典型的知识与技术密集和附加产值高的产业,在发展之初由政府主导,开展太空探索的目的主要是服务于国家安全和军事作战的需要。因此,航天产业历来被视为是大国战略博弈的聚焦点和国家层面的专属竞技领域,航天产业的发展水平是一个国家综合实力与国防实力的体现。

近年来,在全球新一轮工业革命的驱动下,全球航天产业发展迎来大发展大变革的新阶段,靠国家包揽包办的发展模式已然发生改变,商业航天成为助推航天产业快速发展的新生重要力量。全球著名的航天科技公司SpaceX 的液体燃料火箭发射、可重复利用火箭技术达成了航天史上的标志性成就,其推出星链宽带(专网通信)、卫星发射(卫星代工)以及商业载人航天和运载等新商业模式拓宽了航天产业全新应用场景。以SpaceX为代表商业航空企业通过技术创新和商业新模式推动着世界航天产业的迅速发展。

全球商业航天如火如荼的发展推动航天事业空前繁荣,吸引了社会各界的广泛关注,彰显了航天产业商业化蕴含的巨大生命力和无限活力。随着2015年航天领域向民间资本敞开大门,中国商业航天开始进入起步和探索阶段。时至今日,我国在航天产业的多个领域已产出商业化成果,许多民营企业的研发成果与应用服务已将商业航天蓝图变为现实。可以预见,在“征途是星辰大海”的新航天时代,中国商业航天发展具有巨大的想象空间。

01

中国商业航天发展历程

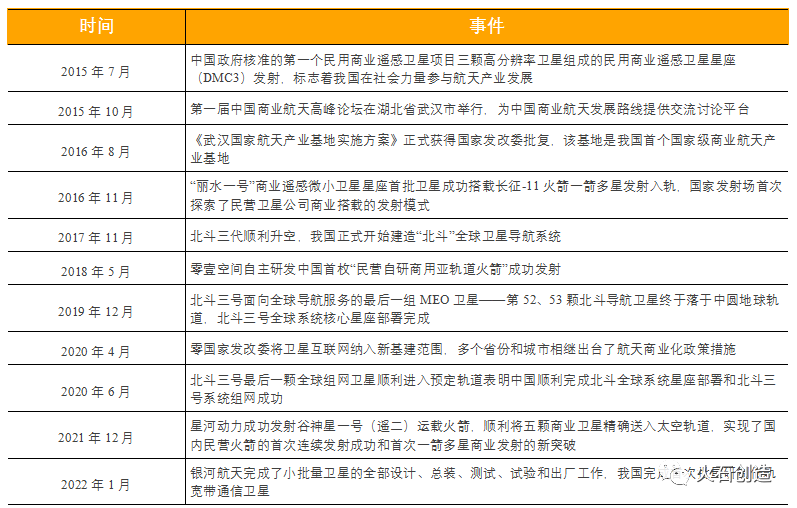

表1:中国商业航天发展重大事件回顾

资料来源:火石创造根据公开资料整理

自2014年始,政府颁布一系列旨在推动航天产业多元化投资和产业化应用的相关文件,长期由国家垄断的航天产业首次向民营资本敞开大门。2015年普遍被认为是中国商业航天发展的元年。2015年7月,我国首个民用商业遥感卫星星座(DMC3)“北京二号”发射成功,标志着我国社会力量参与航天产业的重大发展。在商业航天相关支持政策、发展规划纲要的指引,社会资本的广泛参与、核心技术的不断突破以及国家将卫星互联网纳入“新基建”战略等推动之下,中国商业航天产业方兴未艾,市场上已有一大波航天企业加入商业航天发展浪潮,参与航天各赛道竞争,商业航天产业发展格局初具雏形。

02

中国商业航天的市场规模

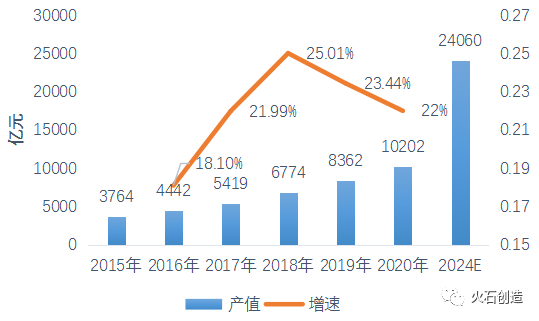

我国商业航天自2015年起步以来,产业规模呈现逐年增长态势,产值由2015年的3764亿元增长至2020年的10202亿元,年均增长率达22%,更是在2020年实现商业航天市场规模首次突破万亿元。随着数字技术持续发展和应用领域的不断拓宽、北斗全球导航系统星座组网成功、卫星互联网在2020年被纳入国家“新基建”范畴,商业发射需求将快速增长,航天产业化发展程度将大幅提高,商业航天市场将持续加速扩容。预计到2024年我国商业航天市场规模将达到24060亿元。

图1:我国商业航天市场规模情况与预测

数据来源:火石创造根据公开资料整理

03

中国商业航天领域企业发展格局

从企业类型看,根据企业产权性质可划分为国家队和民营商业航天企业。国家队以航天科技、航天科工两大央企集团参与者为代表,大多具有国家科研院所和国资背景,在需要大量资金投入和技术支撑的卫星发射、卫星制造以及重大航天工程相关的卫星应用领域承担主力军和顶梁柱的作用。例如,2019年,中国航天科技集团发布“龙”系列运载火箭研制和发射计划,主要目的是为了满足我国日益增长的商业载荷入轨需求。航天科技和航天科工集团分别提出了“鸿雁”和“虹云”低轨卫星通信星座计划,计划于2023年底完成构建国内低轨卫星通信系统,将有力带动地面设备、通信系统运营产值规模扩大。而在市场化程度更高、应用场景更加丰富、市场空间较为广阔的的卫星应用领域,民营商业航天企业的参与程度更高,表现更为出色。总体上中国商业呈现“大央企引领、多民企参与”的多元市场主体参与竞争的格局,共同引领我国航天产业蓬勃发展。

从企业数量来看,我国商业航天企业近年来数量增长迅速。自2015年以来,随着大量资本涌入,大量初创型民营航天企业应运而生,市场主体不断扩大。根据相关资料统计,中国已注册商业航天企业数量在2018年底有141家,2019年底增加到194家,增幅达37.6%。到2020年底,中国已注册商业航天企业数量313家,相较于2019年增长61.3%。2018年到2020年,企业数量实现两年内翻番。

从行业细分领域看,截至2020年底注册的商业航天企业中,属于卫星制造领域的企业有84家,属于卫星发射领域的企业有47家,属于卫星运营领域的企业有48家,卫星应用领域的企业数量最多,达到134家。相较于2018年,在卫星应用领域企业数量大幅增长,这与卫星互联网技术迅速发展、低轨卫星通信多方向应用、北斗导航技术广泛进入民生领域具有较大关联。

图2:2018-2020我国商业航天企业数量

数据来源:火石创造根据公开资料整理

图3:2018-2020我国商业航天分领域企业数量

数据来源:火石创造根据公开资料整理

03

商业航天产业链分析

图4:商业航天产业链

来源:火石创造根据公开资料整理

商业航天全产业链分为上中下游三个环节。产业链上游是卫星制造;产业链中游包括卫星发射服务和地面设备制造,其中,卫星发射服务主要涉及运载火箭制造产业链;产业链下游主要是卫星运营与服务。

(一)卫星制造

卫星制造环节主要由卫星平台、卫星载荷和卫星总装集成三部分构成。其中,卫星有效载荷是卫星入轨后用于执行卫星特定的仪器、设备或分系统,有效载荷的种类因任务类型的不同而异;卫星平台是指除了有效载荷或有效载荷舱以外卫星的其余部分,属于卫星的基础通用模块,主要包括热控、结构、供电、数据管理、推进、资轨控制、遥感测控等分系统组成。最后将卫星各大部分进行总装集成测试,生产出应用领域不同的卫星产品。

全球范围内,以SpaceX、OneWeb、Telesat为代表的典型商业航天企业纷纷规划建造大型低轨卫星通信星座。我国的低轨卫星星座计划已启动,航天科技集团的鸿雁计划、航天科工集团的虹云工程及行云工程等三大通信卫星星座组网均计划在低轨轨道部署,国电高科研制运营的首个低轨卫星物联网星座“天启星座”将于今年全部完成部署。低轨星座通过成百数千颗小卫星(通常指1000公斤以下的卫星)实现整个星座的商业组网,全球多个低轨互联网星座计划正在推进,未来将有数以万计的卫星飞向太空。低轨卫星星座的蓬勃发展带动了小卫星需求量的大幅增加,具有体积小、发射成本低、生产周期短等特征的微小卫星批量化生产成为卫星制造的发展趋势。以中国卫星、航天科技为代表的国有资本和以微纳星空,银河航天、天仪研究院等为代表的商业卫星民营企业都将聚焦低轨通信卫星星座,推动小微卫星产业规模部署。

(二)卫星发射服务和地面设备制造

航天产业中游分为卫星发射服务和地面设备制造环节,运载火箭是商业卫星发射的主要提供方。

1.运载火箭制造

人造卫星、载人飞船、空间探测器等有效载荷搭载运载火箭入轨,因此商业火箭制造是卫星发射服务的关键环节,其主要构成包括箭上设备、发动机、箭体结构以及火箭总装集成。商业运载火箭研发生产具有周期长、技术门槛高、资金需求量大的特征,因此产业领域内企业数量相对较少。航天科工和航天科技两支航天国家队占据商业发射领域较大市场份额,航天科工旗下的“快舟”系列和航天科技集团旗下的“长征”系列满足绝大部分商业卫星的发射需求,以零壹空间、星际荣耀、蓝箭航天等为代表的大型商业火箭企业研发的商业运载火箭近年来陆续发射成功。

如何降低成本是商业火箭研制重点关注的方面,商业航天企业将重点开展以下三个方面进行成本控制。

(1)“一箭多星”。“一箭多星”技术即运用一枚运载火箭同时或分批将数颗卫星释放进入相应轨道的技术,能够大幅降低发射成本,提高发射效率。美国商业航天公司SpaceX公司运用猎鹰9号运载火箭发射最多曾将143 颗小型卫星发射升空,创造世界单次发射卫星数量最多的记录。目前我国仅达到了一箭20星的发射水平,仍有巨大提升空间。

(2)火箭回收并重复使用技术。火箭回收并重复使用技术,即能够部分或全部回收航天器上部件,并重复使用。通过火箭子级的回收与复用,可大幅降低火箭发射成本,目前,全世界唯一能够重复使用的运载火箭只有SpaceX的猎鹰9号。我国火箭重复使用技术正在探索,2019年,长征四号乙运载火箭成功实施一子级落区控制飞行演示验证,为后续垂直起降重复使用运载火箭的研制奠定坚实的基础。

(3)液体发动机技术。动力工程是运载火箭的核心,航天火箭发动机可分为液体发动机和固体发动机。相较于固体发动机,液体发动机具有更大吨位、更高的燃烧效率和深度变推力能力,能够让火箭更容易实现回收复用功能。因此,可变推力火箭发动机是实现可回收复用运载火箭的必然趋势,发展液体发动机是运载火箭企业的长期占优选择,我国蓝箭航天、九州云箭、宇航推进等火箭制造民企正在积极布局液体发动机产品。

2.卫星地面设备制造

卫星地面设备由固定地面站、移动站和用户终端组成,是卫星互联网、卫星通信运营、卫星导航系统等产业环节的终端设备,占据下游应用市场的较大份额。《2016中国的航天》白皮书强调建设由高轨宽带、低轨移动卫星等天基系统和关口站等地基系统组成的天地一体化信息网络;2020年北斗三号全球导航系统的全面建成带动我国卫星地面设备持续推广;我国“十四五”规划也明确提出要建设,高速泛在、天地一体、集成互联、安全高效的信息基础设施。可以预见,随着国家政策的持续推动和卫星下游应用市场的不断开拓,我国卫星地面设备市场规模将进一步扩大。

(三)卫星运营与服务

卫星运营与服务是人造卫星应用环节,各类人造卫星的应用主要集中在通信、导航和遥感三大领域。

1.卫星通信

卫星通信是指将人造卫星作为中继站,把地球站发上来的电磁波放大后再反送回另一地球站,实现两个或多个地球站之间的无线电通信。卫星通信与地面通信相比,具有覆盖面积广、不易受地面状况约束、可使用的频谱资源更为丰富等优势。卫星通信技术广泛应用于广播电视、宽带服务等商业领域。

高清特别是超高清节目对于卫星通信容量需求大,高通量卫星通过高水平的频率复用和使用,比传统卫星提供高出数倍甚至数十倍乃至百倍的容量,具有带宽更高、速度更快、接收端更便携的优势。2022年虹云星座、鸿雁星座、银河航天星座建设将完成阶段性部署,在近地轨道提供低带宽、低速率的窄带物联网卫星星座,低轨的高通量卫星将成为未来空间网络网络的基础空间设施,推动我国进入低轨通信时代。届时,视频通话、高清视频点播等业务规模持续扩张。同时,高通量卫星带宽容量大、抗干扰性强、且终端易于安装的特征能满足海事通信、航空机载通信、陆地车载通信等多种应用需求,未来卫星通信在海陆空等应用场景将更加普及。

2.卫星导航

卫星导航是指采用导航卫星对地面、海洋、空中和空间用户进行导航定位的技术。全球卫星导航系统主要有美国的全球定位系统(GPS)、 俄罗斯的全球导航卫星系统(GLONASS)、中国的北斗卫星导航系统(BDS)以及欧盟的伽利略定位系统(GALILEO)。

2020年,随着我国北斗三号全球卫星导航系统最后一颗组网卫星在西昌卫星发射成功,我国自主建设、独立运行的全球卫星导航系统全面建设完成。随着北斗系统建成,卫星导航将商业航天行业下游主要应用领域之一。北斗卫星导航系统已在交通运输、农林渔业、海上遇险搜救、城市治理等生产性活动与政府服务方面得到广泛应用,并广泛走进电子商务、移动智能终端制造、智能可穿戴设备等大众消费和民生领域。未来,北斗导航系统将朝向高精度、系统化方向发展,并与5G、物联网、云计算、大数据相融合,为人工智能、云计算、区块链等新技术基础设施提供精准时空信息,拓展出更为广阔的市场空间。随着卫星导航系统的不断更新、综合性能的持续提升以及产业融合带来的升级变革,卫星导航产业的民用市场将持续保持高速增长态势。

3.卫星遥感

卫星遥感是利用人造卫星通过电磁波(包括光波)的传播与接收感知目标的属性及空间分布特征并加以进行分析处理,实现对地球的观测与监控。

实际应用中,卫星遥感应用主要以国防及政府在国土、应急安全、气象领域为主,随着技术进步、成本下降,以及市场上各行业对高质量地理空间数据的需求增加,遥感卫星在精准农业、森林病虫灾监测、环境监测等方面的商业应用快速崛起。在遥感卫星商业化进程推动下,我国商业遥感卫星的发射次数大幅增加,市场参与主体逐步增多。我国民营上市公司欧比特已开始建立遥感卫星星座“珠海一号”。长光卫星建设的光学遥感卫星星座“吉林一号”的商业遥感卫星星座在轨数量达到41颗,是我国目前最大的光学遥感卫星星座。

图5:我国商业航天企业图谱

来源:火石创造根据公开资料整理

05

总结

全球航天商业化的背景下,太空领域成为竞争新高地,太空探索的大航天时代已然开启。2015年以来,在政策扶持环境及资本的助推下,我国行业航天发展迅速,产业发展格局初步构建。当前,随着卫星互联网纳入新基建,商业航天国企和民企的各类型卫星星座部署计划逐渐完成,卫星制造及应用领域的产业化进程进一步加快。我国“十四五”规划指出,打造全球覆盖、高效运行的通信、导航、遥感空间基础设施体系,建设商业航天发射场,进一步促进了商业航天的发展。在政策和商业环境的驱动下,北京、西安、深圳、上海、武汉、宁波、广州等多个城市相继出台商业航天领域政策规划,加快商业航天布局。

“十三五”期间我国商业航天完成了从无到有的跨越,如今正步入赶超发展的重要时期。国家方面,重点需要优化航天顶层规划设计、推进航天制造基础设施开放共享;商业航天企业方面,须加强技术创新能力,开发面向用户与市场的可行的商业模式。通过政府企业的合力推进,商业航天产业在这一段新征程中将续写新的辉煌!