中国芯片内耗战的隐忧

2022-06-17

来源:半导体产业纵横

中美长期博弈持续,半导体国产化进程加速。中国大陆越来越多的企业入局造芯,不论是手机、车企甚至家电厂商都开始了“造芯之路”。

这时候不禁有人发问:“科技的尽头是造芯?”

在过去两年多时间里,美国先后四次对华为出手,不仅往华为5G通讯设备泼脏水,并且还利用修改芯片禁令的方式,限制华为使用5G芯片,直接影响了华为手机业务。

但任何事情都是有两面性的,美国对华为的断芯,不仅影响了华为的发展,也对中国本土半导体企业带来了巨大影响,甚至引起了全球半导体市场的大洗牌。如今中国半导体产业全面开启自研,且“去美化”进程正在加快。

芯片短缺和大幅涨价让很多企业意识到,供应环节不能过度依赖国外,而是应该在国内寻找合适的芯片供应商,或者自主研发芯片,这对于自主芯片研发厂商是一次难得的机遇。

半导体市场自 2019 年开启景气周期有望持续三年,根据 SEMI 收集的各机构对 2022 年全球半导体市场规模及增速预测,2022年市场规模预测均值为 5700 亿美元,平均的预测增速为 10%,最高预测增速超过 15%。

芯片企业迅速裂变

“缺芯”浪潮持续发酵下,“跨界造芯”愈发吃香。2021年无论是车企还是手机厂商,又或是互联网大厂都接二连三得扎进“造芯”赛道,甚至于连地产、家电、百货、水泥厂等企业也直接横跨到科技业开始造芯之路。

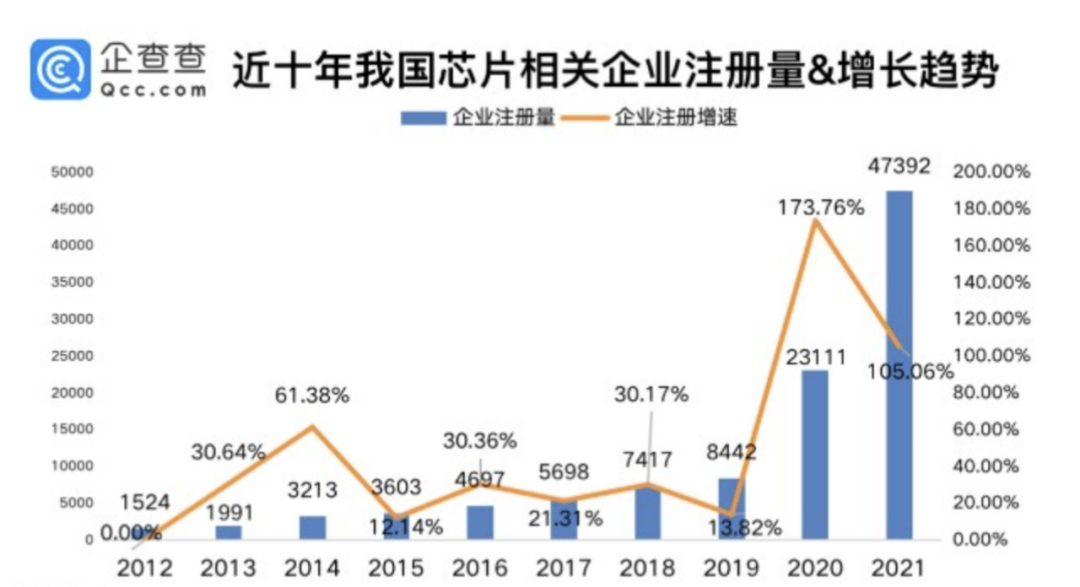

企查查数据显示,我国目前现存芯片相关企业12.04万家。近10年来,我国芯片相关企业注册量不断增加,2020年和2021年急速增长。2019年我国新增芯片相关企业8442家,同比增长13.82%。2020年新增2.31万家,同比增长173.76%。2021年新增4.74万家,同比增长105.06%。

来源:企查查

中国芯片公司数量的暴增,到底是真实的繁荣还是浮躁的“财富密码”?

同时,太多芯片企业注册,也极有可能导致资金分散和人才荒的局面分散资金和人才的投入,毕竟芯片本就是资金、技术、人才密集型企业。

人才分散

据中国半导体协会预测,2022年中国芯片专业人才缺口将超过25万,而到2025年,这一缺口将扩大至30万人。

就芯片市场大环境而言,大量的芯片公司的出现就必然会导致人才分散。芯片行业开启“内卷式”人才争夺。在《2022人才市场洞察及薪酬指南》中指出,在芯片供应持续紧缺的背景下,薪酬表现为各职能全线上涨。其中,CPU/GPU领军人物、异构计算的领军人才,AI芯片研发总监年薪均超过200万;集成电路领域的IC设计工程师、生物医药领域首席医学官等岗位跳槽薪资涨幅最高可达50%。一名创新型人才同时被10个以上猎头接触或雇主邀请面试,手里有4-5个Offer稀松平常。

企业求贤若渴,但高端人才又分外紧缺,招人难、留人难成为制约创新型企业发展的难题。

国内的创业团队逐渐消失,涌现出了众多的造芯“小作坊”,此外又有相当一部分企业由于启动资金有限并没有自己的“根据地”,而是通过融资来维持自己的生存,这种种结果不利于半导体产业进一步做大做强。

各路诸侯抢资金

2021年我国芯片赛道披露融资总金额超3876亿元,远超2020年全年的1097.69亿元。而最新数据显示,2022年前三个月,市场融资事件已达共310起,是2021年同期的4.6倍,披露融资总金额已超350亿元。

众所周知,芯片产业非常烧钱。一条成熟的14nm芯片制造生产线,大概需要100亿美元,导致众多企业陷入“抢资金”大赛。由于投入到芯片制造端的成本相对高出非常多,不仅资本消耗高,耗时长,也几乎难以回收投入成本,一个亿的资金扔进去就像打水漂,一颗再大的蛋糕给很多人分,也很难有企业能脱颖而出。

芯片产业大多环节需要十年以上的积累方显成效,涌入的资金并不能在短期内全面提升行业的技术、产业竞争力,相反,越来越多的企业开始感受到资本“过热”带来的煎熬。伴随着大量的国产创业者冒出头,为了争取有限的客户,竞争者争相报出更低的价格,几番下来,芯片行业的利润空间不断被挤压。

国内市场的内耗

我国再次掀起的“芯片热”是以多点开花式的投资为主,这样做的好处在于现阶段可以多点、多元化发展的方式可以激活创新企业的活力、促进产业竞争,激活和培养半导体人才,以竞争的方式来淘汰落后者、投机者,筛选出技术领先者和实干者。

然而,在数量庞大的芯片公司当中,总会存在一些对标同一市场的企业,尤其是那些针对未来蓝海新兴领域市场的,这些企业虽然小,但他们的估值并不小,包括我们也可以看到越来越多的芯片企业在“拆解”国际大厂的业务,通过在细分市场的布局来对标国际厂商的产品,以此来逐步实现国产替代。由于处于竞争阶段,这些企业之间无法进行强强联合。如果这些公司只顾抢占市场,就导致他们很难集中力量去攻克高端技术,进而走向国际市场。

反观国外市场聚变之路

2016年9月,日本软银集团为将移动端芯片的话语权攥在手心,以243亿英镑收购英国芯片公司Arm,使得当时非芯片公司的软银直接跃升为芯片龙头。

2016年10月高通计划花440亿美元收购恩智浦。一旦收购成功,不仅高通直接飞升车用半导体龙头,而且也会成为一个更强大的超级全球性芯片巨头。但是这一收购案最后因反垄断在2018年以失败而告终。

2017年3月,英特尔砸153亿美元巨资收购以色列初创公司Mobileye为了进一步完善Mobileye的商业版图,英特尔还在2020年5月以9亿美元收购以色列城市出行方案创企Moovit,将运营数据全部传送给Mobileye,进一步强化Mobileye的技术实力。英特尔在意识到通用技术针对未来数据计算远远不够的前提下,针对各种形态数据的计算进行全面布局,增加新的能力并弥补以往不具备的能力,这是他们的远见卓识。

2020年7月,全球第二大模拟芯片厂商ADI(Analog Devices, Inc.)正式宣布,将以全股票交易的方式收购竞争对手,全球第七大模拟芯片公司Maxim Integrated,涉及交易金额达209.1亿美元,合并后的公司估值将超680亿美元(约人民币4760亿)。

2020 年 10月 ,全球领先半导体厂商 Marvell 官宣以总价约 100 亿美元收购 Inphi。此交易之后,Marvell 将重组为一家企业价值约 400 亿美元的半导体公司。Inphi 的技术(包括 400G 数据中心互连光学模块利用到的独特的硅光子学和 DSP 技术)是云数据中心网络的核心,而 Marvell的此次收购也是为了扩大在云数据中心和 5G 网络基础设施领域的影响力。

2020年9月英伟达宣布将以超过400亿美元的价格收购ARM并预计将在2022年3月份之前成功完成交易,但最新消息显示,英伟达终止了对英国芯片设计公司Arm的收购交易。

2022年2月14日,AMD宣布以全股份交易的方式完成对FPGA第一大厂商Xilinx的收购,该交易将扩展AMD快速增长的数据中心业务。两家公司的合并将创建业界领先的高性能计算公司,从而显著扩大AMD的产品组合和客户群在各种成长型市场。

通过一系列收购案件,我们可以了解到国外大厂走的是整合路线,在这样一个技术密集、资金密集、成本敏感的行业,各国都在强上加强、锦上添花,他们都在奋力打造更多元化的芯片产业链以获得更大的市场。

如今国际巨头正在疯狂加单,前不久AMD就表示,必须先向台积电、格罗方德等供应商支付总计65亿美元预付,才能拿到订单。而高通、英伟达等巨头也斥巨资提前锁定产能。

未来,在与这些全球半导体巨头的竞争中,如果是以分兵作战的方式去抗衡,无疑是缺乏战斗力和防御力的,我们需要打造属于我们的龙头企业才能突破封锁。

龙头初现,任重道远

截至目前,中国大陆已经有以韦尔股份、兆易创新、卓胜微、紫光国微等为代表的一批公司市值超过 1000 亿,以澜起科技、圣邦股份、思瑞浦等为代表的一批公司市值超过 500亿,此外还有相当一批公司市值居于300-500 亿。

在设计方面,韦尔股份和紫光展锐分列国内前两名。目前,两家公司在不少领域已是世界领先水平,但是还存在一个巨大的问题:其架构授权的核心都被外人掌握。

设备和材料也是我们的一大短板。制造芯片的三大设备光刻机、蚀刻机和薄膜沉积,国内仅中微半导体的介质蚀刻机能跟上行业节奏。不过今年中微半导体已传来喜讯称“已通过台积电5纳米工艺的验证,拿下4道制程”,国产替代正在加速。

封测是我国半导体产业中发展最早、起步最快的行业。在这个领域,我们国家的技术做得还不错。长电科技、通富微电以及天水华天,是我国半导体封测领域的代表。不过,封测是整个环节中最简单的一个,想要有显著的技术进步还需要各环节紧密结合、共同努力。

自主研发出高性能的芯片对于中国的重要性是十分明显的,付出的代价再大,我们都必须把中国“芯”做强做大。然而,在当前的市场格局下,大家宁为鸡头不为凤尾,为争上市互相内卷。对于国内半导体产业来说,发展的窗口可能稍纵即逝,半导体的风口可能不能长久的刮下去,因此我们应该鼓励企业整合并购,集中力量办实事,要掌握核心科技而不是以数量来取代质量,在低门槛的领域无序竞争,以大局观发展半导体,走上更科学的发展道路。