汽车缺芯情况或将持续全年

2022-06-20

来源:芯世相

我们看好智能化浪潮&碳中和政策下,汽车行业将迎来价值向成长的重估机会,汽车芯片将在智能化赋能下重估,有望成为半导体行业的新推动力。

智能化驱动下汽车行业有望实现产业变革升级,加速步入万物互联+万物智联的新时代。目前消费电子已经先一步步入智能化时代,而汽车行业目前落后于消费电子(功能机到智能机)行业仍处在信息时代,未来面临着从信息时代到智能时代新的产业升级,整体过程可以类比功能机到智能机。

电动化加智能化加速,汽车芯片量价齐升

根据海思在 2021 中国汽车半导体产业大会发布的数据,汽车智能化+电动化时代开启,带动汽车芯片量价齐升,预计汽车半导体占比汽车总成本在 2030 年会达到50%。电动化+智能化趋势下,带动主控芯片、存储芯片、功率芯片、通信与接口芯片、传感器等芯片快速发展,芯片单位价值不断提升,整车芯片总价值量不断攀升。

根据 ST 在 2021 中国汽车半导体产业大会发布的数据:

与传统汽车相比,预测新能源汽车用到的各类芯片数量都会有显著的提升。以下为新能源汽车相较于传统汽车的半导体增量测算:

1)电源管理芯片:预计新能源汽车需要用到的电源管理芯片相较于传统汽车需要的芯片要增长将近 20%的芯片达到 50 颗;

2)Gate driver:预计新能源汽车用到的 Gate driver 相较于传统汽车是全新的需求,每辆车需要 30 颗芯片;

3)CIS、ISP:预计新能源汽车用到的 CIS、ISP 增加 50%的需求每辆车用到 20 颗;

4)Display:预计每辆新能源车需要 8 片;

5)MCU:新能源汽车用到 MCU 需要增加 30%的需求量每辆车至少需要 35 片;

6)IGBT、SiC:同样也是新能源车对于半导体的全新的需求

汽车缺芯持续,缺货涨价潮迭起

从 2020 年 9 月以来,因缺芯导致停工、停产问题异常突出,保供压力空前。2020年下半年以来,在疫情,需求等多重因素影响下,缺芯问题持续影响 ECU 正常供应和整车生产制造,部分领域芯片供应有恶化趋势。

汽车行业缺芯原因分析:

1)汽车智能化与电动化趋势,推动全球车规级芯片的需求增加

2)全球芯片产能投资相对保守,供需不平衡的问题一直存在

3)5G 与 IoT 快速发展,带动消费电子对于芯片的旺盛需求,进一步挤压汽车芯片产能

4)全球疫情与各类突发事件叠加,使得部分芯片厂商减产或间断性停产,正常供给关系出现中断

5)贸易战与“卡脖子”使得正常国际贸易关系撕扯,市场情绪升温,出现非正常囤货与炒货

目前缺芯的主要种类包括: 主控芯片 MCU+功率类的电源芯片、驱动芯片,根据广汽研究院测算三者占中高风险缺芯的 74%,其次是信号链芯片 CAN/LIN 等通信芯片。

汽车缺芯未来影响:从产业进展来看

1)功率半导体:有望优先实现国产替代,MOS、IGBT 今年恐难缓解,6、8 寸尤为紧缺。

2)MCU:供应链有望重新平衡,升级替代主题下单车增量不明显。

3)传感器芯片:高性能产品集中度较高,未来存在缺货风险。

4)SOC 芯片高性能产品集中度较高,未来存在缺货风险。

5)存储类芯片:占汽车半导体市场比重有望持续提升,缺货引发产品价格上浮。

1)功率半导体:有望优先实现国产替代,MOS、IGBT 今年恐难缓解,6、8英寸尤为紧缺。

MOS 紧缺年内恐难缓解,6、8英寸尤为紧张。MOS份额占上百亿规模的功率半导体市场四成左右,下游应用广泛,存量空间大,不同细分市场的景气度存在差异。新能源的半导体器件价值量约750-850 美金,其中40%-45%属于功率半导体,后者半数左右是功率MOS、IGBT 等,价值量约300-350美金。目前汽车不管高低压现在都非常紧缺,特别是新能源三电多用到的6英寸、8英寸高压器件产能极为紧缺,IGBT、超级MOS管等还没有转为12英寸,今年或不能缓解。士兰微此前曾表示,高端 Mos管供不应求,无法满足大客户需求。Mos降价主要集中在平面Mos 和低压Mos,超结Mos价格依旧坚挺。

IGBT方面,车规级IGBT 的需求量进入高增阶段,单车价值量持续提升。IGBT及IGBT 模块在新能源汽车成本结构中,占驱动系统的比重已达50%,占全车成本的比重也高达8-10%,是新能源汽车中,成本最高的单一元器件,单车价值量在持续提升,价值量占新增器件比重超过80%。根据 Omdia 2020 年报告显示,2019 年中国车用IGBT市场规模为2.8亿美元。而随着新能源汽车产业超预期增长,车规级 IGBT的需求量持续攀升。据集微网消息,由于优质产能跟不上市场需求,预计今年下半年,车规级IGBT将持续紧缺,可能成为制约汽车生产的主要瓶颈,并延续至2023年。

2)MCU:结构性缓解持续,尤其是车规级 MCU 方面

32 位 MCU、HPC 控制体系将部分抵消电动化带来的 MCU 增量需求。一方面,未来传统8 位 MCU、16 位 MCU 将通过迁移到 32 位 MCU 而从汽车中移除,集成度更高、功能更强大的 32 位 MCU 将成为主流。另一方面,未来大部分驾驶功能将由汽车 HPC 控制。现在,一辆车上有 70 到 100 个 ECU,每个 ECU(包括其中的 MCU)控制一个特定的驾驶功能,而这种分布式计算体系结构将被更集中的 HPC 体系结构所取代。

3)传感器芯片:未来伴随着搭载数量增加,短缺问题会长期存在。

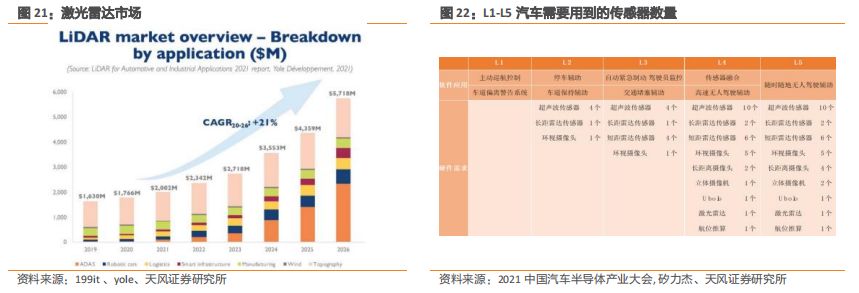

自动驾驶相关的摄像头和雷达存储芯片是汽车芯片的重要增长点。以 NVIDIAHyperion 8为例,其需配备 12 个最先进的环绕摄像头、12 个超声波模块、9 个雷达、3个内部传感摄像头和 1 个前置激光雷达。

4)SoC 芯片:高性能产品集中度较高,未来存在缺货风险。

5)存储类芯片:占汽车半导体市场比重有望持续提升,缺货引发产品价格上浮