终端电子厂:减单、停工、清库存,难!

2022-06-29

来源:芯世相

最近几年的电子厂格外的难,停工的工厂一个接着一个,“订单减少、裁掉身边的同事、最后轮到自己”,夜深人静时,电子厂从业者刘白翻来覆去的睡不着,被辞退的过程在他脑海里反复上演。

同样睡不着觉的还有芯片贸易人王浩,去年三四月份,芯片市场需求正旺,王浩凭借优秀的业务能力,一连拿下了好几个电子厂大单,在之后的很长一段时间,王浩所在的公司成了这些电子厂稳定的芯片供应商。

但最近这段时间,电子厂客户开始货比三家起来,甚至有的电子厂直接表示暂时不采购芯片,看着直线下滑的业绩,王浩愁眉不展,正是“去年的需求有多旺,今年的需求就有多淡”。

近期又有多家工厂出现了停薪放假的情况,主要还是因为订单减少,近几年,疫情、原材料上涨、产业链外移、成本高、回款慢……让部分电子厂,尤其是以外贸业务为主的中小型电子厂生产经营出现困难,濒临倒闭。

订单越少,工厂、方案商、终端等一系列客户生产的产品也就越少,传导至芯片贸易端,对芯片下单也更加谨慎,形成了“一荣俱荣,一损俱损”的局面。阅读这篇文章,你会了解:

1. 停产放假的电子厂与需求不旺的芯片

2. 电子厂:订单都去哪了

3. 是否会引发停工潮?

停产放假的电子厂 与被“牵连”的芯片

前段时间,东莞有两家电子厂发布了停工停产的放假通知,称由于疫情、国际冲突等素对全球经济贸易完成了剧烈的冲击,因此全体员工无薪放假近5个月。

将时间往前推移,会发现,自2020年疫情爆发后,电子厂停工的情况非常常见,网上随意一搜,都是企业发的停工停产的消息。

经整理,通知中导致工厂停工停产的原因主要有以下几点:

国内外订单严重脱节呈断崖式下跌;成品货物不能及时出货而造成成本积压;部分重要物料改为现金采购,公司资金链断裂;芯片等物料短缺,无法维持正常生产;芯片等物料价格上涨,成本压力大。

据《证券日报》消息,停产放假的工厂并非个例,许多电子厂,尤其是以外贸为主的电子厂都面临订单下滑、物料成本、物流成本增加等问题。如一家主做香薰机与雾化器的外贸工厂负责人表示:随着成本增加,公司今年的营收会有一定程度的下降,产品毛利率正常情况下约为20%多,但现在只能保持在15%左右,而且公司的订单情况也在大幅下滑。

据芯世相了解,刘白所在的工厂也因物料成本问题而发愁,自2020年以来,其电子厂生产所需要的芯片就进入了紧缺状态,芯片价格也水账船高,“最夸张的时候我们板子所用的芯片涨了十倍,而且有的还只要现金”。

另外,库存也是一个重要问题,疫情期间,供应链风险加剧了库存波动,再加上订单减少,物料成本和物流成本增加,许多厂商手里现金流十分短缺,甚至在前文的通知函中还出现了“老板卖房子发工资买物料”的魔幻情景。

工厂压力大,上游的芯片贸易端也不太好过,芯片贸易人王浩表示,“以往我的很多客户都是做外贸的电子厂,现在他们没业绩,一个接着一个的停产、放假,牵连着我们业绩也越来越差。”总的来说,现在的电子厂和其上游的芯片供应商已经形成了一种“一荣俱荣、一损俱损”的局面。

电子厂:订单都去哪了

PMI指数(采购经理指数)是通过对采购经理的月度调查汇总出来的指数,能够反映经济的变化趋势。PMI指数50为荣枯分水线。一般来说,PMI计算可以与上月进行比较。如果汇总后的制造业综合指数高于50%,表示整个制造业经济在扩张的讯号。低于50%表示制造业经济下降,接近40%,则有经济萧条的情绪。PMI略大于50,说明经济在缓慢前进,PMI略小于50说明经济在慢慢走向衰退。

从数据可以看出,4月份,制造业PMI指数为47.4%,比上月下降2.1个百分点,低于临界点,制造业总体景气水平继续回落探底。中国机电产品进出口商会对外贸企业的调研显示,受大宗原材料价格上涨、海运及陆运运费涨价等因素影响,不少外贸企业反映,今年的盈利能力继续呈下降趋势。

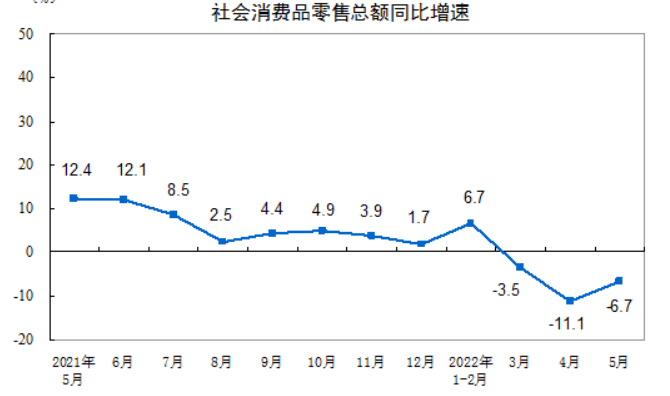

而在国内订单方面,2022年疫情复发,部分中小电子厂、企业再次被迫进入停工停产状态,居民收入严重受损,消费欲望季度低迷,国家统计局数据显示,1—5月份,社会消费品零售总额171689亿元,同比下降1.5%,其中4月份最为严重,销售额为29483亿元,同比下滑11.1%之多,其中消费电子产品、家电等领域无一幸免,需求全部下降,许多厂商都开始砍自家工厂或代工厂的单,单子少了,工厂业绩自然就不行了。

来源:国家统计局

看完了现在的情况,再回到疫情初期,可以发现自疫情爆发以来,电子厂可谓是历经磨难,经整理可以粗略分为三个阶段:

2020年疫情爆发,此时电子厂的困境可简单概括为有订单,有芯片,没人。

2020年末期-2021年下半年,工人的问题逐渐缓解,但缺芯进入白热化阶段,此时电子厂的困境可简单概括为有订单,有工人,没芯片。

2021年-2022年,缺芯陆续缓解,受疫情、需求淡、产业链外移等诸多因素影响,此时的困境可简单概括为有芯片,有工人,没订单。

展开来说,2020年疫情爆发,各地都实行了一定的疫情防控政策,比如工厂停工停产、员工回老家后居家隔离等,对于工厂来说,产线停止是一件十分严重的事情,因为电子厂前期投入都比较大,买设备、建厂房、建立产线,不但投入高,而且回本周期还很长,只能靠着订单的利润,一点点收回投入的成本,直至成本完全收回后,才开始盈利。

而因疫情导致员工居家隔离后,电子厂无法线上办公,因此有部分工厂表示2020年初,工人存在一定的短缺。

2020年末,工人问题逐渐缓解,但缺芯正式开始,许多芯片的价格开始暴涨。在网络平台有电子厂负责人分享,电子厂能留住客户的优势主要有5个:品质、交期、账期、服务、价格。

据了解,很多电子厂的品质其实都差不多,因为大家的设备都大差不差,工艺、参数、生产流程也差不多,那种“满级大佬一身神装虐杀新手村小号”的情况已经很少见了;一般情况下,各厂交期不会相差太长时间;在账期方面,对于一些急于收回成本的工厂来说,因此大家一般不会打账期牌;服务也很重要,在品质、交期、账期、都差不多的情况下,服务做的越好,自然越能取得客户的认可,因此这点各厂都在努力做。

而最能显现出差异化的就是价格方面,而价格的差异就差在芯片上面,缺芯潮爆发后,芯片价格水涨船高,甚至一天一个价,还不一定有货,如果工厂有更好的渠道,就容易获得订单。

该负责人还表示,他们所生产的板子用的MCU是ST的STM32F103VET6。

从STM32F103VET6的价格走势可看出:

常态下,STM32F103VET6价格为12元左右;

2020年9月,STM32F103VET6涨到了16元左右,甚至还有人卖到20元;

2021年8月,STM32F103VET6涨到了400元左右;

目前,STM32F103VET6的价格回落到130元左右,与常态价格相比仍有较大差距。

该负责人透露,在板子上还有一些其他的芯片,也从几元涨到了20几元,对于一些利润不高的板子来说,其芯片溢价已经远远超过了总利润,举个例子:

以前:客户有单直接下。

后来:得到报价后先货比三家,如果价格差的比较多,可能就不会在这家工厂做了,因此丢失了一些客户,订单也损失了很多。

此前,芯世相采访过方案商樊工,樊工就曾因为所用芯片价格过高而停产过一段时间,没有在工厂下单。(详情请阅读→ST是怎么变成“渣男”的?)

“还有一些客户,干脆直接不要了,导致我们生产好的板子全部积压在仓库”,据刘白表示,自己所在的工厂,目前已经积压了很多库存,如果不能及时处理掉,换成现金流,工厂将会有资金链断裂的风险,到时候别说买物料接单了,甚至连发工资都成问题。

而在社交平台上,也有电子厂发声,称客户去年的订单不要了,现在工厂已经积压了6000块板子,其中有3000块板子已经装好了芯片,继续处理库存换取现金流。

当下来看,缺芯的情况虽然已经有所缓解,但仍有许多其他原因导致订单锐减,如疫情导致工厂停产、闭环生产,生产效率低下,同时疫情还导致物流受阻,运输成本加大,对供应链的稳定性造成了严重影响,再加上近年来,制造业产业链一直有向东南亚转移的趋势。疫情导致的内部供应链不稳定和产业链外移带来的外部竞争压力,让客户在下单时更加谨慎,也有了更多选择,订单自然就被分走了一部分。

“其实也不是所有的电子厂都这么难,有一些订单稳定的厂,就不会有这么多担心。”据刘白表示,一些大型的电子厂积累了很多认可度高的客户,即使目前形势严峻,但依然会选择继续下单,可对于许多中小型电子厂来说,没有订单就有可能出现工厂运营问题,“工厂成百上千万的设备,有订单的时候叫设备,没有订单的时候就是5毛钱一斤的废铁。”

种种因素叠加在一起,越来越多的电子厂被迫“躺平”,开始停工放假,还有的厂因为缺口过大,干脆直接宣布关门。

是否会引发停工潮?

疫情导致的停工停产、物流受阻、上游原材料涨价、上游原材料供给不足、消费需求下降、产业链外移的竞争压力……一系列的因素导致了近年来的电子厂开始“水逆”,停工的现象也不断发生。

“反正没有订单,做多亏多,躺平总比关门好。”其实相比于关门,停产确实是权宜之计,如前文提到东莞某电子厂,选择以停产放假的形式让自己“躺平”,既可以规避掉强行生产带来的成本压力,也可以减少高昂的工资支出,一旦几个月后,订单回暖,还可以东山再起。

而在芯片贸易市场,近期的需求也一直下行,躺平的电子厂、砍单的终端、低价竞争的国产中低端MCU……越来越多的贸易商表示芯片不好卖了,大家也都在坚持,贸易人王浩表示,“电子厂生产订单越多,从芯片市场采购的物料才越多,希望他们放假之后都能尽快复工,也能给我们带来一些需求上的增长。”

但刘白却表示:“如果5个月后复工,还是没有订单,那依然摆脱不了关门的风险。”