2022年中国各地半导体行业政策

2022-09-15

来源:今日半导体

一、半导体设备产业定位及概述

按生产流程分类,半导体设备可以分为硅片制造设备,晶圆制造设备和晶圆封测设备。硅片制造设备主要有单晶炉、抛光机、切片机、研磨机、清洗机。晶圆制造设备主要有沉积设备、涂胶机、曝光机、光刻机、刻蚀机、去胶机、清洗机、ALD设备、CVD设备、PVD设备。晶圆封测设备主要分为封装设备和检测设备。

主要半导体设备分类示意图

资料来源:公开资料整理

二、半导体设备政策背景

设备自给率过低及中美贸易摩擦下动荡的国际环境促使集成电路设备等高端制造领域加速自主可控与国产替代进程。我国相继推出一系列产业支持政策,加速半导体设备国产化。根据《国家集成电路产业发展推进纲要》,到2030年集成电路产业链主要环节达到国际先进水平,一批企业进入国际第一梯队,实现跨越发展。整体来看,我国半导体设备行业迎来了前所未有的政策契机。

近年来半导体设备国产化相关政策

资料来源:公开资料整理

三、半导体设备产业定位简析

1、半导体设备

半导体专用设备泛指用于生产各类半导体产品所需的生产设备,属于半导体行业产业链的支撑环节,在半导体产业链中的地位至关重要,摩尔定律推动微处理器的芯片面积持续缩减,对半导体设备的技术要求也随之提高。半导体专用设备是半导体产业的技术先导者,芯片设计、晶圆制造和封装测试等需在设备技术允许的范围内设计和制造,设备的技术进步又反过来推动半导体产业的发展。

半导体设备产业定位示意图

资料来源:公开资料整理

2、需求:集成电路

我国集成电路发展较晚,高技术壁垒背景下,国产企业短期内仍无法完全突破。数据显示,2021年中国集成电路产量达3594.3亿块,加上净进口量,表面国内集成电路需求量近6800亿块。作为全球最大的半导体需求国之一,产业利润主要集中在中游晶圆制造和芯片设计等,国产受限于技术及设备差距,产业仍主要集中封装测试等领域,利润水平较低,国产化势在必行

2012-2021年中国集成电路产量及增长率

资料来源:国家统计局,华经产业研究院整理

3、需求:汽车电子

随着国内新能源汽车渗透率持续增长,电动车相较油车整体汽车电子需求持续增长,将带动汽车电子迎来新一轮爆发。数据显示,2021年中国汽车电子市场规模达1104亿元,同比2020年7.3%,目前电动车在车载显示、智能驾驶领域仍存在较大技术限制,如HUD面临的投影效果受光线影响较大,自动驾驶在转向领域仍为突破机械操纵等,预计随着汽车领域持续智能化、电动化推进,汽车电子市场规模将持续扩张。

2017-2021年中国汽车电子市场规模及增长率

资料来源:公开资料整理

四、全球半导体设备规模

1、市场规模

就全球半导体设备市场规模变动而言,随着下游消费电子需求回暖,叠加汽车电子产业快速扩张,全球半导体产业景气度高涨带动半导体设备市场规模持续扩张,数据显示,2021年全球半导体设备市场规模达1026.4亿美元,同比2020年增长44%以上,经历了2019年产业的整体萎缩,产业回弹规模更快。就趋势而言,目前汽车电子仍有较大发展空间,整体消费电子在东南亚等地渗透率有提升空间,半导体设备规模将保持扩张趋势。

2015-2021年全球半导体设备市场规模及增长率

资料来源:SEMI,华经产业研究院整理

赞助商广告展示

2、市场结构

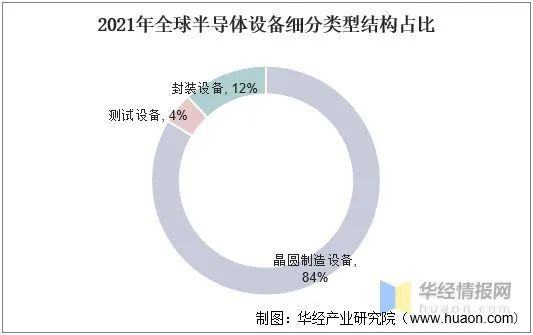

细分产品类型而言,晶圆制造设备种类众多且技术壁垒深厚,如光刻机等产品价格极高,是半导体设备的主要组成部分,相较2020年结构(晶圆制造设备占比84%、封装和测试分别占比9%和6%),封装设备因销售额同比增长87%左右,远高于晶圆设备增速(44%)和测试设备(30%),占比提升至12%左右。

2021年全球半导体设备细分类型结构占比

资料来源:SEMI,华经产业研究院整理

3、区域分布

就全球半导体区域分布而言,我国大陆再次成为全球最大的半导体销售区域,2021年销售额达29.62亿元,同比2020年增长58%,但仍主要集中在封装和测试设备,晶圆设备仍有较大渗透空间。韩国和中国台湾销售额分别为249.8亿美元和249.4亿美元,差距较小,中国大陆、韩国和中国台湾占比全球总销售额77.5%。

2021年全球半导体设备主要国家销售额分布

资料来源:SEMI,华经产业研究院整理

五、中国半导体设备产业现状

1、市场规模

就中国半导体设备市场规模变动而言,政策持续推动叠加芯片国产化需求越加明显,半导体设备作为影响芯片的关键技术组成,整体市场规模持续扩张。数据显示,2021年中国半导体设备市场规模达296.4亿美元,同比2020年增长58%左右。目前国内半导体产业相较国际先进水平仍有差距,除开产品技术工艺外,设备差距更是限制半导体技术发展的关键,如ASML光刻机被“现代工艺之花”,国产设备差距极大,随着国内政策持续鼓励,我国半导体设备国产化替代空间广阔。

2015-2021年全球半导体设备市场规模及增长率

资料来源:SEMI,华经产业研究院整理

2、国产化进程

虽然目前国内半导体设备需求占比全球最高,但国内整体国产化水平仍较低。中国电子专用设备工业协会数据显示,2021年国产半导体设备销售额385.5亿元,同比2020年增长58.71%,国产设备整体仅占20%左右。

2021年中国半导体设备国产化占比情况

资料来源:中国电子专用设备工业协会,华经产业研究院整理

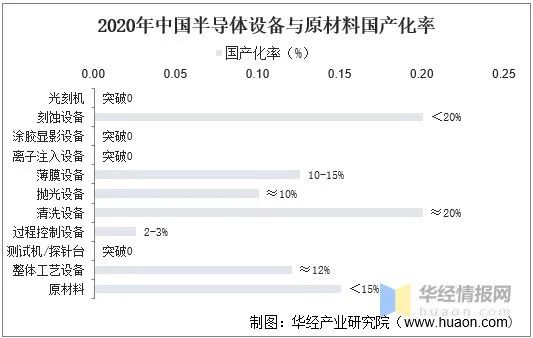

就目前国内主要半导体设备国产化率情况而言,刻蚀设备、薄膜设备、清洗设备技术要求较低,国产突破较早,目前国产化率都在10%以上,但光刻机、涂胶显影、离子注入、探针台等仍未来完全量产的产品,目前技术水平仍停留在研发及提升技术方面,这些设备不仅价值量占比高,且对工艺品质影响较大,是实现国产替代的战术重心。预计随着国内半导体国产化政策持续推进,半导体设备国产化推进空间巨大。

2020年中国半导体设备与原材料国产化率

资料来源:公开资料整理

六、竞争格局

从全球半导体设备竞争格局来看,半导体设备种类众多,高端设备价值较高,营收位列全球半导体设备厂商前列,目前半导体产线中最具价值量环节(光刻机、刻蚀机、薄膜沉积)的三大海外龙头分别是:阿斯麦、拉姆研究、应用材料,形成了稳态竞争格局。数据显示,2021年全球前三半导体设备企业分别为应用材料、阿斯麦和东京电子,营收分别为241.72亿美元、217.75亿美元和172.78亿美元,其中东京电子主要产品为半导体光刻涂层/显像,沉积,干蚀刻和清洗相关设备。

2021年全球前十五大半导体设备厂商营收

资料来源:芯智讯,华经产业研究院整理

光刻机被称作“现代工艺之花”,光刻机是光刻工艺的核心设备,也是所有半导体制造设备中技术含量最高的设备,包含上万个零部件,集合了数学、光学、流体力学、高分子物理与化学、表面物理与化学、精密仪器、机械、自动化、软件、图像识别领域等多项顶尖技术。全球光刻机市场主要由荷兰的阿斯麦(ASML)、日本尼康和佳能三家把持,其中ASML更是全球绝对龙头,几乎垄断了高端光刻机(EUV)市场。2021年阿斯麦42台EUV系统贡献了63亿欧元销售额。

2018-2021年阿斯麦EUV光刻机出货量变动

资料来源:ASML公报,华经产业研究院整理

七、半导体发展趋势

目前大力提高中国大陆半导体设备及材料供应商的竞争力,对保障中国半导体产业链安全具有显著的溢出效益,有助于大大降低美国等出口管制所带来的风险。因此,尽管存在巨大的进入壁垒,中国政府将继续重点支持本土的半导体设备及材料行业,即使在中美关系缓和以及设备松绑的预期下,国产化大趋势不变。

更多信息可以来这里获取==>>电子技术应用-AET<<