半导体何时复苏?分析师:无法预测!

2023-08-24

作者: L晨光

来源:半导体行业观察

本文作者:李晨光

本文来源:半导体行业观察

原文链接:https://mp.weixin.qq.com/s/f3QTi4hjDa4kKv8ZzurPdg

日前,花旗银行分析师表示,由于半导体市场的不确定性挥之不去,无法提供2024年的收入指引,也无法表明近期内可能出现的复苏幅度。

这在“产业复苏”、“市场回暖”等字眼不断充斥着人们神经的当下,绝对算不上一个好消息。

近段时间来,恰逢行业厂商的季度财报新鲜出炉,我们不妨以芯片巨头们的中期业绩和未来预期作为判断此轮半导体产业走势的一个缩影与注脚,通过来自产业界各方的视角,来审视当前半导体行业正在经历怎样的变化与波动。

消费市场,正在回暖?

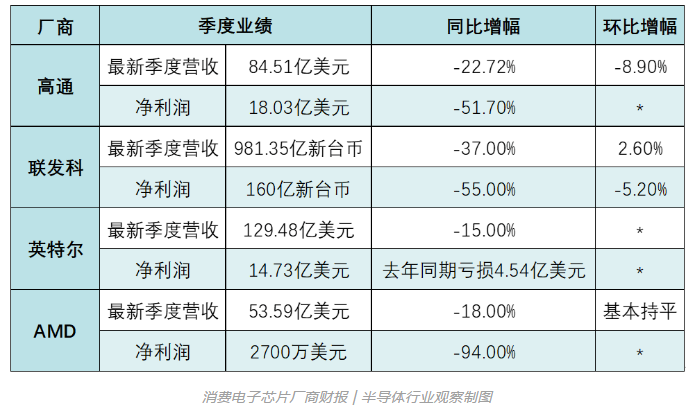

高通:积极削减成本

显然高通在2023财年第三财季的表现并不太理想,手机芯片业务是其占比最高的一项,但因消费电子市场不景气,安卓系统设备销售低迷,拖累了整体表现,直接影响了业绩。

据其财报信息,在高通负责销售智能手机、汽车和其他智能设备芯片的QCT部门中,汽车芯片及其软件是唯一的亮点,营收同比增长13%至4.34亿美元,已连续11个季度取得了两位数的同比涨幅,但汽车业务目前占高通总收入的比例太低,仅5%左右,很难弥补其他业务的损失。

高通高管在电话会议上表示,手机和其他电子产品的零部件支出减少将持续到今年年底,预计第四财季的销售额将达到81亿至89亿美元。这一区间的中间点远低于分析师平均预估的87.9亿美元。

这一前景再次引发了人们对智能手机行业多年来最严重衰退的担忧。高通称,总体而言,与2022年相比,今年的手机出货量将至少以较高的个位数百分比下降,这表明前景略有黯淡。

基于目前市场形势的高度不确定性,高通首席执行官Cristiano Amon表示,将对市场预期持保守态度,并积极采取削减成本的措施,优先将资源分配给支持未来增长和业务多元化机遇的部分。根据高通向美国证券交易委员会(SEC)提交的季度报告中显示,高通的削减成本行动很可能是要进行裁员,已调整了2.85亿美元相关费用,其中绝大部分会是员工的遣散费用,预计本财年结束前执行完成。

联发科:部分消费电子需求回温

对于业绩的变动,联发科在财报中指出,本季营收环比提升主要因部分消费性电子产品需求回温。本季营收较去年同期减少,主要因终端需求下降,各产品线客户调整库存。

联发科CEO蔡力行表示,上半年半导体产业受到全球需求疲弱的影响,库存消化周期延长。最近联发科观察到主要客户的库存水位已逐渐降至相对正常的水准,客户需求也显示出一定程度的稳定。

但是由于全球消费电子终端市场需求依然疲软,客户仍然谨慎管理库存,不过预计下半年业务有望逐步改善。针对第三季的营运展望,蔡力行预期智能手机、网络芯片和电源管理芯片的营收改善,有望抵消智能电视和其他消费类芯片产品的下滑。

蔡力行强调,通过结合英伟达在软件和 AI 云端的实力,联发科将进一步强化在未来汽车软件领域的竞争力。因汽车产业导入周期较长,预计 2026 年开始才将有较显著的营收贡献。

英特尔:扭亏为盈,PC市场逐渐复苏

由于半导体行业的萧条,全球PC市场需求疲软,芯片巨头英特尔在过去几个季度一直在苦苦挣扎。尤其是2023年第一季度,由于个人电脑和服务器市场下滑以及对其中央处理器的需求下降,英特尔出现了有史以来最大的亏损。如今英特尔终于迎来了转折,扭亏为盈。

英特尔首席执行官Pat Gelsinger在与分析师的电话会议上表示,公司预计所有业务部门在年底前仍将“持续疲软”,服务器芯片销售要到第四季才会复苏。他还表示,云计算公司更注重为人工智能用的GPU,而不是英特尔的CPU。

值得注意的是,作为英特尔重要业务板块,PC市场举足轻重。根据前不久IDC公布的统计数据显示,2023年Q2全球PC出货量同比下降了13.4%,连续6个季度市场收缩。但Q2市场表现已经好于预期。本次英特尔公布财报也显示,PC业务环比增长18%超出预期,对于下半年PC市场逐渐复苏,给出了积极信号。

而更让人期待的就是AI能否成为PC市场的新拐点,对此英特尔相当重视。英特尔认为AI PC是未来几年PC市场的关键拐点。在电话会上,基辛格称非常看好人工智能,表示英特尔计划“将人工智能构建到我们制造的每一款产品中”。

AMD:数据中心业务将大幅增长

AMD对第三季度的预测并不理想,预计销售额约为57亿美元,低于华尔街预期的58.1亿美元。另一方面AMD表示,数据中心和嵌入式业务部门将实现全年增长。

AMD首席执行官Lisa Su在电话会议上表示,AMD预计数据中心业务“下半年将出现大幅增长”,而且很有可能发生在第四季度。这对AMD来说将是一次转机,AMD在全球个人电脑销量下滑的情况下一直在苦苦挣扎。此前,AMD报告称收入连续两个季度同比下降。

尽管如此,投资者仍然希望AMD能够通过在数据中心市场从竞争对手英特尔手中夺取更多市场份额来继续发展业务。

此外,AMD也希望AI能提振PC芯片销售。Lisa Su表示,随着微软希望把生成式AI融入到Windows和Office等软件中,AI将成为未来PC需求的一个重要推动力。

存储芯片“筑底”

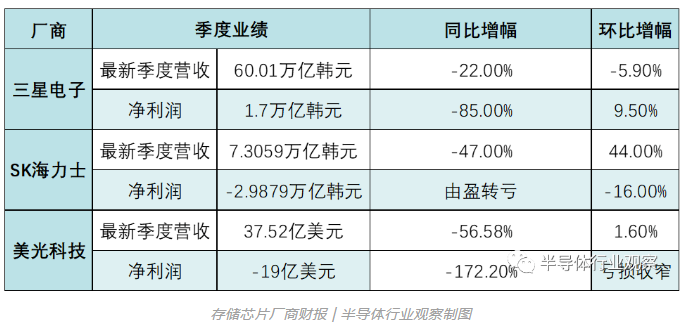

三星电子:继续削减内存产量

三星电子高管在财报电话会上坦言,本季度由于客户持续调整,服务器需求仍旧疲软,不过库存已有所减少,DRAM存储芯片出货量超过了上季度的预期,并环比改善。

三星电子预测称,考虑到库存在5月份或已达到峰值,下半年仍将继续削减内存产量,尤其是NAND闪存相关产量。考虑到库存好转,他们预计今年下半年需求将逐渐改善,而客户的库存调整可能会逐渐减少。

同时,三星在财报会议上强调,未来5年,人工智能相关芯片的需求将迅速增长,而且其看到超大规模客户对高带宽内存(HBM)的高需求,三星计划在2024年将把HBM供应能力同比翻倍。

SK海力士:存储市场低谷已过

SK海力士表示:“随着以ChatGPT为中心的生成式AI市场的扩大,面向AI服务器的存储器需求剧增。因此HBM3和DDR5等高端产品销售增加,第二季度营业收入比第一季度增加44%,营业亏损减少15%。”

在业绩说明会上,SK海力士解读近期的存储器市况表示:“用于AI的存储器需求强势将在今年下半年得到延续,半导体存储器企业的减产效果或将逐渐明显。”

因此,SK海力士拟在今后以HBM3、高性能DDR5和LPDDR5 DRAM等用于AI的存储器、基于176层NAND闪存的SSD为中心,持续提高销售业绩,从而加速改善下半年业绩。

SK海力士CFO金祐贤表示:“存储器半导体市场已经过了低谷,开始呈现恢复态势。公司将以高性能产品技术竞争力为基础,为快速改善业绩而不懈努力。”

美光科技总裁兼首席执行官Sanjay Mehrotra也表示:存储器行业已经度过了收入低谷,预计随着行业供需平衡逐渐恢复,利润率将有所改善。美光第三财季营收、毛利率和每股收益均高于指导区间的中点。

综合来看,全球头部存储厂商的二季度财务报告,环比上一季度普遍出现不同程度上涨或降幅收窄,当然同比基数较高的2022年,依然有较大幅度下滑。

但“筑底”是存储厂商在近期描述的关键词之一。

从历史周期维度看,存储行业周期约为3-4年,本周期自2020年Q1起始,于2022年Q1价格阶段性见顶,目前已连续6个季度降价,处于周期筑底阶段。

随着上游存储原厂纷纷祭出稳价、减产举措,二季度存储行业陆续开始出现环比向好走势。多家存储头部厂商都表示,行业已经开始筑底。

价格方面,今年Q2起,多家供应商发出触底信号。先是三星和美光向经销商发出通知,不再低价接单DRAM及NAND;空间端,短期来看23Q2起存储芯片规模或将逐季增长,长期来看AI催化下存储需求有望数倍提升。

当前行情中,AI成为DRAM行业不可忽视的成长驱动力,核心技术HBM成为业绩会中的高频词。而对于NAND Flash闪存市场,则由于不太受到AI浪潮需求所牵引,其复苏进度可能会慢于DRAM。

在Yole原本的预测中,全球存储芯片市场将于2023年第二季度开始复苏,但其最新报告指出对于2023年第三季度的存储芯片市场不用再抱太大希望,乐观估计市场将从今年第四季度开始回暖。

据台湾经济日报、科技新报援引美国市场调查机构发布的最新报告称,美光、西部数据等存储芯片供货商认为产品价格已跌到底,开始取消以折扣价提前进行批量交易的模式,甚至开始抬高价格。该调查机构预计,Q3起,存储芯片价格下跌幅度将会收窄,部分产品合约价格很可能从Q4起出现上升拐点,不同产品线情况有别,明年有望全面复苏。

业绩会上存储厂商有提到,其PC和手机终端客户的库存情况已经得到持续改善,有分析认为,伴随下半年消费电子行业旺季到来,存储产品价格也有望企稳回升。

产能调整方面,三星表示,下半年将维持下调产量的计划,选择性地对部分DRAM和NAND产品的生产进行调整,特别是NAND产品,不过公司并未具体说明;SK海力士也有类似思考,表示与DRAM相比,NAND具有较高的行业库存水平、较低的盈利能力,因此决定进一步削减NAND产量,对其额外减产5%-10%。

模拟大厂,库存攀升

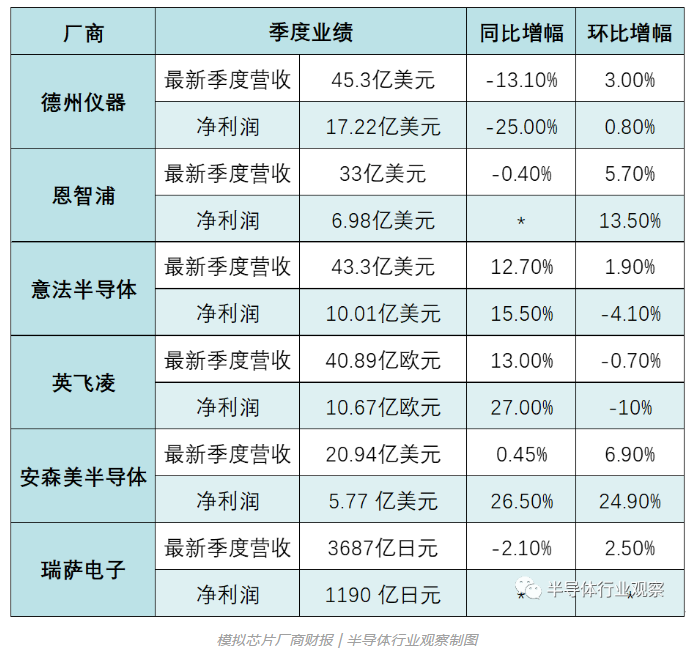

德州仪器:行业仍比较难熬

德州仪器CEO Haviv Ilan表示:“与上季度类似,除了汽车以外,我们的终端市场都表现疲软。”汽车市场以外的客户继续削减新芯片订单,转而依赖现有库存。

在库存方面,德州仪器二季度库存天数已经增加了12天至约207天,库存金额季增4.41亿美元至37亿美元。如果按美元价值计算,三季度库存金额可能会再次增长。

德州仪器首席财务官拉 Rafael Lizard 表示,目前客户取消订单的数量仍处于较高水平,这表明客户仍保持谨慎。

德州仪器预测,第三季度营收将位于43.6亿美元到47.4亿美元之间,这一预测范围的中位值已经低于华尔街分析师平均预期的45.9亿美元。

作为半导体市场的“晴雨表”,德州仪器的三季度业绩展望,也预示着整个半导体行业的日子还比较难熬。

恩智浦:汽车芯片销售强劲

恩智浦财报显示,当前智能手机市场依然低迷,虽然移动芯片订单中的 Android 部分略有增长,但预计近期不会全面反弹。

由于汽车制造商们对汽车芯片的需求仍然非常旺盛,恩智浦汽车业务营收占据多数份额,且实现环比与同比增长,其他两项业务同比大幅下滑,但环比呈现复苏趋势。

恩智浦CEO Kurt Sievers表示,恩智浦的所有重点终端市场营收趋势表现均优于预期。上半年业绩以及第三季财测让恩智浦更加相信,公司正成功度过消费者业务的周期性低迷。与此同时,汽车、核心工业和通讯基础设施业务持续强劲。

意法半导体总裁兼首席执行官Jean-Marc Chery称:“公司收入表现继续受到汽车和工业增长的推动,部分被个人电子收入下降所抵消。

英飞凌首席执行官JochenHanebeck表示,半导体市场趋势“阴晴不定”,电动汽车与新能源需求较高,但个人电脑与智能手机等消费电子产品需求较低。英飞凌预计第四财季营收约为40亿欧元,低于市场预期的41.3亿欧元,分部业绩利润率约为25%,也低于市场预期的26%。

瑞萨电子总裁兼首席执行官柴田英俊表示:2023年第二季度的业绩“几乎符合预期”,尽管想为复苏做好准备,但总体而言,仍然存在一种不确定性。

展望下一季度,瑞萨将继续减少晶圆的用量,提升产线的利用率。而对于工业、基础设施以及物联网和汽车两大应用市场的库存调整,瑞萨电子认为,下一季度,两方面市场的整体库存水平还将持续攀升。

综合来看,上述模拟芯片大厂最新季度的财务报告也反映出消费电子景气度正在发生变化。德州仪器在消费电子领域经历了几个季度的下降后在Q2转为低个位数百分比增长;恩智浦表示正在成功渡过消费者业务的周期性低迷期;瑞萨的个人电脑和消费者业务营收与去年相比仍大幅下降,但在Q2触底,几乎符合预期。

随着头部大厂进一步降低产能稼动率以控制库存,加上消费电子市场逐渐复苏,以及汽车和工业领域能持续拉动,库存周期拐点将越行越近,预计从第三季度开始行业或将出现温和增长。

晶圆代工:未来市场持续低迷

台积电:AI需求难抵消费市场下滑

智能手机和个人电脑需求下滑冲击台积电业绩,使其第二季度收入和利润率双双下滑。

台积电的利润下滑是2019年以来首次出现,为此台积电也下调了对今年的预期,将全年销售额将下降10%。

随着客户持续清库存,台积电近年来一直面临销售下跌情况。在此之前,疫情引发了对智能手机和数据中心等设备需求的增长,使得台积电曾有一段强劲增长时期。但现在这一增长已经结束。

在投资者会议上,台积电公开讲述了当前AI产业的繁荣并不能掩盖目前全球宏观经济疲软的事实,这不仅是由于中国市场的复苏晚于预期,而且全球各个区域和应用的需求都不佳。台积电总裁魏哲家称,客户在今年全年将更为谨慎,并着重于管控库存。

台积电总裁魏哲家预计,晶圆代工行业规模将在2023年同比下滑14%~16%。而对于全年资本支出,台积电也趋于谨慎,预计今在320亿美元至360亿美元的底部区间。台积电财务长黄仁昭强调,台积电每年资本支出规划均以客户未来数年需求及增长为考量,在短期不确定因素下,台积电适度紧缩资本支出规划。

联电:库存调整情况估延续到第四季度

联电强调,第二季营收的59%来自差异化的特殊制程业务,22/28nm营收占比最高,占总营收的29%,高于上一季度的26%。

联电共同总经理王石指出,从最终应用来观察,看到WiFi、数字电视和显示器驱动IC等消费领域的需求出现短期复苏,电脑相关产品的需求也较上季温和回升。

展望下半年业绩,王石坦言,虽然第二季度看到复苏的微光,但晶圆需求前景仍不明确,且整体终端市场气氛仍疲软,预期客户近期还是维持严谨的库存管理,库存调整情况估延续到第四季度。

王石进一步表示,中国大陆复苏力道比预期慢,总体大环境也延续低迷态势,导致终端需求依旧不振,尽管部分产品如电视、个人电脑和服务器需求有回升,但难抵总体消费力减弱。展望未来,联电预计第三季度产能利用率将在65%左右。

本土晶圆代工双雄:量增价跌、净利润减幅较大

整体来看两份财报,无论是中芯国际,还是华虹半导体,随着芯片市场持续低迷,消费电子需求低于预期,中芯国际、华虹半导体均出现量增价跌、净利润大幅减少等情况,两家公司业绩持续承压、遭遇“寒冬”。

中芯国际CEO赵海军在财报电话会上表示,虽然中国和全世界的经济社会都已全面常态化运行,但对电子产品的需求低于预期,集成电路产品库存依然高起,市场信心不足,芯片公司压缩开销。

从整个市场来看,手机和消费电子领域仍处于创新瓶颈期,没有新的亮点,需求不增反降,换机周期变长,个人电脑、工业、新能源车等细分行业供需逐渐趋于平衡,行业下行已经触底,但依然面临包括去库存速度低于预期,需求增长缺乏动能,以及地缘政治影响在内的诸多挑战。

华虹半导体CFO王鼎提到,目前嵌入式内存、NOR闪存芯片领域需求缓慢、收入减弱,正在经历一个修正阶段,预计会在年底前发生变化。

不止是中国两家晶圆代工公司,联电、格芯等厂商早前也表示,芯片产品库存消化的速度比预期要慢,市场比想象当中要弱,终端需求并未达到预期增长,甚至台积电面临AI服务器的强劲需求也抵消不了行业下行状况。

此外,力积电新季度净利润同比暴跌94.11%。力积电总经理谢再居表示,第二季缺乏长期需求信号,单季8英寸和12英寸的产能利用率大致都在60%-62%左右。因此下半年该公司仍持保守看法,预期旺季将不旺。

世界先进在第二季度的“以量换价”策略成效不佳,近期转而掀起价格战。第三季度不仅给大客户返点,还进行大幅降价促销,降幅达到10%,部分成熟制程降幅超过20%。

设备厂商:2024年强劲反弹

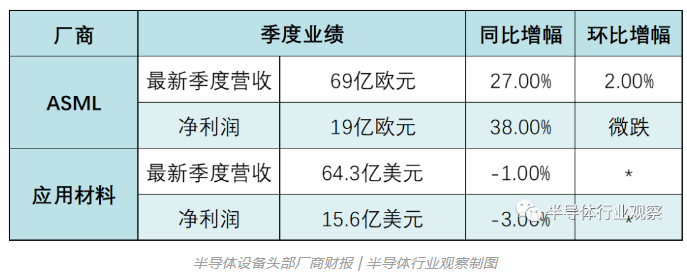

ASML:连续5季度创历史新高

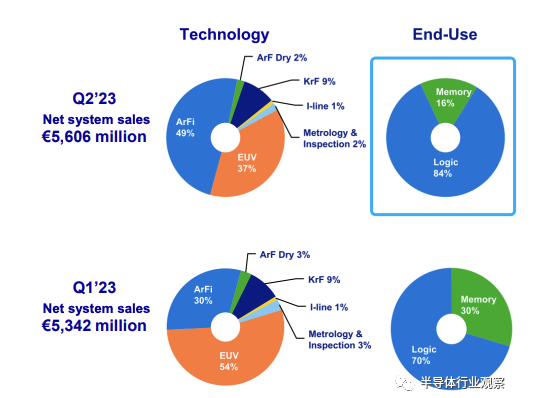

ASML二季度营收69.02亿欧元,连续5个季度创历史新高,在半导体行业实属罕见。

具体看光刻机方面,Q2共出货113台,其中EUV从上季度的17台减少到了12台,ASML对EUV业务的增长预期也从40%减少到25%。

ASML本财季EUV出货因Fab先进制程扩产节奏放缓,反而浸没式DUV需求超预期,浸没式DUV营收近5个季度以来首次超过EUV。

ASML总裁兼首席执行官Peter Wennink表示,由于DUV收入强劲,尽管由于不确定性增加,ASML预计2023年将出现强劲增长,第三季度净销售额预计将在65亿至70亿欧元之间,毛利率约为50%。

尽管面临着更为显著的不确定性,相较于2022年度,ASML预计在2023年仍可凭借DUV带来的可观营收,实现30%的净销售额增长率,在毛利率方面也将略有提升。

总的来说,ASML作为全球半导体设备厂,能在半导体下行周期中全年实现30%的增长,实属罕见。

应用材料:存储低迷,AI提速

从各项业务指标来看,应用材料在晶圆代工、逻辑及其他半导体系统方面业绩表现良好,营收占据半导体系统总营收的79%,高于去年同期的66%;在存储芯片领域的业务营收则稍显疲软,其中DRAM设备占据半导体系统总营收的17%,NAND Flash设备占比为4%。

应用材料方面对此表示,其存储芯片客户的支出正处于十多年来的最低水平。

应用材料总裁兼首席执行官Gary Dickerson表示:“过去几年,我们将战略和投资重点放在关键技术上,以加速物联网和人工智能时代的到来,使我们能够在 2023 年持续取得强劲业绩,并定位应用材料公司实现可持续的卓越表现。”

应用材料首席财务官Brice Hill在电话会议上表示,应用材料约5%的晶圆厂设备专门用于人工智能市场。相比之下,数据中心芯片的比例为20%,物联网设备的比例为10%至15%。但AI市场正在迅速增长,并将成为未来的重要工作量。

当前受半导体市场需求疲软影响,应用材料的晶圆制造客户一直在放慢扩张计划,以应对电子元件供过于求的市场状况。不过,应用材料认为,半导体产业将能摆脱短期问题,未来收入可达1万亿美元的规模。

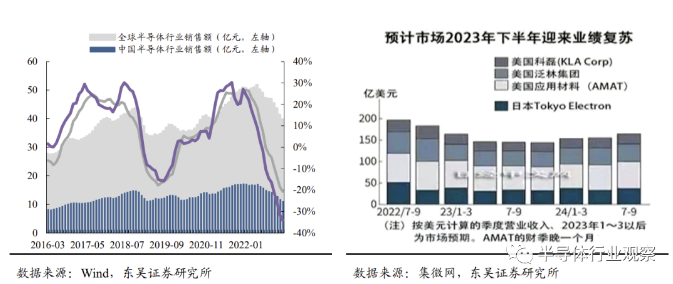

整体来看,半导体产业景气度将在Q3有望迎来反弹。受整体需求影响,全球半导体行业的销售额连续7个月同比下滑,行业景气度筑底。半导体市场上一次负增长出现在2020年1月,目前半导体市场规模经过7个月的下滑回到2020年9月的水平。伴随经济回暖及消费复苏,行业龙头厂商如应材、泛林、东电等半导体设备大厂均预期市场会在2023年下半年迎来复苏。

SEMI此前发布公告显示,继2022年创下1074亿美元的行业纪录后,半导体设备在2023年的销售将下跌18.6%至874亿美元,超过SEMI在2022年年底预测的16.8%降幅。

但SEMI总裁兼首席执行官Ajit Manocha表示:“尽管当前面临阻力,半导体设备市场在经历了历史性的多年运行后,在2023年进行了调整后,预计将在2024年出现强劲反弹。”

EDA厂商:AI赋能

根据过往规律来看,在行业处于下行周期阶段的时候,EDA和IP市场通常会在整体市场放缓之前下跌,但要比市场恢复得更快。但这次的下行周期却没有发生这种情况,EDA厂商的业绩一直保持坚韧。

新思科技Q3营收为14.9亿美元,同比增长19%,高于市场预期。同时,新思科技公布好于预期的第四季度指引,因为人工智能(AI)创新推动了对定制半导体设计的需求。

Cadence在2023年第二季度也取得了出色的业绩。Cadence首席执行官Anirudh Devgan表示:“凭借其无与伦比的前景,生成式人工智能开始在全球范围内产生重大影响。过去几年我们对人工智能的专注,加上我们的计算软件专业知识和人工智能核心的宝贵数据,使我们处于独特的地位,能够发挥这一变革性技术的巨大潜力。”

能看到,EDA/IP供应商也成为了AI浪潮下的受益者。

AI发展对EDA厂商的影响,不同于只卖设备和芯片的供应商,EDA厂商至少有两种方式从生成式AI中受益:一方面是提供用于AI芯片设计的EDA工具;另一方面,EDA厂商还可以利用生成式AI,将其添加到其自己的软件中,来进一步帮助完成芯片设计。

EDA三巨头新思科技、Cadence、西门子EDA目前均已经推出各自的AI工具。现有的AI工具已经在当下为芯片制造商提供了生产力和速度方面的大幅改进,逐渐显现出优势。因此,在AI技术的指引下,EDA公司将迎来新的增长机遇。

写在最后

通过对上述半导体产业链各环节头部大厂最新季度业绩的观察,能看到全球半导体行业以下趋势:

半导体周期或已经基本见底,但终端需求复苏乏力;

AI是当前半导体投资最大主线,带动HBM、先进封装、设备、EDA/IP等领域广受关注;

汽车市场需求强劲,未来增长空间较大。

尽管当前半导体市场相较2022年依旧低迷,但全球芯片销售额已连续三个月出现小幅上升,激起人们对市场在下半年反弹的乐观情绪。

浦银国际证券认为,半导体行业各厂商的估值周期,在一定程度上能体现出行业触底抬升的趋势。市场开始认知到半导体行业基本面周期上行即将到来,而不同环节不同厂商进入上行阶段的时间点和速度存在差异。这也是各企业在预期未来行业走势时存在差异的关键原因所在。

也正如文章开头所说,没人能表明近期可能出现的复苏幅度。但好在,“寒气逼人”的芯片行业,似乎传来了一丝暖意。

更多精彩内容欢迎点击==>>电子技术应用-AET<<