广和通被迫1.5亿美元出售境外优质资产以避免美国制裁

2024-07-30

来源:芯智讯

7月26日,国产通信模组大厂——深圳市广和通无线股份有限公司(以下简称“广和通”)发布公告称,为应对当前国际市场环境的复杂变化,公司全资子公司深圳市锐凌无线技术有限公司(以下简称“深圳锐凌”)车载前装无线通信模组业务,包括Rolling Wireless (H.K.) Limited的部分资产及负债及卢森堡锐凌100%的股权(以下统称“交易标的”),以1.5亿美元的价格出售给位于卢森堡的EUROPASOLAR S.àr.l.公司(以下简称“EUROPASOLAR”或“交易对方”)。

公告称,在2024年7月3日,广和通及全资子公司深圳市锐凌无线技术有限公司、Rolling Wireless (H.K.) Limited就已经与交易对方签署了《资产购买协议》。截至7月26日日,《资产购买协议》约定的交割条件已经满足,交易各方已完成深圳锐凌车载前装无线通信模组业务交割相关的股权变更、资产过户相关工作,本次交易已完成交割。本次交易完成后,深圳市锐凌无线技术有限公司及其子公司不再从事车载前装无线通信模组业务,广和通不再持有卢森堡锐凌股权,卢森堡锐凌及其下属子公司不再纳入广和通合并报表范围。

由于深圳锐凌的车载前装无线通信模组业务属于广和通旗下的一项非常优质资产,并且出售价格溢价较低,受该消息影响,广和通A股股价在7月29日暴跌19.58%,收于12.12元/股,市值跌至92.81亿元。

面临美国制裁压力,被迫出售?

资料显示,广和通成立于1999年,是中国首家上市的无线通信模组企业。作为全球领先的无线通信模组和解决方案提供商,广和通提供融合无线通信模组和物联网应用解决方案的一站式服务,产品种类覆盖蜂窝通信模组(5G/4G/3G/2G/LPWA)、车规级模组、智能模组、GNSS模组及天线产品,覆盖了云办公、移动宽带、智慧交通、智慧零售、智能机器人、智慧安防、智慧能源、智慧工业、智慧家居、远程医疗、智慧农业、智慧城市等行业。根据市场研究机构Counterpoint Research的数据显示,2023年第三季度,广和通以7.3%的市场份额位居全球蜂窝物联网模块出货量第二。

深圳锐凌的境外车载前装无线通信模组业务是广和通在2020年增资收购Sierra Wireless旗下的全球车载前装模组相关资产获得的,当时交易对价为1.44亿美元(约合人民币10.46亿元)。该项业务主要终端客户包括 大众集团、PSA(标致雪铁龙集团)及FCA(菲亚特克莱斯勒汽车公司)等全球知名整车厂,以及LG电子、马瑞利、松下等Tier1厂商。

对于此次出售深圳锐凌的境外车载前装无线通信模组业务原因,广和通虽然在公告当中仅表示,是“为应对当前国际市场环境的复杂变化”,但实际上应该是为了解决该业务未来可能面临的被美国制程的风险。

早在2023年8月,美国国会众议院“美中战略竞争特别委员会”主席等人就曾向美国联邦通信委员会(简称“FCC”) 发出一封公开信函,请求FCC考虑将中国制造的蜂窝模组列入“受管制清单”。随后,深圳锐凌的个别客户对此提出了担忧希望公司采取措施消除风险。

基于上述情况,广和通才被迫出售深圳锐凌的境外车载前装无线通信模组业务,以避免出现大额商誉减值的风险,同时回笼资金,从而最大限度维护公司和股东的利益。

神秘的买方

根据公告显示,此次交易的买方EUROPASOLAR是于2024年6月3日才注册不久的新公司,由私 募 股 权 基 金 EuropaStar Fund LP 间 接 持 有EUROPASOLAR100%股权,而EuropaStar Fund LP 的普通合伙人则为 Aegis Gp Pte. Ltd。

但是奇怪的是,EuropaStar Fund LP和Aegis Gp Pte. Ltd.均是为本次交易新设立的主体。

也就是说,最终的实际交易人究竟是谁,外界依然是不清楚。

2023年净利润2.04亿元,估值10.6亿元

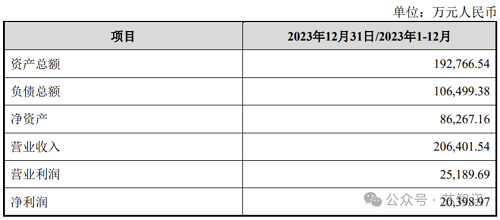

根据公告披露的信息显示,“交易标的”即深圳锐凌车载前装无线通信模组业务截至2023年底的资产总额为约19.28亿元,总负债约为10.65亿元,净资产约为8.63亿元。从业绩来看,其2023年度的营收达20.64亿元,营业利润约为2.52亿元,净利润约为2.04亿元。

作为对比,广和通2023年全年的营业总收入77.16亿元,同比增长36.65%;归母净利润5.64亿元,同比增长54.47%;扣非净利润5.36亿元,同比增长69.25%。也就是说,在2023年,深圳锐凌车载前装无线通信模组业务贡献的营收在广和通总营收当中的占比达26.75%,贡献净利润在广和通总的净利润当中的占比高达约36.17%。可以说,深圳锐凌车载前装无线通信模组业务是广和通的一个比较优质的核心业务。

根据上海众华资产评估有限公司出具《资产评估报告》显示,交易标的模拟报表口径下合并层面模拟股东全部权益评估值为106,027.15万元,相比8.63亿元的净资产,溢价约22.8%。

也就是说,广和通以1.5亿美元(约合人民币10.89亿元)的价格将深圳锐凌车载前装无线通信模组业务出售给EUROPASOLAR,与评估价相比并没有多少溢价,与净资产相比溢价约26.2%。

首付款1亿美元,5000万美元尾款分三期支付,还有业绩对赌

作为本次交易的交易对价,买方应向卖方支付基于1.50亿美元。其中,在交割时,需支付1.00亿美元。剩下的5,000万美元需要按照约定的业绩承诺来分三期支付:

(1)第一期:截至2024年12月31日的财年,交易标的经调整后EBITDA等于或大于3,000.00万美元,买方应不晚于2025年5月31日向卖方提交2024年EBITDA报表,并在该EBITDA报表最终确定且具有约束力的20个工作日内向卖方支付1,000.00万美元(“第一期收益”);

(2)第二期:截至2025年12月31日的两个财政年度的累计经调整EBITDA等于或大于6,000.00万美元,买方应不晚于2026年5月31日向卖方提交2025年EBITDA报表,并在该EBITDA报表最终确定且具有约束力的20个工作日内向卖方支付等于2,000.00万美元减去第一期收益支付的金额(“第二期收益”);

(3)第三期:截至2026年12月31日的三个财政年度的累计经调整EBITDA超过6,300.00万美元但少于9,000.00万美元,业绩承诺对价支付应按以下公式计算:业绩承诺对价 = 5,000.00万美元 ×(截至2026年12月31日的三个财政年度的累计经调整EBITDA – 6,300.00万美元)/ 2,700.00万美元。如果业绩承诺对价减去卖方此前收到的第一期收益和第二期收益为正数,则买方应支付该差额给卖方;如果该差额为负数,则卖方应支付该差额给买方。在每种情况下,买方应不晚于2027年5月31日向卖方提交2026年EBITDA报表,并在该EBITDA报表最终确定且具有约束力后的20个工作日内进行支付;

(4)截至2026年12月31日的三个财政年度的累计经调整EBITDA未超过6,300.00万美元,则业绩承诺对价应为零。买方应不晚于2027年5月31日向卖方提交2026年EBITDA报表,并在该EBITDA报表最终确定且具有约束力后的20个工作日内,将此前收到的第一期收益及第二期收益退还给买方;

(5)如果截至2026年12月31日的三个财政年度的累计经调整EBITDA等于或大于9,000.00万美元,业绩承诺对价支付应为5,000.00万美元。买方应不晚于2027年5月31日向卖方提交2026年EBITDA报表,并在该EBITDA报表最终确定且具有约束力后的20个工作日内向卖方支付等于业绩承诺对价支付减去卖方此前收到的第一期收益和第二期收益的总和。

(6)如果在交割日至2026年12月31日期间,买方提议出售卢森堡锐凌的控股权,在该出售时,买方应:(i) 支付所有未支付的业绩承诺对价,以便在该出售交易完成时,卖方在该等出售完成后的五个工作日内收到所有收益;或(ii) 促使该出售交易中的买方承担与支付上述业绩承诺的权利和义务;或(iii) 促使该出售交易中的买方与卖方就剩余业绩承诺对价签订新协议。

简单来说就是,交易交割时,买方EUROPASOLAR会先向广和通支付1亿美元,剩下的5000万美元将视交易标的2024财年至2026财年的EBITDA(税息折旧及摊销前利润)情况来分期进行支付,需要2024年至2026年这三年EBITDA累计达到或超过9000万美元(约合人民币6.53亿美元),买方才会全部支付完剩余的5000万美元的尾款。如果这三年的EBITDA累计超过6,300.00万美元但少于9,000.00万美元,则按照前面的公式计算后,减去前两期的已付的款额,是正数就将该差额支付给卖方,如果是负数,那么卖方就需要支付差价给买方;如果交易标这三年的EBITDA累计低于6,300.00万美元,则买方无需支付未支付的尾款,卖方还要归还之前买方已支付的尾款(如果有的话)。

在芯智讯看来,作为一项一年能够创造2亿多净利润的业务,广和通仅以高于净资产约26.2%溢价出售,似乎是有些低估的。更何况该交易的付款方式还是采取了首付款1亿美元,再加分三年付尾款的方式,并且还需要承诺2024年至2026年这三年的业绩。这相当于是购买方准备拿交易标未来三年的利润来支付尾款了,如果未来三年利润不达标,甚至都无需支付尾款。

所以,整个交易对于买方来说,风险是可控的,而对于广和通来说,本身标的资产出售的溢价就不是很高,还要通过对赌业绩来收取尾款实在是有些“蛋疼”,即便是对于交易标的未来业绩非常自信。当然,这当中需要考虑广和通此次出售标的资产原因——“为应对当前国际市场环境的复杂变化”。不少分析人士都认为,这是为了避免未来中美对抗加剧背景下该海外业务“被制裁”的风险,毕竟现在汽车相关领域已经成为了美国关注的一个重点领域。

对此此次交易的影响,广和通强调,此次交易符合公司的长远发展战略,符合公司及股东的整体利益,不存在损害公司及其股东特别是中小股东利益的情形。本次交易完成后预计将使公司本年利润总额和现金流有所增加,最终数据以审计结果为准。