2024年我国主要数据交易场所发展现状分析

2024-10-23

来源:天翼智库

随着国家数据局正式成立,围绕数据交易流通的各项工作全面铺开,数据交易所迎来发展黄金时期,“一地一所”市场格局渐成气候,贵阳、深圳等头部数交所交易规模翻倍增长。本文通过爬虫技术收集并分析其中32家建设较为成熟的数交所,从平台建设、产品类型及交易情况、入驻数商等维度深入剖析,总结我国数据交易所现阶段的发展特征。

数据交易市场发展概况

1.各地数据交易场所相继成立,市场竞争越发激烈

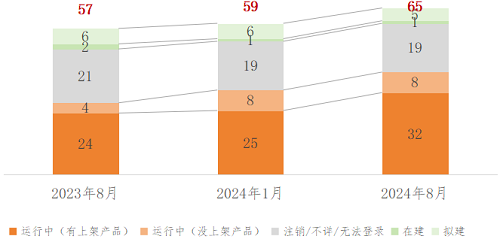

2023年8月以来,江苏、湖北、吉林、内蒙古、安徽、陕西、辽宁、浙江8 个省(区、市)有12家数据交易场所正式启动运营。截至2024年8月,全国已有26个省(区、市)开展数据交易场所、交易公司组建工作(部分已关闭或停摆,部分仍在建设中),国内主要数据交易场所达到65个,这些数据交易场所大多采取国有全资、“国有资本+民营资本”共同持股两种股权架构和“政府指导+市场化运营”的运营模式。

云南的昆明国际数据交易所已于9月初成立,青海、宁夏、西藏等空白地区也在规划之中,全国各省(区、市)一地至少一个数据交易场所的格局正在形成。考虑短期内场内交易市场规模有限,近年数据交易场所竞争将更加激烈,数据交易机构或将面临巨大的创新和生存压力。

图1 近一年国内数据交易场所发展数量变化

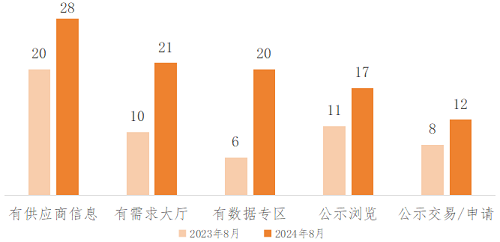

2.交易平台公示信息逐渐完善,平台运营越发成熟交易平台公示信息逐渐完善,平台运营越发成熟

数据交易场所数据专区建设逐步完善。近一年来新增14个带数据专区数所,如苏州大数据交易所根据数据应用场景,新设医疗健康、工业、金融服务等6个数据专区;浙江大数据交易中心设置宁波、温州等9个地市专区。

场内交易需求逐步活跃。广州数据交易所等11个数据交易场所为参与者新设需求大厅,成立较早的西部数据交易中心需求大厅发布需求已达2222个,成为数据需求发布最多的数所;相较而言,其余数所的需求大厅发布需求仍不足百个,尚在起步。

图2 具备基本要素的数据交易场所两期数量情况对比

3.数所协同发展:数所联合发布倡议,积极推进数据互通互认

2024年5月,国家数据局推动下,北京国际大数据交易所等24家数据交易机构联合发布《数据交易机构互认互通倡议》,截至7月,已有苏州、北京等8家数据交易机构完成试点产品互认,涉及数据产品196款,互认形式主要体现为苏州等部分数所会提供其他数所的“目录+链接”专区展示。8月28日,31家数据交易机构代表在全国数据交易机构互认互通闭门研讨会共同签署《全国数据交易机构2024数博宣言》,借此契机,贵数所发布全国20家数据交易机构的互通需求池,并同步上线213个数据需求。

数据产品发展情况

1.应用场景标签越发完善,但未形成统一定义

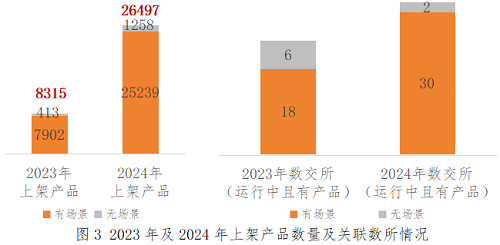

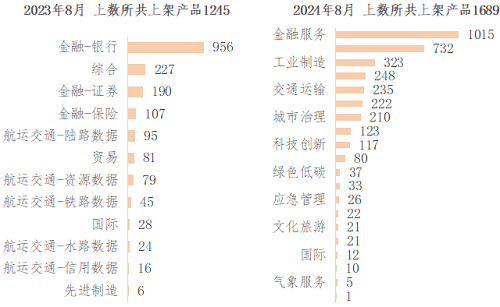

各数所开始完善上架产品的推荐应用场景标签建设。截至2024年8月,已有32家数所共上架26497个数据产品,数所较去年同期增长8家,上架数据产品为去年同期的近三倍;其中,95.3%的产品有推荐应用场景标签,较上期增长0.3pp。

图3 2023年及2024年上架产品数量及关联数所情况

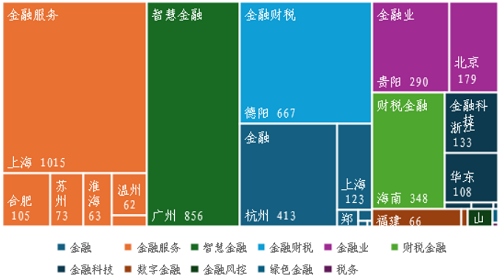

数据交易市场缺乏统一的推荐应用场景定义和指引,各数所间场景标签使用不一致。对比去年同期,整个数据交易市场中明确给出的标签词由168种增至282种,各数所对场景划分不一致,功能介绍详略不一,以财税金融类产品为例,被划分为“金融”、“金融服务”、“智慧金融”等不同颗粒度及表诉。

图4 应用于“财税金融”场景的产品在不同数所的标签定义及数量

(注:场景命名依数所平台已有定义划分,数据截至2024年8月;图中色块大小代表相应标签产品数量,依颜色划分标签名)

2.产品覆盖生产生活全场景,各数所主打产品逐渐弱化

各数所上架产品覆盖近三十种场景,广泛涵盖生产生活主要方面。其中,财税金融、航运交通、生活服务、智慧城市、营销商贸为关联产品最丰富的五大场景,各关联产品数均仅次于西部数据交易中心(上架产品数Top1数所)的总上架产品数,可见聚焦数字化条件较好的行业,成立行业数交所具备良好发展基础。

图5 各类场景标签对应产品数量及相关数所

(注:图中场景归纳为电信研究院依照各数所平台标签定义进行合并;由于部分产品适用于多场景,图中产品数加总大于实际上架产品数)

各数所应用场景的地域与行业倾向,随着产品数量丰富逐步弱化。如上数所上期约有95%产品可用于“金融场景”,本期仅67%;山东数据交易平台上期主打场景“公共事务”占25%,本期则以“金融风控”为主,占23%,“公共事务”类仅占14%。

图6 2023年、2024年上数所产品主要应用场景

(注:由于部分产品适用于多场景,图中产品数加总大于实际上架产品数。)

3.聚焦数据本身及其应用,逐渐剥离算力市场

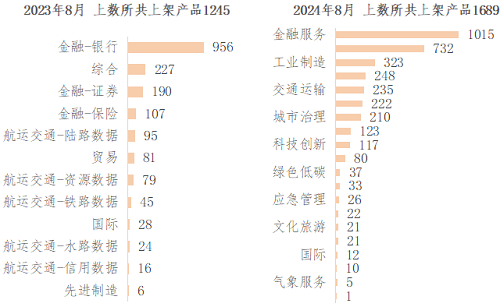

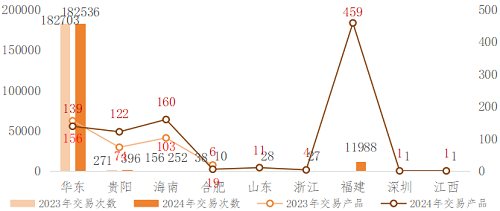

当前数据产品上架主要为数据接口(API)及数据集,占据上架产品总数的64.2%。其中API占比由39.4%降至37.4%;数据集由13.6%增至26.8%,较上期增多13.2pp。

数据交易市场逐渐聚焦“数据及其应用”,算力、AI模型等其他产品占比逐渐减少。模型化、智能化的高附加值数据应用产品占比提高较大,占比由上期的8.4%提升至16.2%;数据报告类产品占比略有下滑,由上期的5.9%下降至3.7%;以算力、AI模型、解决方案等为代表的其他产品占比由上期的35.9%下降至25.1%。

图7 上架产品主要服务形态

(注:1.产品类型分类,依据各平台自有分类标签进行统计后归纳;因特定数据产品可能适用于多种服务方式,按形态分类的产品数量加总与上架产品总量不等。2.归纳的数据产品形态划分依据山东数据交易流通协会发布的团标《数据产品登记管理规范》)

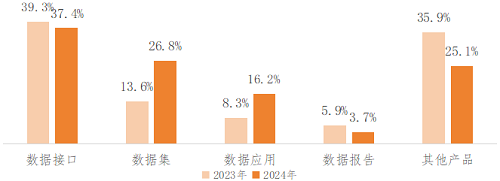

4.场内产品交易逐渐释放,但交易量尚不透明

主要数据交易场所大力提振场内数据交易,截至2024年中旬数据规模已有明显增长。如贵阳大数据交易所今年1-7月新增交易额达21.11亿元,已超过去年全年交易额;华东江苏大数据交易中心上架产品中90.3%已产生交易记录,交易量达18万次。

上架产品价格及频次的公示仍较少。截至2024年8月,仅9家数所可查看具体产品交易情况,且对比各数所公示的场内交易情况,数据难以匹配,可见尚有大量场内交易未在平台公示。如深圳数据交易所截至2024年3月累计交易额已达83.85亿元,但上架的数据产品中有交易量的仅一个。

图8 交易产品数量及次数

入驻数商情况

1.数据供应商入驻量井喷,区域集群化趋势显现

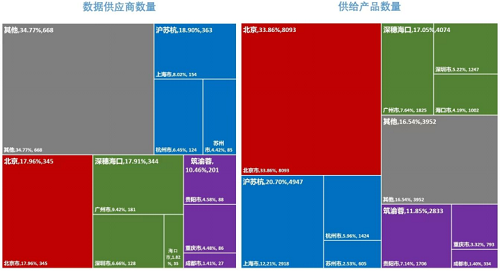

数据供应商广泛入驻各大数据交易所。截至2024年8月底,各数所入驻数据供应商总数跃升至1921家,较今年1月份增幅达到66%。同时,数据服务版图持续扩张,数据供应商覆盖城市由年初的83个跃升至131个,新增48城。此外,数据供应商呈现出显著的区域集群化发展特征,北京、沪苏杭为代表的长三角、筑渝蓉为代表的西部城市圈及深穗海口为代表的泛珠三角成为数据供应商主要聚集地,汇聚已知的65.2%的数据供应商,提供数据产品19947个,占上架数据产品总数75.3%。

图9 2024年8月我国入驻数所的数据供应商及供给产品情况

(注:苏州、无锡统计口径包含其代管县级市)

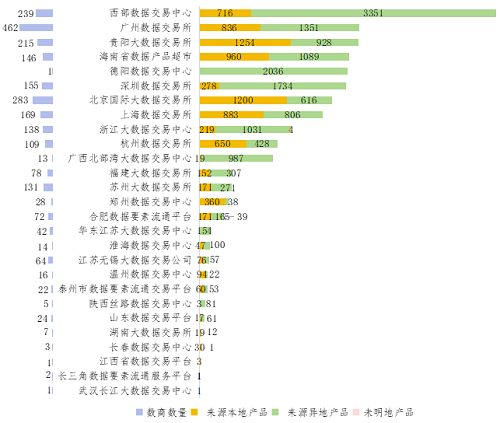

2.数据供应商异地服务情况成常态

统计的1921家数据供应商中,有56.3%的数商提供异地服务。27家公布数据供应商的数所中,有14家数所来源于异地的产品过半,有65.5%的数据产品由非交易平台所在地的企业供给,较今年1月初(55.0%)增长10.5pp。有16家数所入驻的异地数商过半。

图10 各数所入驻数商数量及数据产品来源

3.少数核心数商主导数据市场,多地上架难题待解

数据产品市场呈现鲜明“二八定律”,上架产品量前20%的数商贡献数所超八成数据产品,其中Top10的数商尤为突出,以7327个数据产品,占据数据交易市场已上架产品27.7%份额。

此外,受限于跨区域数据流通交易的一体化服务能力不足,较多数据交易所尚未实现数据产品“一地上架,全国互认”,同一数据供应商的同一产品需分别在多地重复进行合规评估等一系列上架流程,导致当前参与多数所服务的供应商仍较少,仅有286家供应商(占比14.9%)的产品在2家及以上的数所上架。

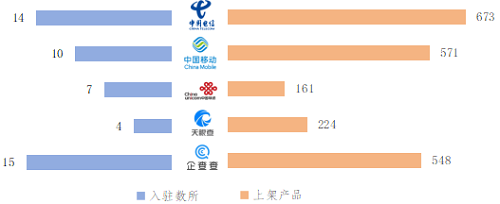

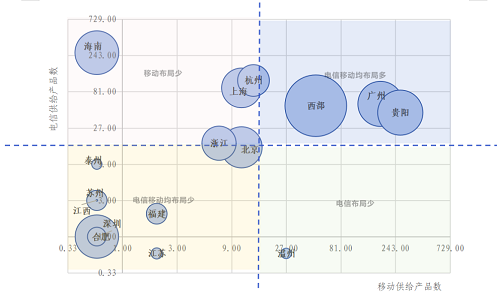

4.运营商与信息中介为主的集团型企业广泛参与并深耕成熟交易所

运营商凭借多个专业数据服务型子公司与遍布全国的省分公司,深度融入全国数据交易市场,其中电信、移动、联通分别有37、27、7家子公司参与,分别入驻14、10、7家数所,显著推动数据交易流通。同时,信息中介企业如天眼查、企查查等,也以旗下子公司为桥梁,积极在多地数所上架丰富产品。

此外,集团型企业多聚焦于发展较为成熟的大型数交所入驻,以电信、移动为例,其在上架产品数Top3的西部、广州、贵阳数交所均有入驻,且上架产品较多。

图11 部分集团型数商入驻及上架情况

图12 中国电信与中国移动布局数交所情况

展望及建议

1.持续完善交易平台建设,探寻错位发展

为应对数据交易需求的逐步爆发,数据交易场所应持续完善交易平台建设,健全需求专区及交易可视化体系,降低供需双方信息获取及交易成本。部分有条件的数所在兼顾数据服务领域拓展的同时,可根据入驻数商、平台上架产品及场内交易特点,更加聚焦构建优势的特定行业专区,实现数据交易场所差异化发展。

2.加强行业标准规范建设,推进互通互认

场内入驻、上架、流通规模较大的数据交易场所应牵头完善行业规范及标准制定,推进主要交易场所的凭证互认及平台互通,引导场内供需双方按照统一标准进行交易,降低企业多地上架、多处交易的成本,提高数据资源配置效率。

3.精准对接政策导向,组建区域特色数商联盟

数据供应商应深入分析各省市政府政策导向,结合当地产业特色以及自身行业积累,精准布局数据产品。同时利用区域集群化优势,与同区域内其他数商建立合作,共同开发数据产品或服务,形成具有地方特色的细分领域数商群体,增强集群影响力。

4.提升数据产品质效,把握新技术机遇

新技术推动高质量数据产品需求增长,数据供应商应加大对数据处理、分析技术投资,开发更多高附加值数据应用产品,同时密切关注生成式人工智能、机器人等前沿领域数据需求,及时调整数据产品布局。