8英寸晶圆30年

2020-11-11

来源:半导体行业观察

近来,多家媒体报道,晶圆代工产能供不应求,以台积电为首的代工厂第四季订单全满,然而车用芯片订单近期大幅释出并寻求晶圆代工厂支援,导致产能吃紧情况更为严重,后段封测厂同样出现订单塞车排队情况。

尤其是8(200mm)英寸晶圆,受新冠疫情影响,全球在家办公、在线教育增多,笔记本电脑、平板类产品需求增长,从而拉动驱动IC及其他半导体产品需求增长,再加上华为在禁令生效前大举拉货,代工厂协商产能,中小企业订单延后。在多重因素叠加的形势下,全球8英寸晶圆产能十分紧张。

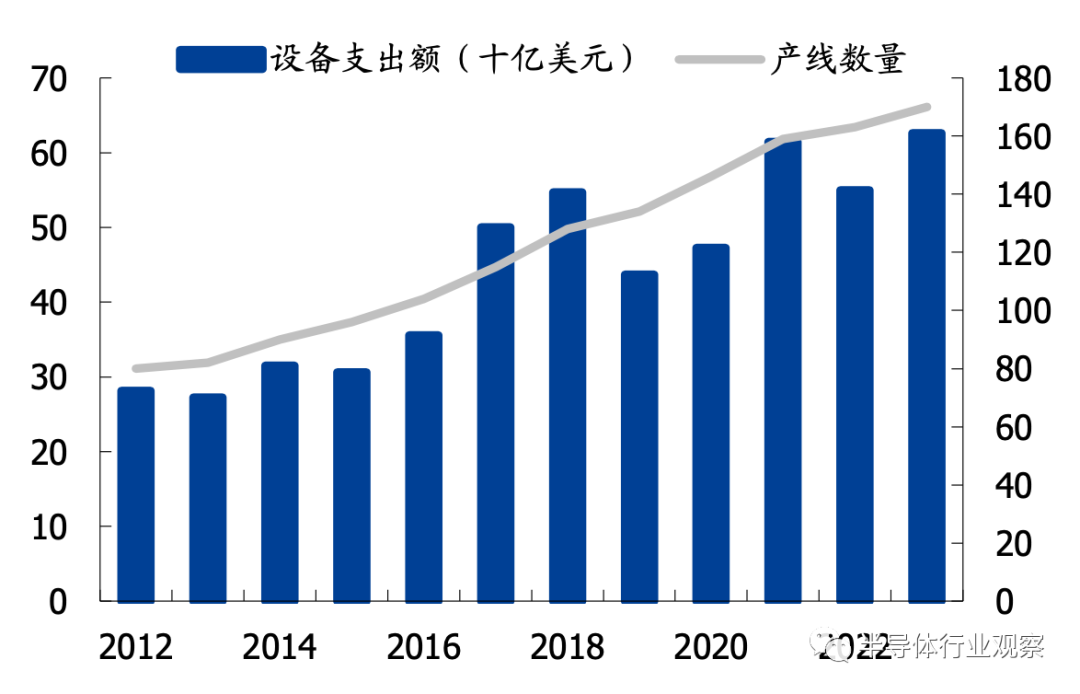

然而与这种火热程度不匹配的是,近年来,8英寸晶圆厂和产线数量的正在逐渐下滑,看起来像是要慢慢凋零,12英寸(300mm)晶圆厂的扩张及高端工艺制程的突破更是为此提供了强有力的佐证。

12英寸晶圆厂扩张情况 (左轴:设备支出;2020~2023 为预测值)

资料来源:AnySilicon,国盛证券研究所

这其中涉及到哪些因素?30年来,8英寸晶圆厂到底经历了怎样的变化?都值得我们深究。

8英寸晶圆的30年

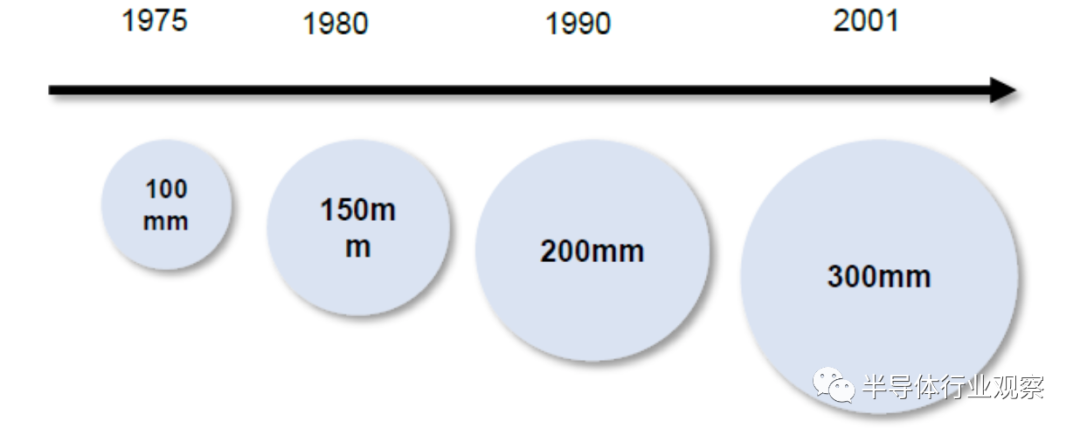

众所周知,在摩尔定律驱动下,芯片晶圆尺寸由 6英寸→8英寸→12英寸演变。晶圆面积越大,所能生产的芯片就越多,即降低成本又提高良率。但相比于12英寸晶圆,8 英寸固定成本低、达到成本效益生产量要求较低、技术成熟等特点被应用于功率器件、MEMS、电源管理芯片等特色工艺芯片的制作,与 12英寸形成互补。

晶圆尺寸发展历史 来源:《矽龙:台湾半导体产业的传奇》

8英寸的生产业者通常为IDM和Foundry。传统IC市场可以分成领先优势和成熟产品两类,对应12英寸与8英寸生产线各占半壁江山。在前者,芯片制造商通常以16nm/14nm制程标准,在12英寸晶圆厂生产芯片,但并非所有芯片都需求高级节点,模拟芯片、MEMS传感器、MCU等芯片可以在8英寸及以下更小晶圆厂所生产。

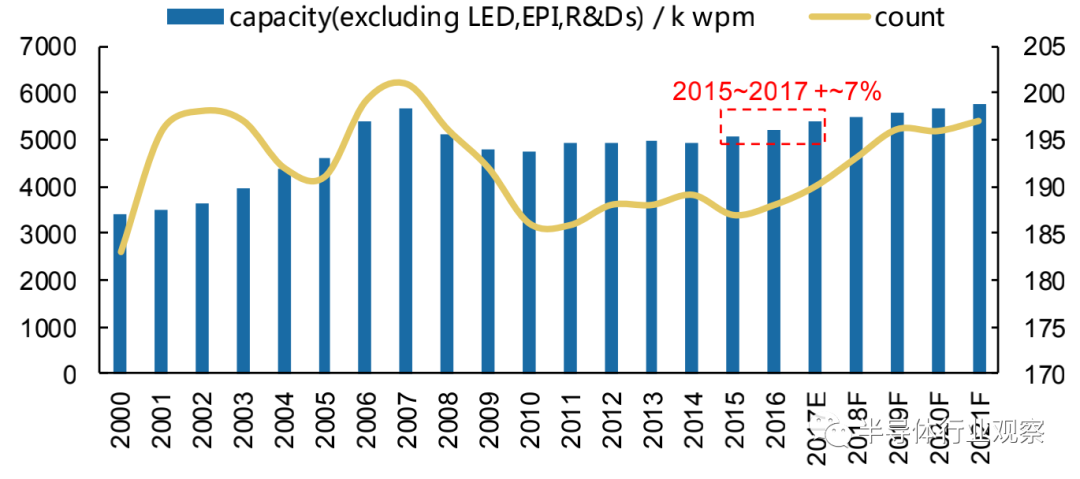

1990年IBM联合西门子建立第一个8寸晶圆厂之后,一度成为业内先进标准,8寸晶圆厂迅速增加,1995 年即达到70座,在2007年达到顶峰——200座,产能也达到560万片/月的历史高点。之后全球金融危机爆发,全球8英寸产线产能的持续扩充才告一段落。

全球8寸晶圆厂产能合计及晶圆厂数目 数据来源:SEMI

金融危机来临后,8英寸晶圆厂数目及产能快速收缩,虽然2009年整体产能有所恢复,但受12英寸晶圆厂产能快速释放的挤压,8英寸产能并未恢复到前期高点且在2010-2014年整体产能也未发生明显改变。到2015年时仅剩 178 条。

2015年是8英寸晶圆厂重新爆发的元年。随着物联网体系逐渐成熟铺开,随处可见的智能产品不仅带来了MCU的需求,而且带来了电源芯片、指纹识别产品的增长,同时工业、汽车电子应用需求也大幅攀升,这些产品恰好也对应8英寸晶圆厂做对应的领域,8英寸产品线供需出现逆转。

根据Semico Research的数据观点,这一供求现象在2015年底出现显著变化,在以往被认为成熟和落后制程的8英寸晶圆线产品的订单需求不断增加,这些芯片可以在较旧的8英寸晶圆厂中生产,但因为没有对8英寸晶圆厂的持续投资,芯片制造商的产能已经不能满足需求。于是,从2016年到2018年,8英寸晶圆厂产能已售罄。

另外,在2010~2016年间,约超过20座6英寸晶圆厂关闭,如分立器件、功率器件、MEMS、模拟芯片等产品需求切换至8英寸晶圆,额外的加重了8英寸产能的负担。

饶是如此,鉴于8 寸晶圆厂由于运行时间过长,设备老旧,同时12寸晶圆厂资本支出规模巨大,部分厂商仍然在这些年中逐渐关闭了8寸晶圆厂,设备厂商也停止生产8寸设备。目前 8 寸设备主要来自二手市场,多来来自从8英寸向12英寸升级的内存厂商,如三星和海力士,目前旧设备市场资源逐渐枯竭,因此2014年后8寸晶圆设备较为紧缺,其中蚀刻机、光刻机、测量设备最难获得。

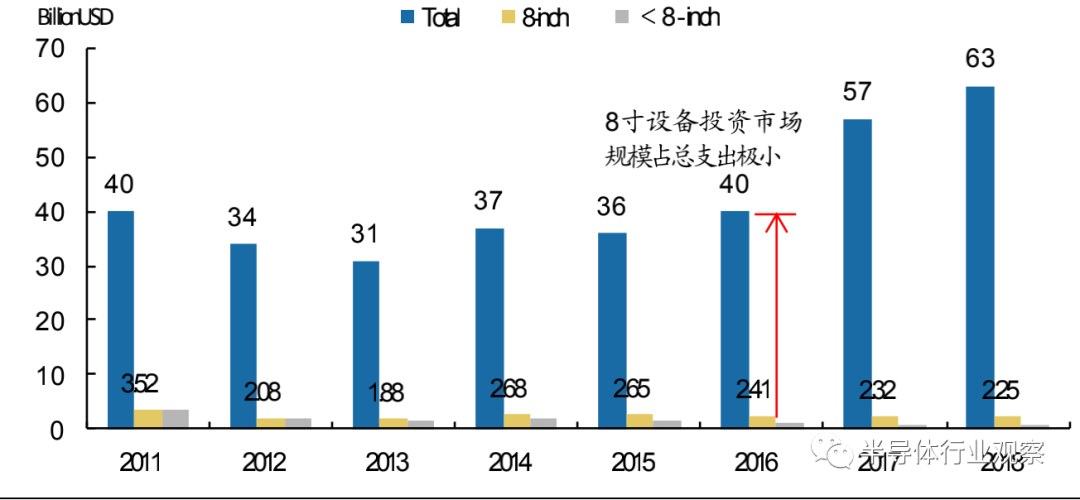

全球晶圆制造设备资本支出 数据来源:SEMI

根据智研咨询发布的资料显示,以中国半导体市场为例,除了中芯国际,华虹在起步阶段购买不少新设备之外,其余的大部分厂都是以二手设备为主。如和舰在建造第一条生产线时除了光刻机从Nikon购买有限几台之外,其余设备包括CMP、刻蚀及测量设备大部分从美国LSILogic购买。台积电松江厂也是首先从台湾转移旧设备至大陆,然后适当补充部分设备,包括新及旧设备。

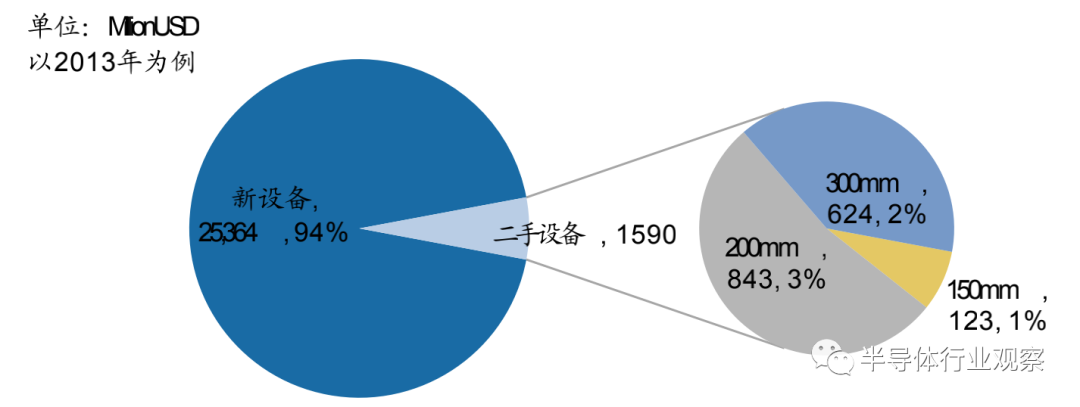

以2013年为例,当时全球半导体二手设备市场占整个设备市场的比例约为6%左右。具体从二手设备的构成来看,8英寸晶圆厂是二手设备需求的主要来源,8英寸晶圆厂占整个二手设备采购比例约为53%,该数值在2014年达到81%。

二手设备是8寸晶圆厂设备投资中的主力 数据来源:SEMI

面对中下游旺盛的需求,尽管各8英寸晶圆厂商扩产意愿较为强烈,但由于市场中新关闭的8英寸晶圆厂十分有限,因此二手设备市场供给量下滑态势并未得到改观,根据调查数据统计,当前二手设备市场库存量较2017年并未有明显变化。

因此,2018、2019年开始出现8英寸晶圆产能紧缺的情况,主要是手机多摄像头、指纹等带动CMOS图像传感器、指纹识别芯片等需求提升。到2020年,5G手机、汽车、物联网等渗透率快速提升,使得功率、电源管理、功率器件等需求大增,再加上“疫情”驱动在家办公、在线教育等需求增加,使得笔记本、平板等电子产品需求增长,从而拉动驱动IC芯片、分离式元件及其他半导体元件需求增长。

当然更深入的原因是,8英寸转向12英寸生产线并不容易。12英寸晶圆厂进入门槛高,参与厂家数量较少,此前中芯国际建立上海12英寸晶圆厂投资金额数量可知,12英寸晶圆厂要求代工企业厂房洁净室清洁度及设备的设计精密度要求很高,初期投资及后续研发投入巨大,百亿美元方能达到有效竞争水平,因此,尽管12英寸晶圆市场高速增长,但直接参与竞争的企业数量少。

代表先进制程的12英寸晶圆厂主要面对产品是精密制程的电子产品,留给65nm及以上制程的空间并不多,因为12英寸厂的投资金额巨大也导致同样产品代工费用的高昂,而成本的大幅提升,这是对价格敏感的成熟制程产品所不希望看到的。同时,产品制程尺寸的减少,会导致漏电量的增加,因此电源电池类应用制程通常会选择8英寸产品,其他例如MEMS感应器、LED照明等产品线上,8英寸的相对优势也较大。

8英寸晶圆强势回归

然而,对晶圆厂来说,扩建或者新建8英寸晶圆厂也非易事。

首先是设备难寻,正如前文所言,大部分8英寸设备通过二手购入,如今越来越稀少。此外,8英寸设备的工艺分界线原来在90nm,现阶段已经上移至65nm等,导致8英寸生产线的投资金额大幅上升。

瑕不掩瑜,8英寸晶圆产业链的上中下游都呈现出满载状态。有限的供给和旺盛的多元化需求,大大提高行业的价值链变化,让市场开始重新审视8英寸晶圆线的投资与价值。

目前已有不少厂商开始扩建8英寸晶圆厂或扩充产能。

具体到今年来看,不久前,外媒报道,针对8英寸产能供不应求的局面,全球排名第二的晶圆代工厂三星电子正考虑针对旗下的8英寸晶圆厂进行自动化扩建投资,以提高生产效率。

三星不是个例,近几年,包括台积电、联电、世界先进、中芯国际和华虹半导体在内的厂商,都在想各种办法扩充8英寸晶圆代工产能。

台积电于2018年12月宣布在台南厂区新建8英寸晶圆厂。这是2003年在上海松江8英寸厂成立后,台积电15年来第一次新建8英寸厂。一直以来,台积电将一些8英寸产能外包给了世界先进。

在2019年,格罗方德宣布将购买纽约州马尔他镇的一处土地用作建设先进的8英寸晶圆厂,以应未来成长需求。

最近几年,联电在大陆的产能扩充动作频频,特别是位于苏州的8英寸厂和舰,接单越来越多,据悉,和舰月产能已从前年的6.4万片,去年底达到7.7万片。日前,外媒指出,援引市场消息人士的透露报道称,联电在考虑收购闲置且成熟的8英寸晶圆厂。在报道中,外媒提到的联华电子高管,现任联席总裁简山傑透露联华电子正在寻求收购闲置且成熟的8英寸晶圆厂。

看向国内大陆地区,中芯国际也表示,受惠于订单强劲,预计在今年内于天津、上海、深圳三个8英寸晶圆生产基地增加3万片/月的产能。在12寸晶圆方面,中芯国际预计增加2万片/月产能。

华虹半导体拥有3座8英寸晶圆厂,2019年月产能由17.4万片增至20.1万片8英寸等值晶圆,产能利用率为91.2%。2020年市场需求好于预期,华虹半导体8英寸产能利用率已到达100%,12英寸产能利用率不断上升。

SEMI报告称,新工厂8英寸的产能中,37%将专用于替换工厂,24%专用于内存,17%专用于微处理器。物联网是未来的8英寸容量需求市场。

除了物联网,自动驾驶也将是传感器的一个重要应用。自驱动不仅推动了对传感器的需求,也推动了对功率半导体的需求,这将推动8英寸晶圆产能的消耗。

未来,包括IGBT和场效应晶体管在内的功率半导体的使用将大大增加。这将推动8英寸晶圆的市场需求。此外,NOR Flash存储器也是消耗8英寸生产能力的方向之一。目前大部分内存市场具有12英寸芯片生产能力,部分NOR Flash主要使用8英寸芯片。

18英寸晶圆去哪了?

在30 年后的今天,8英寸晶圆市场展现出越来越火热的趋势,这与不断追求先进工艺的半导体市场似乎不太符合。按照一贯的流程,目前早已是12英寸晶圆的天下,而18(450mm)英寸晶圆也应该开始量产了。

毕竟在几年前,包括 G450C(英特尔、台积电、Globalfoundries、IBM、三星以及美国纽约州立大学理工学院的研发专案 Global 450 Consortium )成员在内的主要芯片厂商都积极推动 18英寸晶圆设备能最快在2018年就能于晶圆厂装机。

但事实上,该组织已经在2016年底悄悄地逐渐停止运作,成员厂商的结论是目前的时机不适合迈入可选择的第二阶段计划。短短几年前还在半导体产业界被热烈讨论的 18 英寸晶圆,目前似乎已经失去了背后的推动力,至少在目前看来如此。

“18英寸晶圆议题可能会继续沉寂 5~10 年;”市场研究机构 VLSI Research 的执行长暨资深半导体设备分析师 G. Dan Hutcheson 表示:“也许它会起死回生,端看半导体设备业者是否会达成共识。”

有从业者认为,这是18英寸晶圆产线发展上遇到了资金和技术的双重压力,导致晶圆厂向18英寸产线转进的速度急剧放缓,半导体公司纷纷转向努力增加12英寸和8英寸晶圆线的利用率。

虽然18 寸晶圆世代是半导体产业一定要驱动的方向,但当中面临的技术障碍比预期高,可能导致量产时程延后,目前全球有能力进入 18英寸晶圆世代的半导体厂很少。

同时,半导体厂要降低生产成本可透过制程微缩或增加晶圆尺寸,由于制程微缩已见瓶颈,尤其10纳米以下难度大增,目前似乎只有增加晶圆尺寸来扩大产出,进而降低成本,尽管从12英寸转至18英寸晶圆面积可多出 1.25 倍,但因为投入研发和盖厂费用飙升,估计一座12英寸厂成本约 25 亿美元,但 18英寸厂要 100 亿美元起跳,让厂商踌躇不前。

当然,一些半导体大厂如英特尔曾宣布投资 41 亿美元,入股最关键的微影设备大厂 ASML ,第一阶段的研发重点是 450mm Lithography 技术,将分 5 年投入 6.8 亿美元,加上普通股投资约 21 亿美元取得 10%股权,而第二阶段则是 EUV Lithography 技术开发,同样也分为 5 年,约投入 10.2 亿美元做技术研发,另外投资 10 亿美元取得 5%股权。台积电、三星电子对 ASML 也有类似的策略性投资。

总结

8英寸晶圆的再度火热似乎给半导体行业带来了一个重新审视工艺的机会,毕竟靠此赚的盆满钵满的联电在成熟制程方面赌赢了一把。

总体来说,虽然追逐先进制程是永恒的主题,但是老瓶装新酒的8英寸晶圆厂依然有巨大的潜力可挖。