从创业者角度谈“估值”

2020-02-28

来源:与非网

早期项目的估值,是基于创业者的心理预期和投资方“理性但不一定科学”下的判断,也是双方谈判和博弈的结果。至于创业者的心理预期如何锚定,这是一个没有标准答案的问题。本文的目的正是为了帮助创业者,在不涉及太多的金融背景知识的前提下,理清自己的思路,让估值的心理预期符合逻辑,并有足够的支撑依据。

从创业者角度看估值,关于这个话题,其实在之前的一篇文章里已经阐述过,《估值的逻辑(创业者篇)》,总觉得写来写去,理论大于实际,道理说明白了,但从实操角度,对创业者的意义不大。

在创业项目融资过程中,创业团队和投资机构之间,很容易就估值问题产生不小的分歧。创业者肯定觉得自己孩子异常优秀,投资机构也会惜金如命,如果连初步的估值区间都谈不拢,很难有下一步的进展。

至于公司估值到底如何确定,网络上其实有很多的教程,各种各样的模型和方法,教大家来“准确”估算一个公司的价值。

遗憾的是,这些模型和方法主要针对的是金融从业人员,创业者很难有精力去研究其中门道,而且这些估值模型,基本都是针对成熟项目或资产,大都不适用于早期的创业项目。

让创业者按图索骥的去套用金融理论模型,得出一个适当的公司估值,是一件非常不现实的事情。

但每个创业者又都有这样的需求,融资之前得对自己的估值有点儿底气啊,卖家怎么可以没有买家精呢。因此,每次与创业项目创始人交流的时候,估值是一个绕不开的话题。

以前我说,创业项目,特别是早期项目,估值是一门艺术,是基于创业者的心理预期和投资方“理性但不一定科学”下的判断,也是双方谈判和博弈的结果,并非一个确定且唯一的结果。

这话听起来无比正确,但其实实操起来屁用没有,如果连一个合理的锚定值都没有,如何进行谈判和博弈?因此,如何帮助创业者理清自己的心理预期,让这个预期符合逻辑,符合常理,能够说服机构,才具有最终极奥义。

本文从《估值的逻辑(创业者篇)》基础之上,做进一步的延伸,针对创业项目融资问题,把几个可以实际操作的要点,一一进行分析说明。

首先,创业者需要充分理解项目的成长空间

这就涉及到一个最核心的问题,早期项目的估值跟什么最相关?

有人说是团队,有人说是技术,有人说是商业模式,有人说是时机和风口……其实这些都不是最直接相关的,创业项目的估值,是跟公司业务对应的市场最直接相关的。当然,能否取得该部分市场,跟团队、技术、时机也是密不可分的,但归根到底还是跟市场规模直接关联。

市场!市场!市场!没有市场空间做支撑,再优秀的团队,再高精尖的技术,不管如何讨巧的商业模式,都是虚空的。

这就要求创业者必须清晰地理解公司产品和服务,对应的市场在哪里,当前的市场在哪来?未来可扩展的市场在哪里?市场规模如何,各个细分市场的规模如何?如何凭借自己的天然优势(团队、技术、模式),来一步步实现预期的市场目标?

这就需要创业者对项目未来几年的发展,做一个非常详细的规划,包括经营策略,市场布局,盈利预测……只有做出了明确的可预期的市场目标,才有可能成为估值的最根本支撑。

总结:在这个方面,创业者最容易出现的误区,就是高估了部分因素在估值中的地位。例如,我的团队有院士领衔,我的技术属于国际前沿,所以我的估值就应该“平亿近人”,而忽视了对技术、产品和服务对应市场空间的充分研判。

其次,要找到一个合适的标的

对于早期项目来说,前文提到过,支撑估值的最根本因素是可预期的市场目标。

可预期,说的是未来的事情,即企业未来 3-5 年的模样,能够成长为什么样的规模。

所以就要求企业寻找到一个可对标的“榜样”,找到对标“榜样”的最佳状态有这几种:

同一行业内的传统企业,是潜在的竞争对手,也是颠覆目标,可能会被自己凭借新技术或者新模式给颠覆掉;

国内技术落后,存在“进口替代”机会,把持着国内市场空间的外企。创业企业可以凭借人力优势、成本和服务便利等优势,抢夺对标外企的市场份额;

跟自己处于同一起跑线的公司,但对方先行一步,已经有了一轮融资,可以作为自己本轮融资的参考。

以上的几种情况,对标榜样的估值、市场规模,都可以作为自己未来成长的参考对照标的。

总结:当然,并非所有创业项目都能够找到最佳的对标榜样,比如一部分创造新需求的项目,属于空白的未知市场,这就需要创业者根据所在行业的特点,2B2C2G 等的不同商业规则,找到类似行业的对标企业,来支撑公司发展的逻辑。如果找到一个跟自己业务和模式一模一样的对标企业,发展的还比较壮大,那对于融资来说,就不是一个好消息了。

最后,制定详细的战略规划,如何达到预期市场规模

早期项目估值难的主要原因,简单来说,早期项目风险性高,影响公司发展的各种不确定因素太多,导致项目估值很难研判。

但是如果公司发展一切顺利,2 年、3 年之后,能够达到一个较为成熟的规模,那时候公司估值确定性就大多了,按照传统的金融模型,或者按照 IPO 的市场潜规则,都可以相对更加容易地给出估值。

所以就需要创业者对未来发展做一个详细的成长型规划。简单的,2 年、3 年之后的财务指标,营收、利润等;复杂的,包括公司的战略布局、产品和技术研发、市场推广等。

当然,这个成长性预期,需要和前面的两点相匹配,成长性不能超出对应的市场空间,也不能脱离对标企业的现状。

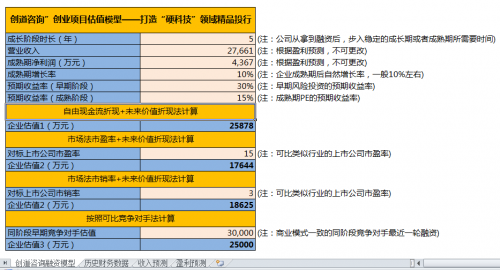

一旦公司未来成长、成熟状态的估值有了,就可以用未来的估值,按照收益率折现的方式来计算当前的估值。

例如,假设 3 年后进入成熟发展模式,有数据支撑公司的估值为 5 亿,那么当前的公司估值就应该为 5 亿 /(1+预期收益率)^3。

这里最核心的就是预期收益率的选择了,这个收益率和相当多的因素有关,比如项目的阶段(早期还是成长期),项目的风险(各种系统性风险和特有风险),投资机构的收益预期(政府引导基金和市场化 VC 的胃口肯定不一样)……

有一些市场数据可以供参考:软银愿景第一只基金的年化收益率为 29%,云锋基金成立 9 年的年化收益率为 30%,红杉资本中国二期基金年化收益率为 33%。

注:对于网上满天飞的动辄几十倍上百倍的投资案例,那是幸存者偏差下导致的认知误导。某个成功项目几十倍的收益,还需要被大量的血本无归的失败项目给摊薄。

所以,三年以后估值 5 亿的项目,当前的估值基本上要处在 5 亿 /(1+30%)^3=2 亿。

以上皆为理想化的推理,只能给创业者做一个大致范围心理锚定。毕竟,公司未来的成长空间、对标企业的合理性、预期收益率的确定,都是一些非定量方式得来的数据,需要投资方和创业者达成一致。

经过有逻辑推理得出来的公司估值,就可以大大避免创业者喊出来的估值“平亿近人”、投资经理听到后“心肝儿颤”的情况了。

附文:估值的逻辑(创业者篇)

内容精要:创业项目的估值,是艺术,也是科学,大部分时候看的不仅仅是公司现在有什么,更重要的是未来有什么。未来有什么,取决于企业的商业模式、战略规划、最终能成长成什么样的规模……不同的商业模式,决定了不同的目标市场规模,也决定公司未来的发展空间,这才是最终决定公司估值的关键因素。正所谓,野心需要足够的才华匹配,估值也需要足够的想象空间支撑。

项目看的多了,其实很多时候发现,创业团队对融资估值的把握,往往相当随意和随性,并没有一个非常清楚和理性的认识。

漫天要价的情况,可能也并非出自创业团队本意,更多时候是在市场风口裹挟下的一些随行就市的想法,他们根本没有沉下心考虑过该估多少值,该融多少钱。

说个普遍存在的情况,创始团队对项目的估值,逻辑异常简单,双创风口下,投融资市场火爆,滴滴几千亿了,商汤旷世几百亿了,随便创个业,怎么也得估个几个亿吧?对标的某某项目估值十个亿了,我们怎么也得上亿吧?

往往创业者喊出来的估值“平亿近人”,投资经理听到后“心肝儿颤”。

虽然我也经常说,创业项目,特别是早期项目,估值是一门艺术,是基于创业者的心理预期和投资方“理性但不一定科学”下的预判,也是双方谈判和博弈的结果,并非一个确定且唯一的结果。

但是,估值也并非完全是一拍脑袋的随性,更需要有科学的逻辑支撑。

风险投资的估值,更多体现的是未来的价值,否则就是简单的资产评估了。因此,对于融资项目估值,看中的不仅仅是现在有什么,更重要的是未来有什么。

就算是成熟期项目的估值,最简单的 PE(市盈率)倍数估值法,体现的也是公司的未来,前提之一是公司盈利能够平稳发展。

现在有什么,比较容易判断,团队的构成、技术和产品的竞争力、业务运营和财务状况等,这些关键因素都可以通过一轮一轮的尽职调查,去伪存真,做一个非常透彻地研究。

而未来有什么,就很难这么直接地去判断分析了,需要叠加各种可控、不可控因素的影响,去做因果推理、逻辑判断,非常多的感性判断掺杂其中。这也导致了,一千个人一千个哈姆雷特,同一个项目不同基金给的未来发展判断也不尽相同。

恰恰,未来有什么,对于项目的估值又至关重要,而又是创业者特别容易忽视的环节。

未来有什么,是企业的商业模式,是企业的战略规划,是企业最终能否长成你期望的模样……

创业团队不切实际的漫天要价,基本上都源于对企业未来发展缺乏清醒的认识。企业最终进入成熟期,应该是一个什么模样至关重要。毕竟,不是所有企业都可以像滴滴一样,每年百亿次的用户使用频次,哪怕单次获益一块钱,都是一个不可小觑的利润规模。

直接点儿来说,公司未来发展的路径不同,决定了公司估值的不同,而且会相差悬殊。你的身价,取决于你的选择,不同的时机,不同的行业,不同的模式……

不同行业的企业,估值相差悬殊基本上都可以理解,社交电商领域的拼多多,在亏损百亿的情况下,都可以估值 2000 多亿;而对于传统零售业,亏损的话,根本不可能获得资本市场的青睐,甚至连上市的机会都没有。

就算是同一行业,处于不同的细分领域,都可以导致公司未来发展前景迥然不同。

就拿前两年非常火的“共享经济”来说吧,滴滴、摩拜、爱彼迎等,属于头部企业,估值上天可以理解,毕竟市场规模和想象空间在那儿摆着,而其他紧随其后蹭热点的,诸如共享充电宝、共享雨伞、共享洗衣……基本上都属于初始掘金者看不上的鸡肋领域,领域窄、市场规模有限,如果还是一味地放大强调共享经济概念,估值吹上天,就不太符合逻辑了。

甚至对于相同的细分领域,如果公司商业模式、战略规划不同,也会导致公司估值大不相同。

比如人工智能领域的头部企业,“计算机视觉四小龙”,旷视、商汤、云从、依图,主打的都是人脸识别,估值从 100 亿 -300 亿不等。单从技术角度来说,民用的话,人脸识别差零点几个点的精确度,并非企业核心的竞争力。四家企业最大的区别,体现在技术的落地模式上,金融、安防、交通、消费、医疗等领域的应用,各家切入点和侧重点不同,与上下游合作模式也不尽相同,不同的打法,不同的市场领域,决定了各家体量也呈现很大差异。

因此,对于创业企业的估值来说,现在已有的团队和技术当然重要,更重要的是充分展示并让投资者相信,未来企业能有什么,能通过特有的商业模式,成长成什么样的规模。

所以,融资之前,创始人更需要拿着一把放大镜,细细找寻企业未来发展的驱动力在哪里。

具体来说,从商业模式上看,是卖服务还是卖产品,是 2B、2C 还是 2G,是直销还是代理,专注细分领域还是普适应用,是小而专还是横纵扩展大而全……

不同的商业模式,决定了不同的目标市场规模,也决定公司未来的发展空间,这才是最终决定公司估值的关键。

所有估值泡沫的破灭,都源于公司的想象空间无法支撑公司的估值,这一原则,适用于独角兽,也同样适用于创业公司。

切记,野心需要足够的才华匹配,估值也需要足够的想象空间支撑。