改造DRAM产线,发力图像传感器,三星野心勃勃

2021-01-21

来源:半导体行业观察

据韩国媒体pulsenews报道,韩国三星电子公司正在加速进军图像传感器业务,这将成为自驾移动时代非常重要的业务。

据电子行业人士周二透露,三星电子已开始在Hwaseong, Gyeonggi改造其 DRAM 11 线,并开始生产 CMOS 图像传感器 (CIS)。

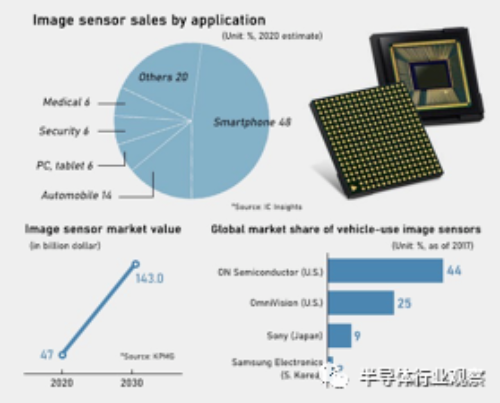

据预测,到2030年,随着自动驾驶汽车的推出,汽车图像传感器市场将增长到超过20万亿韩元(182亿美元)的市场。

市场人士预计,三星电子旨在通过提供车辆使用图像传感器,在全球图像传感器市场获得更大的市场份额。

据全球咨询公司毕马威(KPMG)预测,2030年全球图像传感器市场将达到1430亿美元,而2020年将达到470亿美元。由于汽车图像传感器目前占图像传感器市场总数的14%,到2030年,汽车图像传感器市场可能超过22万亿韩元。

与其他图像传感器相比,安装在汽车上实现自动驾驶的车辆使用图像传感器需要更精确、更可靠的性能,以确保乘客的安全。它们还需要满足用户环境和使用寿命方面的严格条件。

市场追踪者反点研究说,在汽车市场引入自主技术将要求汽车安装各种类型的传感器,以提高驾驶安全性。它指出了摄像机传感器在高级驾驶员辅助系统 (ADAS) 中的重要性。

2018 年,三星电子推出汽车图像传感器 ISOCELL Auto 品牌,利用其领先的智能手机图像传感器技术,希望在汽车图像传感器市场大有作为。一位不愿透露姓名的行业官员表示,三星电子需要大规模投资和先发制人的战略,才能在图像传感器市场上比索尼等全球性公司占上风。

不过,在三星集团继承人及其副董事长李杰(Jay Y. Lee)被判入狱后,投资能否因领导层无效而执行,还有待观察。

三星和索尼争夺图像传感器霸权

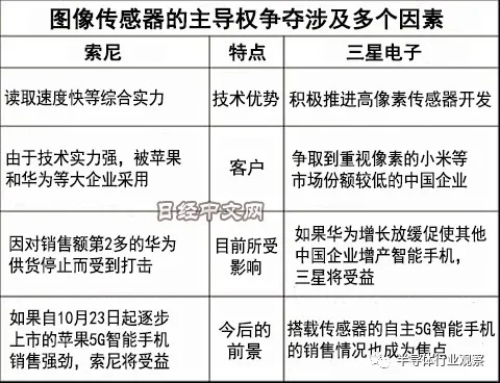

索尼在智能手机图像传感器领域掌握全球5成份额,随着中国华为技术的风险表面化,索尼的大本营面临韩国三星电子的逼近。索尼此前优先向美国实施出口限制的华为等大型手机厂商供货,发生了误判。伴随着支持高速通信标准5G的智能手机的阵地争夺,传感器的主导权之争也日趋激化。

一家涉足图像传感器生产工序所需设备的企业的负责人表示,“索尼持慎重态度,但三星认为‘如今正是机会’,正在发动投资攻势。两家企业的行动完全不同”。这家设备企业8~9月多次获得图像传感器设备的大型订单,全都来自三星。

“计划已经落空”,针对美国商务部9月15日启动的对华为制裁,索尼高管如此表示。索尼的图像传感器需求此前强劲到生产跟不上的程度,该公司面向增产而展开积极投资,包括宣布在长崎县新建工厂等。

但是,由于美国的出口限制,索尼停止了面向华为的传感器供货。据悉华为是仅次于苹果的索尼第2大客户,在索尼图像传感器约1万亿日元的营业收入之中约占2成。索尼目前已获批与华为重启交易,但尚不清楚交易量能否恢复至原来的水平。

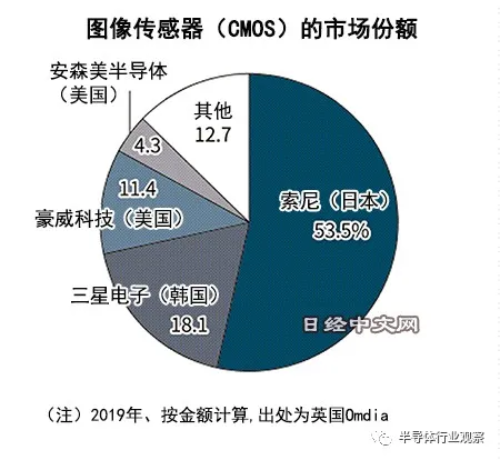

英国调查公司Omdia的统计显示,索尼的图像传感器(CMOS,互补金属氧化物半导体)份额方面,按金额计算2019年为53.5%,与第2名三星(18.1%)拉开很大差距。索尼率先开发被称为“积层式”的高性能图像传感器,主要涉足高价位产品。索尼的技术实力被认为高于三星,苹果和华为追求较高的摄像头功能,一直选择索尼生产的图像传感器。

而华为问题有可能改变这一势力格局。

三星在图像传感器领域起步较晚,与苹果和华为的交易较少。另一方面,三星一直在拓展小米和vivo等排名靠后的手机厂商。目前,小米等押注华为的替代需求开始增产智能手机。此前未被大型厂商选中的情况反而很有可能给三星带来好处。

迎击对手的索尼也将加快扩大与大型厂商以外的交易。索尼副社长十时裕树在8月的记者会上强调称,“将致力于扩大和分散客户”。不过,瑞穗证券高级分析师中根康夫指出,“本财年难以通过扩大对其他企业的销售来完全抵消对华为销售的下滑”。

索尼传感器的卖点是读取快、噪声少等综合实力。另一方面,三星开发1亿800万像素的图像传感器,用于自家和小米的智能手机等,通过高像素寻找出路。日本调查公司Techno Systems Research的高级分析师大森铁男表示,“索尼的传感器有可能不符合追求高像素的厂商的需求”。

三星最大的优势在于该公司是综合半导体厂商,从存储器到代工全面涉足。从半导体业务来看,相对于可以说是专门押注图像传感器的索尼,三星则拥有营收达到10倍规模的半导体业务,还把最尖端的制造技术应用于图像传感器。在制造设备和材料的采购方面,也能发挥规模优势。三星还在集团内部生产电子零部件,磨练了包括传感器在内的摄像头模块整体的性能。

三星还自主生产智能手机的主要零部件高清OLED面板,通过“Galaxy”品牌推出广泛价位的产品,是2019年全球份额排在首位的智能手机厂商。三星具备可自行调节传感器的供求、通过与智能手机搭配使之易于使用等优势。

索尼图像传感器业务2019财年(截至2020年3月)的营业利润约为2400亿日元,与游戏业务基本相同,是主要收益来源之一。不过,在8月发布2020年4~6月财报时,索尼发布预期称2020财年图像传感器营业利润将降至1300亿日元。相当于同比减少45%,与公司整体的27%的营业利润下降预期相比,降幅更为突出。这被认为是考虑到了全球智能手机需求减少和华为的出口限制,也有分析师认为会进一步下滑。

在智能手机的主要零部件方面,日本国内的大型电子企业等曾在液晶面板生产方面展开巨额投资,但在与中韩企业的投资竞争中失败,失去了竞争力。另一方面,索尼的图像传感器则描绘了以较高的技术实力和市场份额为武器、通过积极投资维持竞争力的战略。

三星提出目标称图像传感器领域要在2030年之前超过索尼、跃居世界首位。由于美国的出口管制导致华为增长放缓,智能手机厂商的势力版图将迎来根本变化,其背后同时也将发生有关图像传感器的攻防。根据情况发展的不同,索尼也有可能陷入“找不到稳定需求,对投资变得慎重,结果失去竞争力”的恶性循环,此前一枝独秀的索尼的大本营土崩瓦解。