台湾地区晶圆代工再创“第一”新纪录

2021-06-01

来源:半导体行业观察

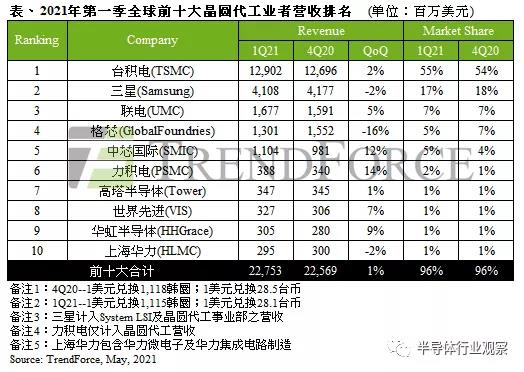

昨天,集邦科技(TrendForce)发布了今年第一季度全球十大晶圆代工厂商的营收榜单,其中,台湾地区厂商成为了最大亮点,且不只一家,再次体现出该地区在晶圆代工领域的强大实力。

在这份榜单中,排名第一的依然是台积电,三星紧随其后,第三名之后的厂商依次为:联电、格芯、中芯国际、力积电、高塔半导体、世界先进、华虹半导体和上海华力(华虹半导体与上海华力同属华虹集团)。

据TrendForce统计,第一季度十大晶圆代工厂总营收再破单季历史纪录,达到227.5亿美元,同比增长1%。这主要得益于市场需求强劲,晶圆代工产能自2020年起便处于供不应求的状态,各大厂商纷纷调涨价格。

台湾地区厂商再创新纪录

在这份榜单中,表现最为抢眼的就是台湾地区的三大晶圆代工厂商了,台积电、联电和力积电从不同角度创造着新纪录。

首先看台积电,继续霸榜,且市场占有率较上一季度,略有提升。据TrendForce统计,台积电第一季度营收达到129.0亿美元,同比增长2%,主要营收贡献来自7nm制程,大客户包括AMD、联发科和高通,这几家的订单量持增长,使得台积电本季度7nm工艺营收同比增长了23%。

在12英寸晶圆先进制程产能方面,台积电一家独大,而近一年,对其产能需求增长最快的非AMD莫属了,特别是7nm订单,由于AMD的ZEN 2 和即将推出的ZEN 3架构CPU都是基于7nm制程的,而该公司在CPU市场的增长势头非常猛。另外,AMD的GPU也由台积电代工生产,且依然是以7nm制程为主。这些使得台积电相关产能越发吃紧。

来自供应链的消息显示,由于联发科无法继续给华为供货手机芯片,前者原本要在台积电投片的7nm制程芯片已暂停,这样就释放了约1.3万片的12英寸晶圆代工产能,而这部分缺口很可能由AMD填补上。市场预期,索尼和微软的新一代游戏机会缺货到2021年中旬,这样,AMD为这两大客户定制的CPU和GPU“钱”景乐观。

台积电16nm和12nm制程则得益于联发科5G射频收发器和比特大陆矿机芯片需求强劲,营收同比增长近10%。

不过,已量产的最先进制程5nm,因为受到最大客户苹果处于生产淡季的影响,营收有所下滑。

再看联电,该公司的成熟制程订单爆满,特别是在PMIC、TDDI、OLED DDI、CIS、WiFi SoC等多项产品需求驱动下,除了产能利用率维持满载,出货相当强劲,在产能供不应求的情况下,该公司逐季调涨价格,带动其2020年第一季度营收达到16.8亿美元,同比增长5%。

为了调配产能,联电宣布2020年第四季度起开始涨价,到目前为止,该公司已经向大部分客户提价两次。据台湾媒体报道,预计联电将于6月再次上调晶圆代工价格,包括8英寸和12英寸的,涨幅至少10%起。至于下半年的行情,虽然现在还没有定论,但该公司的客户大多预测联电会逐季涨价。

近一年,联电的订单如雪片般飞来,其中不乏大单,如在2020下半年,联电成功拿下高通和英伟达的成熟制程大单,加上德州仪器、意法半导体及索尼等IDM巨头持续扩大下单,主要采用28nm、40nm或55nm等成熟制程,产品大多为模拟芯片。

另外,由于5G手机的电源管理IC用量增加3-4成,以及笔记本电脑对MOSFET及电源管理IC用量增加2-3成,加上大尺寸面板驱动IC及低像素监控CIS供不应求,联电及其它8英寸晶圆代工产能在2020下半年也随之供不应求。

由于驱动IC、PMIC、RF、IoT应用等代工订单持续涌入,联电8英寸晶圆产能满载,加上28nm制程持续完成客户的设计定案,后续稳定下线生产,2020年第四季度28nm及以下制程营收同比增长约60%,整体营收同比增长为13%。

实际上,联电8英寸晶圆代工产能已满载到2021年下半年,在产能供不应求且客户持续追加订单的情况下,2021年逐季度调涨价格则顺理成章。

正是基于以上的表现,联电在全球晶圆代工厂商中的排名来到了第三位,而在去年同期,其排名第四,这也是该公司多年以来的座次。而到了2020年下半年,联电排名历史性地进入了前三,到了2021年第一季度,其表现依然强劲,进一步巩固了第三的位置。

下面来看力积电,该公司得益于存储器和晶圆代工的双重业务优势,特别是其12英寸厂的DRAM、DDI、CIS及PMIC投片量大幅增加,加上售价上涨,营收达到3.9亿美元,同比增长14%。这使得该公司在今年第一季度历史性地超越了高塔半导体,排进前六。

而为了满足市场对产能的需求,力积电也在不断扩产。3月下旬,力积电举行了铜锣12英寸晶圆厂动土典礼,总投资额达新台币2780亿元,总产能每月10万片,将从2023年起分期投产,满载年产值超过600亿元。

除了扩产,该公司还制定了新的发展策略,力积电董事长黄崇仁提出了反摩尔定律(Reverse-Moore's Law),他认为:一条12英寸晶圆生产线的投资动辄千亿元新台币,3nm制程的12英寸新厂投资更接近6000亿元,晶圆制造厂承受了极大的财务、技术和营运风险,而毛利率如果有20-30%就算不错了,反观IC设计和其他半导体周边配套行业,却享受着本小利厚的经营果实,Reverse-Moore's Law就是要改变这种失衡的供应链结构,晶圆制造与其它上下游周边行业必须要建立利润共享、风险分担的新合作模式。

力积电曾是台湾地区最大的DRAM厂,过去曾大赚,也有大亏,2012年因DRAM价格下跌冲击,每股净值变成负数,那之后,该公司重新调整运营策略,转型为晶圆代工厂,除了替金士顿及晶豪科等代工DRAM外,也投入LCD驱动IC、电源管理IC、CMOS影像传感器等晶圆代工业务。

2013年,力积电转亏为盈,已经连续7年维持获利。特别是2017和2018上半年存储器缺货涨价,使得力积电大赚,2018年利润超过百亿元新台币。但是,2018下半年以来,随着半导体业景气度下滑,特别是DRAM价格暴跌,使得力积电代工DRAM产能利用率较低。不过,近期全球晶圆代工产能严重短缺,给了力积电机会,加码12英寸晶圆厂必须跟上。

除了投资产能之外,创新也是晶圆制造产业提升价值的方向;力积电是全球唯一同时拥有存储和逻辑制程技术的晶圆代工厂商,虽然制程不是最尖端,但该公司善用独特专长,已成功推出存储与逻辑晶圆堆栈的Interchip技术,通过异质晶圆堆栈突破了芯片之间数据传输的瓶颈。

两强衰退

榜单中的大部分厂商都受益于产业红利,实现了正增长,但排在第二的三星,以及排在第四的格芯,情况却不乐观,营收同比增长都为负。

三星第一季度营收为41.1亿美元,同比减少2%,TrendForce认为原因主要在于德州奥斯汀Line S2于2月受暴风雪袭击而断电停工,至4月初才全数恢复生产,暂停投片将近一个月所致。

不仅营收下滑,三星晶圆代工的市场率也略有下降,由上一季度的18%,降为今年第一季度的17%。显然,三星在追赶台积电的路上运气不佳,天灾对其营收产生了较大影响,但三星依然坚持加大投入的策略,最近,三星电子宣布,到2021年5月,该公司对半导体的投资已增至1510亿美元,较先前的承诺增加了29%。

台积电是一家纯晶圆代工厂,其业务是增加产能以服务最大数量的客户,尤其是在快速增长的市场中,较三星有优势。

与三星相比,台积电更早布局了EUV光刻系统,台积电在3nm和5nm芯片的生产方面取得了一些进步。不过,由于三星集团自身能够消化很大一部分芯片产能,这也为了大力发展晶圆代工业务提供了背书。

再看格芯,该公司第一季度营收为13亿美元,同比减少了16%,下滑幅度很大,TrendForce认为,其主要原因在于出售了新加坡8英寸晶圆厂Fab3E给世界先进(VIS)所致,使得该公司从今年第一季度开始不再有任何来自该厂客户的最终采购(Last time buy)或未消化订单。

中国大陆厂商表现稳定

在这份榜单中,中国大陆的中芯国际依然排在第5位。该公司第一季度营收达到11亿美元,同比增长12%,TrendForce认为,这样的增长幅度主要得益于高通、MPS大幅投产015/0.18um PMIC,以及40nm制程的MCU、射频、WiFi芯片订单量的强劲增长,此外,28nm的HV制程DDI投片也有明显提升。

此外,华虹半导体第一季度营收达到3亿美元,同比增长9%,这主要得益于NOR Flash、CIS、MCU与IGBT等芯片需求旺盛,8英寸厂产能全数处于满载状态,而其无锡12英寸厂在Specialty IC各产品平台顺利量产下,产能利用率迅速攀升,扩产计划也优于预期。作为华虹半导体的兄弟单位,上海华力第一季度营收近3亿美元,同比减少2%,主要营收仍来自于65nm/55nm制程芯片,目前正积极开发的14nm仍在验证导入阶段,尚未贡献营收。

结语

综上,全球晶圆代工业的增长势头依然非常明显,短期内产能紧张的局面难以缓解。对于各大代工厂来说,这样的好日子大概率会维持较长一段时间,也会加快投资和产能扩充的脚步,这务必会在今后几年进一步提升半导体业在全球经济当中的影响力。