未上市已成“弃股王”,国产信号链芯片是真的“不抗打”?

2022-04-21

来源: 与非网eefocus

计划募资7.5亿元,最终募得58亿元,年度超募王的称号非他莫属。然而超募王的宝座还没捂热,就逆转掉入弃购深渊。是什么造成了如此大逆转?更耐人寻味的是,自2018年起,他开始给华为供货,但自2020年第四季度开始,华为向他停单,到底发生了什么?国产信号链芯片就这么“不抗打”吗?

4月12日,苏州纳芯微电子股份有限公司(以下简称:纳芯微)正式启动科创板IPO申购,网上申购代码为787052,股票代码688052。

4月18日,纳芯微披露了上市发行结果公告,根据该公告显示,本次发行价格为230.00元/股,发行数量为2,526.60万股,其中战略配售数量为246.0889万股,回拨机制启动后,网下最终发行数量为1,408.1611万股,网上最终发行数量为872.35万股。

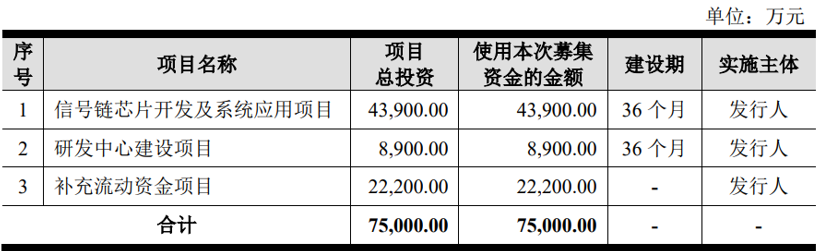

根据招股说明书显示,纳芯微本次公开发行股票计划募资7.5亿,其中4.39亿用于信号链芯片开发及系统应用项目,8900万元用于研发中心建设项目,2.22亿元用于补充流动资金项目。

图 | 纳芯微本次公开发行股票计划募资7.5亿

图源:纳芯微招股说明书

事实上,根据最终募资情况显示,单价230.00 元/股*发行数量2,526.60万股=58.1118亿元,相比计划募资的7.5亿元,超募了50.6118亿元,妥妥的年度新股“超募王”,仅次于当年的中芯国际。

图源:百度股市通

然而,在不到10天的时间内,年度“超募王”的宝座还没捂热,纳芯微就沦落为了A股历史上的“弃购王”。根据发行结果公告显示,纳芯微网上发行数量为872.35万股,最终中签认购数量为534.2万股,中签弃购数量为338.15万股,弃购金额为7.78亿元,弃购率高达38.76%,一举超越当年中国移动的7.56亿元,刷新了A股网上投资者弃购金额的新纪录。而近7.78亿元的包销,对比300万元的保荐费和2亿元的承销费,主承销商光大证券的压力也不小。

是什么造成

从“超募王”到“弃购王”大逆转?

资深投行人士王骥跃表示:“当下市场情绪下,多只新股的破发可能引起很多投资者在中签新股后产生犹豫,尤其对于高价股来说,中签如果破发损失的绝对额将更大。”

事实上,截至4月18日,2022年共99只新股上市,其中有57只破发,破发率约57.6%。4月份更是破发的重灾区,13只新股中有11只破发,破发率高达84.6%。以4月8日上市的普源精电(688337.SH)和4月12日上市的唯捷创芯(688153.SH)为例,首日破发幅度竟然达到了34.66%、36.04%。

东方财富证券股吧内,网友的回复也证明了这一点,且他们的心理价位在70元/股左右,对应总市值70-80亿元,这与浙商证券先前的市值预估312亿元和光大证券最终给出的市值232亿元(对应2020年静态PE达457.43倍,2021年静态PE约105.37倍)相差甚远。

那么问题来了,纳芯微到底值232亿元吗?网上投资者的顾虑又到底出自哪里?

纳芯微作为一家国产信号链芯片的新秀企业,成立于2013年,靠传感器信号调理ASIC芯片起家,后续又向集成式传感器芯片、隔离与接口芯片、驱动与采样芯片领域扩展,形成了信号感知、系统互联与功率驱动的产品布局。

根据招股说明书显示,受益于芯片国产化的政策支持以及庞大的国内市场需求,报告期内最近三年(2018年-2020年),公司营业收入分别为 4,022.33万元、9,210.32万元、24,198.71万元,年均复合增长率为 145.28%,呈现出较快的增长趋势;扣除非经常性损益后归属于母公司所有者的净利润分别为 201.84万元、670.81万元、4,049.28万元,年均复合增长率为 347.90%,净利润也呈现出了快速增长的趋势。而2021年度,公司营业收入为86,209.32万元,同比增长 256.26%,扣除非经常性损益后归属于母公司所有者的净利润为21,627.93万元,年复合增长率为434.12%。

图 | 报告期内,公司营业收入和净利润情况

图源:纳芯微招股说明书

此外,在报告期内,公司收入主要来源于信息通讯、消费电子及工业控制领域,销售收入占比分别为 84.87%、86.51%、86.77%和 93.05%,而公司汽车电子领域的销售规模仍处于起量阶段,目前已进入比亚迪、五菱汽车、长城汽车、一汽集团、宁德时代等国内主流终端厂商的新能源汽车供应体系并实现批量装车。

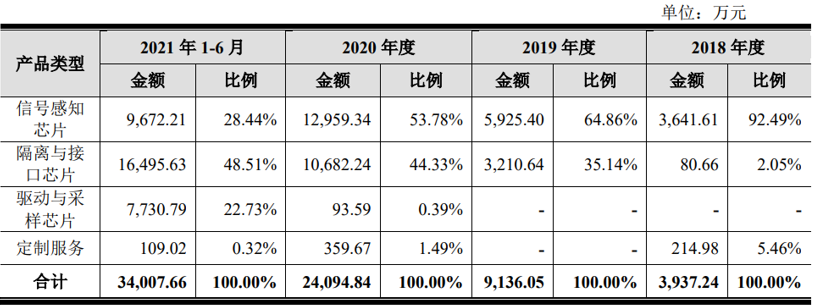

图 | 报告期内,公司主营业务收入主要来源于信号感知芯片和隔离与接口芯片产品

图源:纳芯微招股说明书

根据Transparency market research的数据计算显示,纳芯微的传感器信号调理ASIC芯片2020年国内市场占有率为18.74%;根据Markets and Markets的数据显示,纳芯微的数字隔离类芯片2020年全球市场占有率为5.12%。

从公司不同产品来看,报告期各期,信号感知芯片毛利率分别为 56.03%、53.16%、51.97%和 50.12%;隔离与接口芯片毛利率分别为 54.67%、67.81%、57.04%和 55.09%,该两类产品营业收入合计占公司各期主营业务收入的比重分别为94.54%、100.00%、98.12%和 76.95%。毛利率与本土同类型企业相比,差别不大,与国际大厂没有太大可比性(国际大厂品类丰富,与信号链芯片国际巨头亚德诺(ADI)相比,亚德诺拥有4万多款产品,而纳芯微只有800多款)。

图 | 本土同类型可比公司毛利率对比情况

图源:纳芯微招股说明书

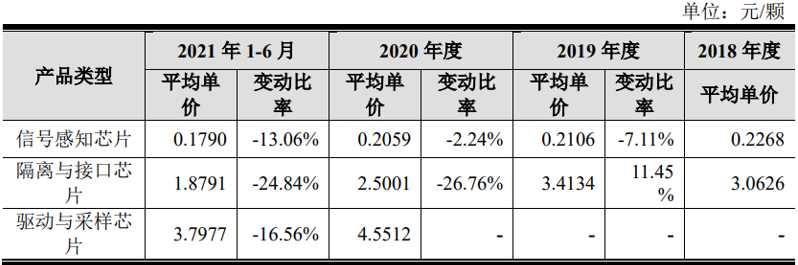

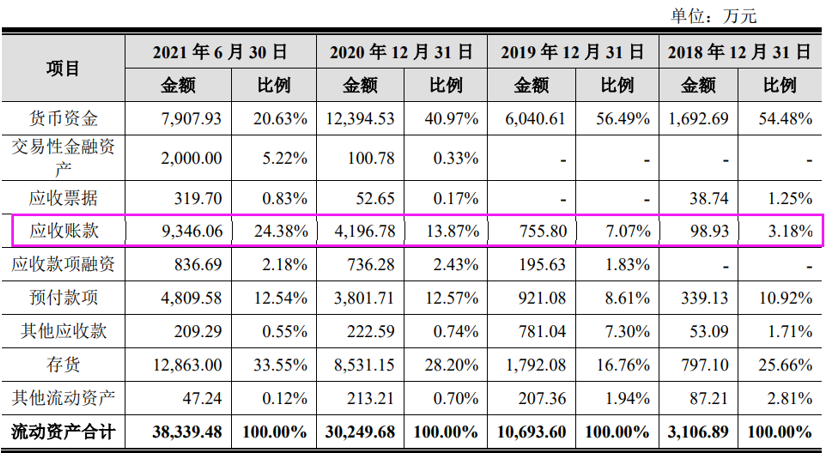

值得一提的是,在年均50%以上的毛利率背后,纳芯微产品的单价呈现出的一种下降的趋势,这与这两年国际厂商因为原材料和加工成本上涨的芯片成品涨价潮是违背的。此外,应收账款的金额和比例也在不断增加,可见纳芯微的议价能力一般。

图 | 纳芯微主营产品平均单价变化一览表

图源:纳芯微招股说明书

图 | 报告期内,纳芯微的应收账款情况

图源:纳芯微招股说明书

更耐人寻味的是,在纳芯微2018年起向华为供货,2019年度的销售金额占营收比近30%。但自2020年第四季度开始,华为向纳芯微停单。而从近期媒体公布的华为供应链全景图中,纳芯微也不在主要供应商和替代料供应商之中。

图源:ittbank

作为纳芯微的股东之一,华为为何会会有此动作?是疫情下的战略考量,还是纳芯微的产品和技术还不过关?

国产信号链芯片

是真的“不抗打”吗?

既然有技术上的疑问,那我们就来看看纳芯微细分产品的技术参数情况和行业地位。

传感器信号调理 ASIC 芯片

图 | 纳芯微传感器信号调理 ASIC 芯片代表产品与同行业可比公司的对标型号产品在技术指标上的具体对比情况

图源:纳芯微招股说明书

公司的传感器信号调理ASIC芯片,主要应用于汽车电子、工业控制和消费电子等领域的传感器产品。以NSA9260芯片为例,与同行业可比公司的对标型号产品相比,ADC位数、DAC位数、过反压保护和校准能力等性能指标上优于国际竞品。

集成式压力传感器芯片

图 | 纳芯微集成式压力传感器芯片代表产品与同行业可比公司的对标型号产品在技术指标上的具体对比情况

图源:纳芯微招股说明书

集成式压力传感器芯片主要应用于汽车的发动机进气压力传感器、油箱蒸汽压力传感器、制动助力压力传感器、工业真空度检测和水位检测等方面。以NSPAS1芯片为例,其过压保护、精度、响应时间和功耗等性能指标上优于国际竞品。

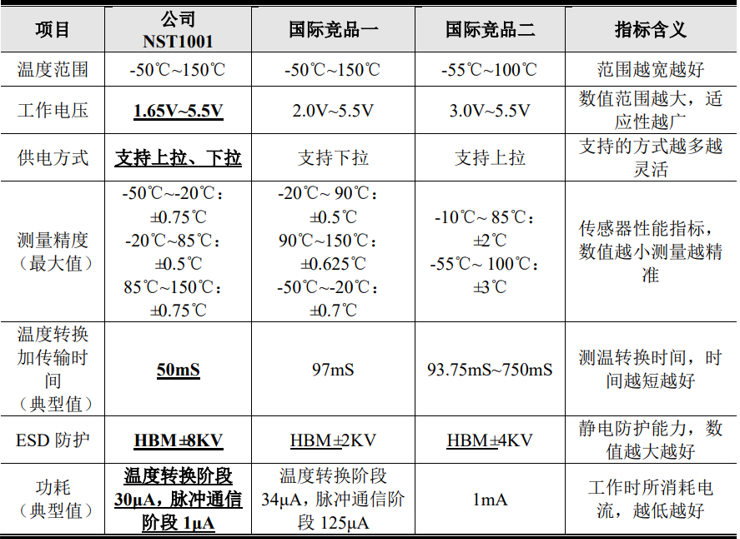

集成式温度传感器芯片

图 | 纳芯微集成式温度传感器芯片代表产品与同行业可比公司的对标型号产品在技术指标上的具体对比情况

图源:纳芯微招股说明书

集成式温度传感器芯片主要应用于工业、医疗、便携式设备、家用电器、可穿戴设备以及电脑、服务器等市场。以NST1001 芯片为例,其工作电压、温度转换加传输时间、ESD防护和功耗等性能指标上优于国际竞品。

数字隔离芯片

图 | 纳芯微数字隔离芯片代表产品与同行业可比公司的对标型号产品在技术指标上的具体对比情况

图源:纳芯微招股说明书

以NSi822X、NSi812X数字隔离芯片为例,其CMTI、ESD 防护、 工作电流等性能指标上优于国际竞品。

接口芯片

图 | 纳芯微接口芯片代表产品与同行业可比公司的对标型号产品在技术指标上的具体对比情况

图源:纳芯微招股说明书

以NSi8100 隔离接口芯片为例,其供电电压、信号传输速率、 CMTI、ESD 防护、隔离耐压等性能指标上达到或者优于国际竞品的水平。

驱动芯片

图 | 纳芯微驱动芯片代表产品与同行业可比公司的对标型号产品在技术指标上的具体对比情况

图源:纳芯微招股说明书

以NSi6602 驱动芯片为例,其驱动能力、传输延时、绝缘工作电 压等性能指标上达到或优于国际竞品,另外,部分隔离驱动芯片产品的封装形式 通过了 AEC-Q100 认证,可应用于新能源汽车车载电源。

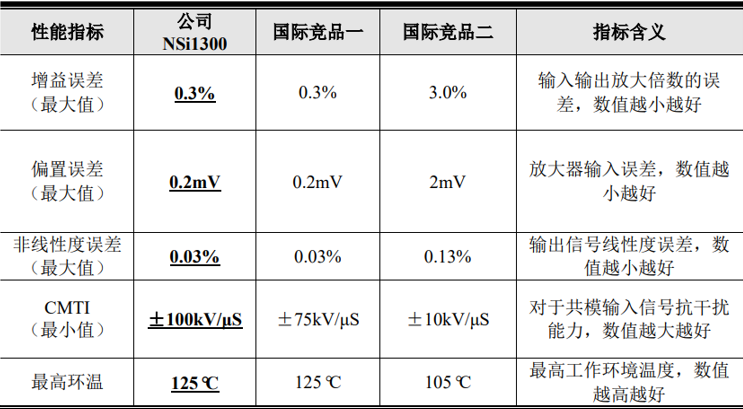

采样芯片

图 | 纳芯微采样芯片代表产品与同行业可比公司的对标型号产品在技术指标上的具体对比情况

图源:纳芯微招股说明书

以NSi1300 隔离采样芯片为例,其采样精确性一般,增益误差、偏置误差、非线性度误差均达到或优于国际竞品;CMTI 性能优于国际竞品,其最小值达到了±100kV/μS,拥有优秀的抗干扰能力,能够助力客户实现更高鲁棒性的系统设计,提高功率密度。

综上,纳芯微在产品技术上还是拥有一定的积累和竞争力的,这意味着国产替代的竞争力不只是价格,更要在技术指标和性能上有优势才行。而华为停单纳芯微,可能是某种终端市场受到国际环境和疫情影响的结果,在华为停单后,纳芯微的营业额增长速度仍然十分惊人,可以在一定程度上证明这一点。至于整体单价下调,主要还是收到起量的影响比较大,但本土中小企业议价能力不足的问题还是存在。

写在最后

根据IC Insight的统计,TI、ADI、Infineon、Renesas等前十大模拟芯片厂商共占据了约62%的市场份额。目前,纳芯微的产品在某些细分赛道上拥有一定的竞争力,但模拟芯片的类别是非常多的,目前国产信号链芯片的布局呈现的是多点开花的状况,各家本土企业的产品市场占有率在整个模拟芯片领域仍然很低。