2023年汽车CMOS图像传感器芯片市场报告出炉

2024-06-04

来源:芯智讯

近年来,中国新能源汽车产业发展迅猛,已经成为全球汽车产业电动化、智能化转型重要领导力量。

中国发改委公布的数据显示,2023年中国新能源汽车产销量分别达到958.7万辆和949.5万辆,同比分别增长35.8%和37.9%。中国新能源汽车产销量占全球比重超过60%、连续9年位居世界第一位;新能源汽车出口120.3万辆、同比增长77.2%,均创历史新高。随着中国新能源汽车市场的持续高速增长,也带动了中国对于汽车芯片需求的爆发式增长,中国市场也成为全球汽车芯片厂商争夺的关键市场。

而在2023年的汽车CMOS图像传感器芯片市场,Yole Group最新的报告显示,安森美虽然仍保持第一,但是市场份额有所下滑,而中国的豪威集团则位居第二。

随着智能驾驶级别的升级,车载摄像头搭载数量在快速提升,原先单车1-2颗,目前正在快速渗透的L2级别单车所搭载的摄像头多在5-8颗,有的多达12颗;L3级别的摄像头搭载量大多在8颗以上。据市场研究机构Yole Group预测,2027年单车摄像头用量有望达到20颗,而CIS(CMOS图像传感器)芯片是车载摄像头模组的核心。

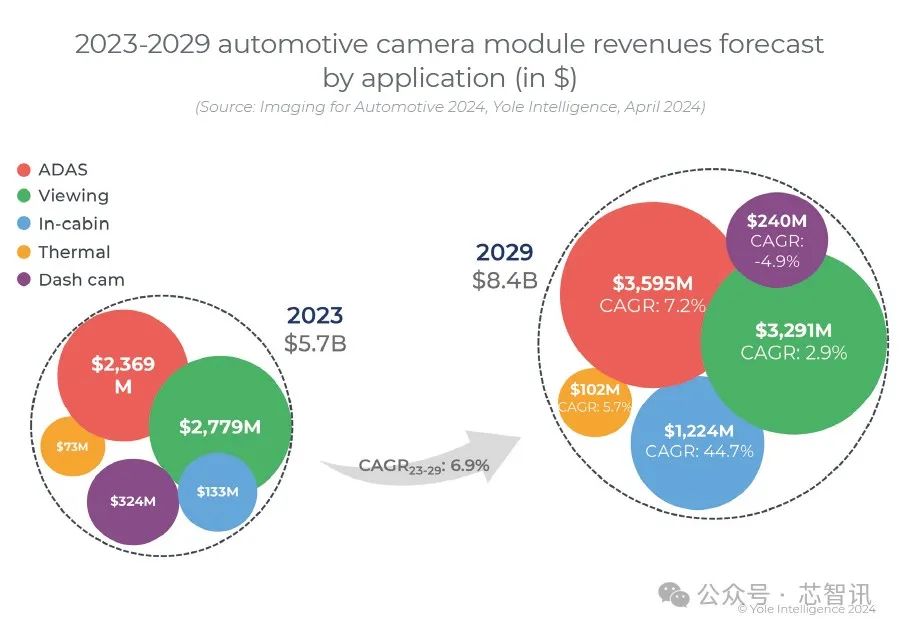

根据Yole Group最新的报告称,2023年全球汽车摄像头市场规模已经达到了57亿美元,其中汽车图像传感器市场规模达到了23亿美元,汽车镜头市场达17亿美元。预计到2029年,全球汽车摄像头市场规模的年复合增长率将达6.9%,汽车CIS的市场规模的年复合增长率将达5.2%,汽车镜头市场规模的年复合增长率将达6.5%。这主要得益于高分辨率摄像头和产品组合的更高应用。

从具体的应用来看,预计到 2029 年,全球ADAS 摄像头市场规模将增长至 36 亿美元,侧向摄像头和后摄像头也将越来越受欢迎。

预计到 2029 年,驾驶员监控系统(DMS)摄像头市场规模将超过 10 亿美元,这意味着巨大的增长机会。乘客检测系统(OMS) 摄像头和电子后视镜摄像头等细分市场也显示出良好的增长潜力,有助于改善人机界面和驾驶体验。

汽车成像行业正在从 2021-2022 年的芯片短缺中反弹,2023 年图像传感器和摄像头的出货量恢复同比增长,但平均销售价格 (ASP)有所下降。

Yole Group的数据显示,在2023年的汽车摄像头市场,汽车摄像头大厂法雷奥(Valeo)分别以22%和19%的市场份额均位居ADAS摄像头和汽车监控摄像头市场第一的位置。

法雷奥曾在2023年11月宣布,其第2,000万个采用Mobileye技术的前置摄像头系统正式下线。从2022年11月生产出1,000万个前置摄像头到实现这一里程碑,仅用了12个月。法雷奥位于欧洲和中国的3个生产基地每天制造达40,000个前置摄像头,为12家汽车主机厂客户提供服务。

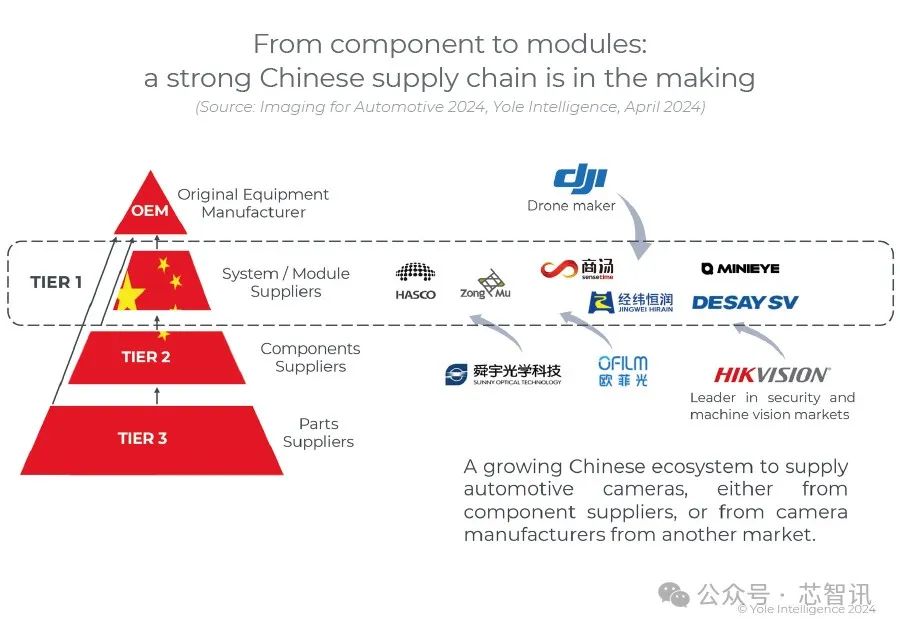

Yole Group表示,目前ADAS摄像头市场仍然由传统的一级供应商主导,而在汽车监控摄像头市场,中国的监控摄像头供应链厂商正在变得更加强大,舜宇光学、海康威视、欧菲光和大疆等公司正在快速崛起。

在汽车CIS市场,安森美半导体继续保持领先地位,占总市场份额的33%以上,其次是中国的豪威集团和日本的索尼。虽然Yole Group未在预览版的报告中公布具体的2023年各场地份额数字,不过之前的数据显示,在2022年汽车CIS市场,安森美市场份额为42%,豪威集团为27%,索尼约为14%。

需要指出的是,汽车CIS芯片在装上车(前装市场)之前,需要获得AEC Q100认证和ISO 26262标准认证。AEC Q100认证,该认证旨在确保产品能在各种极端条件下稳定运行,包含一系列严格的测试,如环境压力加速测试、使用寿命模拟、电气特性确认等。ISO 26262 则是功能安全认证,即通过引入安全机制,来消除因电子或电气系统故障而导致的不合理风险,该认证由低到高通常分为A/B/C/D四个等级。

根据豪威集团此前披露的信息显示,在2022年之时,其仍是国内唯一能够量产通过ASIL B和ASIL C认证的汽车CIS芯片供应商。其中,豪威集团的ASIL C全系列解决方案包括OX08B40、OX03F10和OX03C10等多款产品,涵盖了ADAS/AD、环后视等多个应用领域。同时,豪威集团还提供了ASIL B全系列解决方案,如OX05B1S、OX03J10、OX03D4C和OX01F等。今年1月,豪威集团发布用于环视和后视摄像头的高性能OX01J图像传感器。这些CIS芯片涵盖了从100万到830万像素分辨率,可以满足不同客户的需求。截至2022年下半年,豪威集团全球在途豪威车载传感器超过2亿颗,覆盖各个细分市场,提供最齐全的车规解决方案,下游客户涵盖奔驰、宝马、奥迪、通用等主流车厂。

另外,国产CIS厂商思特威近年来在汽车市场也是颇有斩获,其2022年在全球汽车CIS市场的份额约为4%。其产品覆盖了舱内、舱外、环视、ADAS,分辨率从100万像素到800万像素都有,并通过了车规认证,建立了完善的车规级芯片研发与质量管理体系。相关车载CIS产品已经在比亚迪、一汽、上汽、东风日产、长城、韩国双龙、开沃、零跑、岚图等客户处量产。

在汽车摄像头所需的镜头组方面,专注于降低成本和高分辨率镜头研发的舜宇光学以 37% 的市场份额主导着汽车镜头组市场,相比2022年的市场份额提升了1个百分点。

在目前的ADAS计算市场,Mobileye 仍占据主导地位,市场份额超过50%。

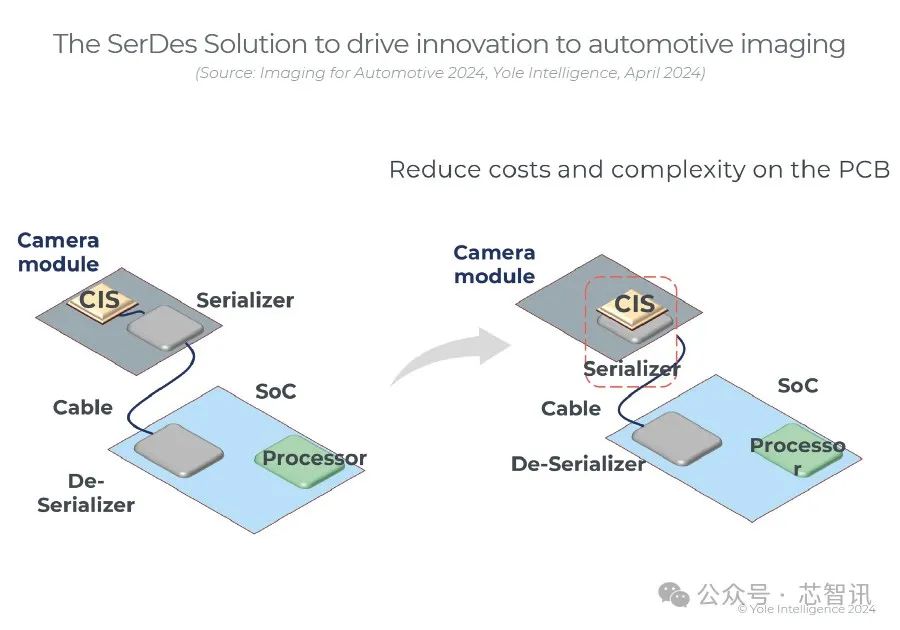

值得注意的是,作为全球CIS芯片市场的龙头厂商,索尼对汽车CIS中串行器集成的探索居于业界领先地位。

目前,使用摄像头的汽车视觉解决方案在物体识别和分类方面表现出色,但在恶劣天气和弱光条件下面临挑战。汽车图像传感也在持续向高动态范围、LED闪烁缓解和宽视野方面演进。

在CIS封装方面,iBGA 封装占据市场主导地位,占总销量的 77%,略微倾向于 CSP 以降低成本。在系统层面,该行业正在走向集中式融合平台,推动传感器连接创新。

索尼正在探索将串行器集成到图像传感器中,其他 CIS 制造商也在走同样的道路。

另外,DMS 市场的成长,也为图像传感器和摄像头制造商提供了重大机遇。中国也正在推行评估计划,欧洲的法规将于 2026 年出台。

DMS 主要使用 2D RGB 传感器,并正在等待采用 RGB-IR 传感器。混合镜头组最受欢迎,通过集成更多塑料镜头不断努力降低成本。与此同时,不可见波长相机仍然是一个小众市场,而热像仪的驱动力是高端汽车的夜视功能,而 SWIR 成像受到成本和成熟度的限制。